Можно ли не допустить налоговиков к проведению проверки?

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

При осуществлении предпринимательской деятельности как физические лица-предприниматели, так и юридические лица разных организационных форм могут столкнуться с проведением налоговой проверки контролирующим органом. Есть ли возможность не допустить представителей налоговой службы к проведению проверки? Этот вопрос часто волнует предпринимателей и мы готовы помочь вам с ним разобраться.

Мы не только предоставляем ценную информацию, но и готовы оказать практическую помощь. Прежде чем налоговая проверка начнется, важно подготовиться. Наша команда бухгалтеров и юристов поможет вам понять ваши риски и предложит оптимальные решения еще до начала. Если избежать неприятных последствий проверки не получится, мы разработаем план минимизации их последствий. При этом ваше привлечение будет минимальным, поскольку мы возьмем самое сложное на себя.

Интересно: Налоги в Украине на бизнес: чего ждать, начиная деятельность в Украине?

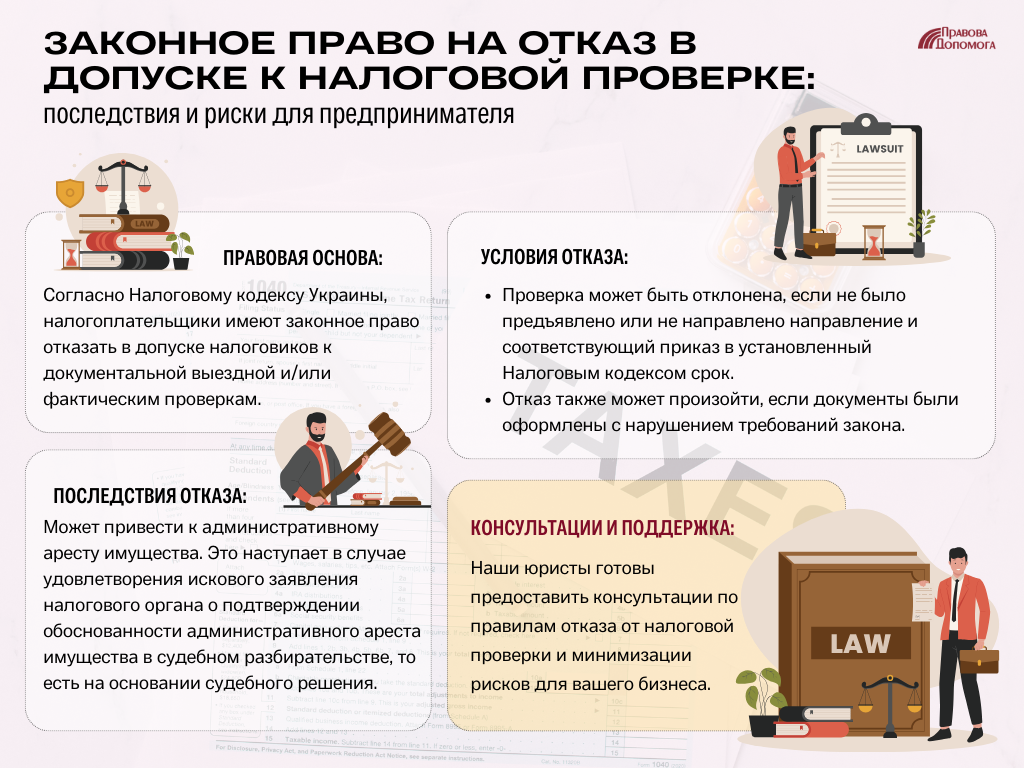

Законное право на отказ в допуске к налоговой проверке: последствия и риски для предпринимателя

Согласно Налоговому кодексу Украины, налогоплательщики имеют право не допускать налоговиков к документальным выездным и/или фактическим проверкам. Это возможно в случае, когда проверяющими не было предъявлено или не направлено направление на проведение проверки и соответствующего приказа в установленный Налоговым кодексом Украины срок. Также, если вышеупомянутые документы были оформлены с нарушением требований закона, налогоплательщики тоже имеют право отказать в допуске к проверке.

Однако следует обратить внимание, что реализация соответствующего права (недопуска к налоговой проверке) может привести к административному аресту имущества. Это наступает в случае удовлетворения искового заявления налогового органа о подтверждении обоснованности административного ареста имущества в судебном разбирательстве, то есть на основании судебного решения.

Интересно: Возврат налоговых проверок: как подготовиться?

Изменения в практике административного ареста имущества

До недавнего времени налогоплательщики, несмотря на потенциальный риск административного ареста имущества, все же использовали свое право и не допускали проверяющих к проведению проверки. При этом во избежание применения административного ареста имущества со стороны контролирующего органа, налогоплательщиками осуществлялись меры по обжалованию Приказа на проведение соответствующей налоговой проверки.

Подобное действие налогоплательщика нивелировало процедуру применения административного ареста имущества, поскольку при таких обстоятельствах возникал спор о праве между контролирующим органом и налогоплательщиком. Поэтому дело по административным делам, где рассматривался вопрос обоснованности применения ареста имущества, подлежало закрытию.

С 23 февраля 2023 года такой способ избежания административного ареста уже невозможен, поскольку Верховный Суд решил отступить от своей прежней позиции. По делу № 640/17091/21 Верховный Суд заключил, что обжалование налогоплательщиками приказа о проведении проверок или действий налоговиков при их проведении нельзя рассматривать как "спор о праве", и что соответствующие действия налогоплательщиков не препятствуют рассмотрению судом заявления налоговиков о подтверждение обоснованности административного ареста имущества.

Фактически суд подтвердил, что такой арест имущества может быть наложен даже в случае обращения плательщика в суд с иском о признании приказа на проверку противоправным. Поэтому тот подход, который ранее разрешал плательщикам избегать административного ареста имущества в случае недопуска к проверке, уже не эффективен.

С учетом соответствующего постановления Верховного Суда, заключаем, что хотя и Налоговым кодексом Украины налогоплательщику все же предоставлено право в отказе в допуске проверяющих к налоговой проверке, однако рисковать имуществом, на которое потенциально может быть наложен административный арест, реализуя такое право, мы считаем, не стоит.

Подготовка к налоговой проверке: гарантированная поддержка для налогоплательщиков

Сегодня существует достаточно устоявшаяся правовая позиция Верховного Суда по обжалованию и признанию противоправными действий налогового органа по принятию приказа на проведение проверки и проведения на основании такого приказа налоговой проверки, которая изложена следующим образом:

"Даже в случае допуска к проверке, налогоплательщик не лишен права обжаловать налоговые уведомления-решения, принятые на основании такой проверки, ссылаясь на нарушение налоговых требований по ее проведению."

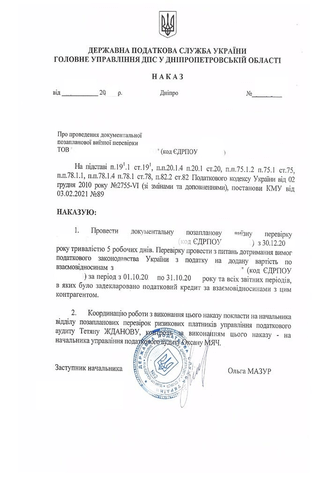

Из яркого примера приводим реальную ситуацию, когда Клиент (налогоплательщик) получил по почте приказ вместе с уведомлением о проведении плановой документальной выездной проверки предприятия за период 3 года.

Клиент до нашего с ним сотрудничества о мониторинге на официальном веб-сайте плана-графика вообще не знал, а потому получение соответствующего приказа стало полной неожиданностью для него. Так, нашей командой обеспечивается постоянный мониторинг соответствующих планов-графиков, чтобы избежать соответствующих ситуаций для Клиентов.

Однако Клиент сразу обратился к нашей компании и сообщил о получении соответствующего приказа.

Вместе с Клиентом нами было решено допустить контролирующий орган к проверке, однако в связи с тем, что соответствующий приказ содержал информацию относительно начала проверки и периода проверки, нашей командой в сжатые сроки (до начала проведения проверки) была полностью подготовлена как первичная документация за соответствующий проверяемый период, так и подготовлен персонал к взаимодействию при проведении налоговой проверки.

Благодаря нашему сотрудничеству были выявлены все возможные риски применения контролирующим органом штрафных санкций и доначисления налоговых обязательств по налогу на прибыль и налогу на добавленную стоимость, к которым мы подготовили клиента.

По результатам проверки контролирующим органом были доначислены налоговые обязательства по налогу на прибыль и налогу на добавленную стоимость. Налоговым органом наши объяснения со ссылкой на первичную документацию во внимание не были приняты, в силу того, что налоговый орган фискально подходит к трактовкам норм и не обращает внимания на устойчивые правовые позиции Верховного Суда.

Однако нашей командой в судебном порядке соответствующие доначисления и применение штрафных санкций были отменены путем признания противоправными и отмены налоговых уведомлений-решений на общую сумму 5,8 млн. грн.

Наша команда предоставляет услуги по подготовке вас, как налогоплательщика, к налоговой проверке. Мы сделаем все необходимое, чтобы взаимодействие с проверяющими было комфортным и безстрессовым для вас и вашей команды. Мы прогнозируем результаты проверки, включая возможные налоговые обязательства и штрафные санкции, на которые вы можете согласиться.

Если вы не согласны с последствиями проверки, оказываем профессиональную помощь в подаче иска в суд об обжаловании налоговых уведомлений-решений, возникших в результате проверки, обращайтесь к нам! Мы готовы предоставить Вам нашу профессиональную помощь и поддержку.

Узнать стоимость услуг по налоговому праву можно здесь.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: