Релокейт бизнеса в Польшу: опыт сопровождения и налоговые аспекты в Украине

Стоимость услуг:

Отзывы наших клиентов

С началом полномасштабного вторжения многие представители бизнес-сообщества были вынуждены спасать собственные жизни и уезжать за границу. Для некоторых компаний это временный шаг, другие полноценно настраивают бизнес-процессы в новых юрисдикциях.

Юристы уже наработали определенный опыт, которым мы с радостью готовы поделиться. Этот материал будет полезен для украинского бизнеса, который в настоящее время работает за границей, но не намерен терять связь с Украиной.

Мы предлагаем вам услуги релокейта бизнеса в Польшу. Не побоимся сказать - украинский уровень сервиса в Европе. Это значит, что:

- Мы знаем и понимаем ваши потребности при релокейте. И сможем закрыть их все: решение налоговых вопросов в Украине и Польше, миграционные вопросы, персональный релокейт и т.д.;

- Мы берем ответственность за результат, прогнозируем риски и последствия, включая влияние релокейта на всю структуру вашего бизнеса;

- Мы будем всегда на связи, а ответы на свои вопросы вы будете получать прямые и понятные - без нужды в переводчике;

- Наш опыт и успехи легко проверить - через отзывы наших клиентов.

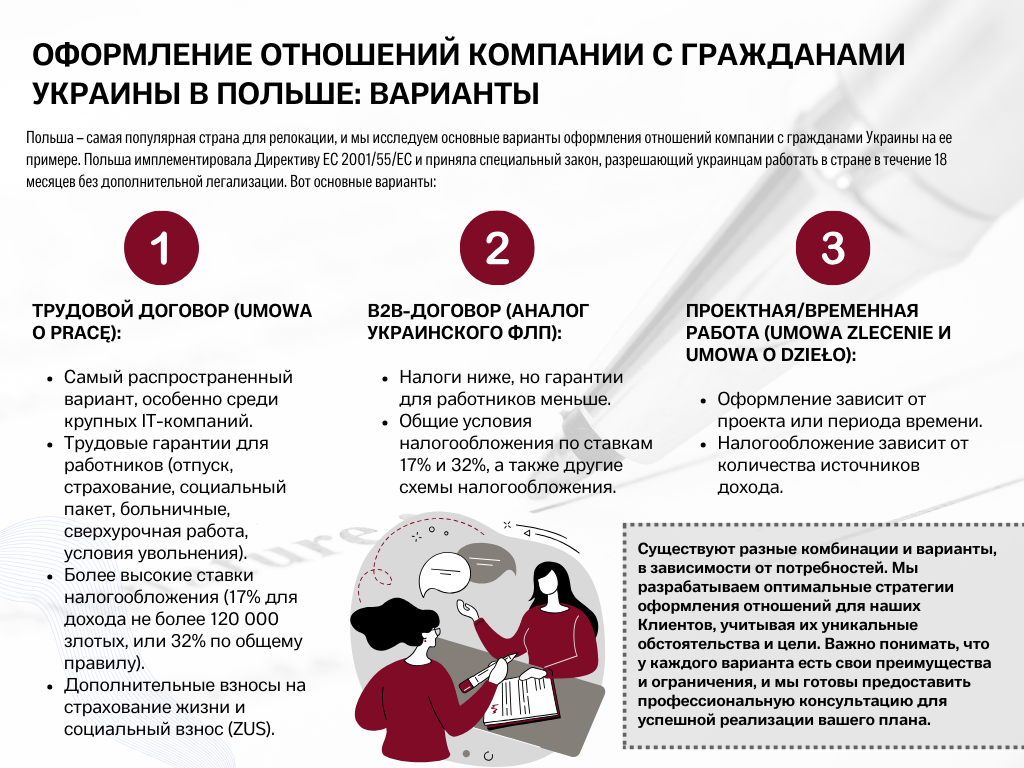

Какие варианты оформления отношений компании с гражданином Украины на примере Польши?

Польша – самая популярная страна релокейта, поэтому будем ориентироваться на ее примеры. Она имплементировала Директиву ЕС 2001/55/EC и приняла специальный закон, разрешающий нашим соотечественникам 18 месяцев работать без дополнительной легализации. Украинцы также могут регистрироваться в Польше индивидуальными предпринимателями, по статусу похожими на украинский ФЛП.

Польское законодательство предусматривает следующие основные варианты оформления отношений:

1. Трудовой договор (Umowa o prac?). Самый распространенный вариант, особенно среди крупных IT-компаний. Предусматривает трудовые гарантии для работников (отпуск, страхование, социальный пакет, больничные, регулирование сверхурочной работы, условия увольнения), но и более высокие ставки налогообложения (17% для годового дохода не более 120 000 злотых, или 32% по общему правилу).

Дополнительно предусмотрен взнос на страхование жизни (9%) и аналог нашего ЕСВ (ZUS, 16,93% с работодателя и 13,71% с работника). Специалисты младше 26 лет пользуются налоговой льготой, если работа связана с продуктами интеллектуальной собственности.

2. B2B-договор – аналог украинского ФЛП. Принцип похож на украинский: налоги ниже, но и гарантии для работника меньше, поскольку это не трудовые отношения. Однако, как и в Украине, бизнес и специалисты не всегда ориентируются на законодательные гарантии, а предпочитают договорное урегулирование отношений.

Существуют общие условия налогообложения со ставками 17% и 32%, а также две дополнительные схемы для польских ФОП: 19% от прибыли (+4,9% социальный налог) или 2-17% от дохода.

Дополнительно подлежат оплате социальный взнос (первые 6 месяцев ориентировочно по 70 евро, затем около 200 евро в месяц) и обязательное медицинское страхование, которое высчитывается в зависимости от выбранной налоговой схемы и оборота. Есть льготы при старте бизнеса в Польше (Ulga na start), работе в сфере R&D, а также налоговые скидки в случае доходов, связанных с использованием объектов интеллектуальной собственности (IP-box).

3. Проектная/временная работа по срочным контрактам (Umowa zlecenie и Umowa o dzie?o). Формат сотрудничества похож на второй вариант, но ограничен проектом, конкретной задачей или периодом времени. Налогообложение в таком формате зависит от количества источников дохода. Единый доход от такого рода контрактов и вариант с дополнительным к трудовому договору заработком будут облагаться по-разному.

Подобные варианты предусмотрены законодательством других европейских стран. Также на практике некоторые компании и их сотрудники решают оставаться оформленными только на Родине. Здесь все очень индивидуально и зависит от многих факторов, нам известны разные варианты и комбинации. В зависимости от потребностей клиентов, мы разрабатываем оптимальные варианты юридического оформления.

Интересно: Выезд на ПМЖ за границу из Украины: как сняться с военного учета?

В какой стране будут платить налоги ваши сотрудники – граждане Украины?

Материал нацелен на украинский аспект, который в случае с большинством европейских стран будет схожим (если у Украины есть соглашения, похожие на Модельную Конвенцию ОЭСР). Исследуем вопрос на примере с Польшей. Рассмотрим три варианта:

Вариант 1: Лицо заключает трудовой договор по законодательству Польши или открывает в Польше аналог «ФЛП» и работает по контракту.

В таких условиях лицо, очевидно, будет платить налоги в Польше, а ФЛП в Украине лучше «закрыть». Если лицо будет оставаться в статусе налогового резидента Украины, оно будет обязано декларировать доход в Украине, оформлять документы таким образом, чтобы избежать двойного налогообложения. Например, если человек получает заработную плату в Польше (как наемный работник), в следующем году эти суммы, по общему правилу, должны быть указаны в годовой декларации, подаваемой в Украине.

Если лицо будет иметь документальные подтверждения от налогового органа Польши относительно полученных сумм и уплаченных налогов, то будет шанс уменьшить украинскую налоговую нагрузку.

Вариант 2: Лицо имеет временную защиту в Польше, но доход получает на банковский счет в Украине, планирует находиться в Польше не более 183 дней (в совокупности в течение календарного года).

По общему правилу относительно налогового резидентства, именно в Украине не должно быть вопросов. Такое лицо не будет платить налоги в Польше.

Вариант 3: Лицо находится в Польше, пока не определилось с регистрацией статуса предпринимателя в Польше, не находится в трудовых отношениях с резидентом Польши, не решило, оставаться ли в Польше более чем на 183 дня.

Как быть, куда платить налоги?

Правительством Украины и Правительством Польши подписана Конвенция об избежании двойного налогообложения доходов, имущества и предупреждении налоговых уклонений (далее – «Конвенция»). Этот документ перечисляет ряд критериев, которыми следует руководствоваться при определении страны резидентства:

-

постоянное место жительства или пребывания;

-

место регистрации;

-

постоянное жилье;

-

наиболее тесные экономические и личные связи.

Если ни один из критериев Конвенции не помогает определить резидентство, конечным ориентиром будет гражданство лица. Для подтверждения резидентства и уплаты налогов в Украине в ГНС можно получить соответствующую справку.

Стоит знать: отечественные юристы уверены, что, имея в Украине жилье и семью, не совершая действий, которые могли бы свидетельствовать о намерении постоянного проживания в Польше, личность имеет центр жизненных интересов именно в Украине. Некоторые уверены, что лицо точно является резидентом Украины для целей Конвенции, если является украинским ФЛП. Впрочем, универсального правила нет, поэтому юристы обычно апеллируют к необходимости изучения конкретной ситуации. Собственно, с этим мы профессионально помогаем нашим Клиентам, подробно исследуя каждую ситуацию.

Есть второе основание: пребывание на территории Польши более 183 дней является безусловным фактом налогового резидентства в Польше. Статус беженца или лица, нуждающегося во временной защите, не является исключением из этого правила.

Но можно ли сделать исключение в связи с войной, если украинцы не по собственному желанию остаются за границей? Вокруг этого сейчас ведутся споры на разных юридических и политических уровнях, четкой механики нет. Ждем официальных позиций правительств двух стран.

Интересно: Зачем украинским компаниям Дия Сити?

Какие вопросы остаются в Украине? Налоговый аспект

Очевидно, что у переехавшего бизнеса в Украине могли остаться активы и обязательства, необходимость обеспечить администрирование юридических лиц, решать налоговые вопросы. Мы:

-

помогаем нашим Клиентам правильно формализовать прекращение отношений с контрагентами;

-

сопровождаем реорганизацию, ликвидацию и банкротство;

-

помогаем с прекращением трудовых отношений;

-

консультируем по сбору документов, которые могут потребоваться;

-

помогаем с таможенным оформлением при перевозке основных средств в другую страну.

Бизнес в большинстве своем фокусируется на налогах в контексте оформления своих работников, однако и для самой компании также могут возникать риски, если она не инкорпорирована в стране пребывания. Они связаны с признанием факта неизменного консульства в иностранном государстве.

Смотрим пример Польши: в статье 5 Конвенции определяется понятие постоянного представительства, которое включает, в частности местоположение менеджмента, отделение компании, наличие офиса в иностранной стране. Также если у вашей компании есть представитель (не независимый агент) за рубежом, заключающий от имени предприятия договоры, и эта деятельность является систематической и не имеет вспомогательный характер, - это индикатор риска, что страна признает наличие на своей территории коммерческого представительства компании и будет требовать уплаты налогов.

Самое интересное, что может быть и наоборот: вы перевезли бизнес в другую страну, ликвидировали юридическое лицо в Украине, но потом вернулись. Теперь ваша деятельность в Украине может иметь признаки постоянного представительства (например, если менеджмент, офис, сотрудники или агенты находятся в Украине). Тогда есть перспектива признания факта налогового резидентства в Украине, налоговые доначисления и штраф 100 000,00 грн. за работу без постановки на учет в Украине.

Для наших Клиентов мы подробно изучаем налоговые аспекты и помогаем разработать понятную безрисковую структуру с альтернативными путями юридического оформления в зависимости от целей бизнеса и пожеланий команды.

В зависимости от проблем Клиентов мы всегда находим наиболее безопасный и простой путь. Если мы видим в действиях Клиента риски, мы всегда говорим об этом и находим оптимальный выход из ситуации.

Наша команда разрабатывает безопасные договоры, консультирует по налоговым вопросам и структурирует отношения во избежание двойного налогообложения.

Больше информации о ведении бизнеса в условиях войны, возможности релокейта собственного бизнеса и стоимости наших услуг ищите здесь:

Все о ведении украинского бизнеса

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: