Глобальная минимальная ставка налога (Pillar Two OECD): адаптация компаний к новым правилам

Стоимость услуг:

Отзывы наших клиентов

Инициатива по введению глобальной минимальной ставки корпоративного налога в размере 15%, разработанная Организацией экономического сотрудничества и развития (OECD) в рамках так называемого "Pillar Two", продолжает активно внедряться. Эта реформа представляет собой важный шаг в борьбе с уклонением от уплаты налогов и является частью широкой глобальной налоговой политики, нацеленной на предотвращение размывания налоговой базы и вывода прибыли в низконалоговые юрисдикции. Однако её реализация вызывает множество вопросов, связанных с тем, как компании будут адаптироваться к новым правилам.

Именно здесь наша компания может предоставить вам экспертизу и поддержку. Наши юристы, имеющие глубокие знания в области международного налогообложения, готовы помочь вам разобраться в вопросе новой налоговой политики и, по необходимости, разработать для вас эффективную стратегию адаптации под новые условия. В данной статье мы рассмотрим ключевые аспекты глобальной минимальной ставки налога, особенности внедрения инициативы и возможные шаги компаний для соответствия новым требованиям.

Интересно: Кто обязан предоставлять отчет о КИК в 2024 году?

Новые правила налогообложения для международного бизнеса: как адаптироваться к Pillar Two?

Глобальная минимальная ставка налога направлена на борьбу с агрессивным налоговым планированием, когда крупные транснациональные корпорации перемещают прибыль в юрисдикции с низкими налогами или вовсе без них, что позволяет значительно снизить налоговые обязательства. Инициатива OECD по Pillar Two устанавливает минимальный уровень налогообложения в размере 15% для компаний с глобальной прибылью выше определенного порога. Таким образом, к основным целям этой реформы можно отнести предотвращение налоговой конкуренции между странами, защиту налоговых баз высоконалоговых юрисдикций, обеспечение справедливости и прозрачности в налогообложении.

OECD установила, что правило о минимальной налоговой ставке в 15% будет касаться не всех компаний, а компаний с годовым глобальным доходом, превышающим 750 миллионов евро. При этом, порог рассчитывается на основе консолидированной глобальной выручки группы компаний. Это значит, что порог касается не только отдельных юридических лиц, но и всей корпоративной группы, если она состоит из нескольких компаний в разных юрисдикциях.

Инициатива по Pillar Two основана на двух ключевых компонентах:

- Правило включения дохода (Income Inclusion Rule, IIR): Это правило позволяет странам взимать дополнительный налог с компаний, которые платят менее 15% налогов в других юрисдикциях.

- Правило минимальной ставки (Undertaxed Payments Rule, UTPR): Это правило направлено на недопущение вывода прибыли в низконалоговые юрисдикции и позволяет взимать налог с компаний, которые осуществляют платежи в страны с более низкими налоговыми ставками (то есть, когда компании перераспределяют прибыль между своими подразделениями в различных странах, выбирая те юрисдикции, где налоговая ставка значительно ниже).

В основном обязательства по выплате дополнительных налогов в рамках правила минимальной ставки (UTPR) возлагаются на материнские компании. Это связано с тем, что именно материнская компания отвечает за общие налоговые обязательства всей группы компаний, включая дочерние компании, расположенные в разных юрисдикциях.

Таким образом, в первую очередь материнская компания обязана следить за тем, чтобы налоговая ставка, уплаченная по всей группе компаний, соответствовала минимальному уровню в 15%. Если одна из дочерних компаний в какой-либо стране платит налог ниже этой ставки, материнская компания обязана уплатить дополнительный налог, чтобы компенсировать “недо-обложение налогом”. Вместе с тем, если страна, где зарегистрирована материнская компания, еще не внедрила правила UTPR, другие страны могут применить свои аналогичные правила для того, чтобы компенсировать “недо-обложение”.

Интересно: Какие отчеты сдаются по иностранному представительству в Украине?

Что нужно знать о внедрении Pillar Two: пример с офшорными активами

Пример – как будет работать на практике Pillar Two (рассмотрим технологическую компанию с офшорными активами).

Исходные данные: международная технологическая компания, зарегистрированная в стране Х (где налоговая ставка составляет допустим 30%), создала филиал в стране Y, известной своими низкими налоговыми ставками (например, в офшоре, где нет налогов). Компания Х переводит значительную часть своих доходов от лицензий (роялти) на интеллектуальную собственность в страну Y, чтобы воспользоваться низким налогом. Последствия:

До внедрения UTPR: компания Х могла бы минимизировать свои глобальные налоговые обязательства, направляя доходы от лицензий в страну Y. В результате значительная часть прибыли компании облагалась бы по нулевой ставке, что снижало бы её общие налоговые обязательства.

После внедрения UTPR: страна X, где зарегистрирована материнская компания, теперь может взимать дополнительный налог на прибыль, полученную в стране Y, так как она облагалась налогом по ставке ниже 15%. В данном случае страна X взимает дополнительный налог, чтобы доходы компании в стране Y облагались как минимум по глобальной минимальной ставке 15%.

Важно отметить, что правило Pillar Two будет введено поэтапно, начиная с 2024 года. А именно, в 2024 году ожидается начало введения Income Inclusion Rule (IIR); а в 2025 году планируется полноценное внедрение UTPR. Многим юрисдикциям требуется время для адаптации своей налоговой системы к новым международным стандартам. Поэтапное внедрение правил UTPR и IIR даёт странам время на подготовку законодательства и процессов контроля.

Таким образом, компаниям, которые ведут бизнес в международной плоскости, самое время адаптироваться к новым условиям. В частности, усматриваются необходимыми следующие шаги:

- Оценка текущих налоговых обязательств: компании должны провести тщательный анализ своих налоговых операций, чтобы определить, где их ставки налога могут оказаться ниже нового порога.

- Изменение корпоративной структуры: в некоторых случаях компании могут быть вынуждены реорганизовать свои операционные и юридические структуры, чтобы оптимизировать свои налоговые обязательства в соответствии с новыми требованиями.

- Расширение налоговой отчетности: введение минимальной ставки налога потребует от компаний более детального и прозрачного налогового учета, что может включать расширение объема предоставляемой информации по странам, где ведется бизнес.

- Влияние на прибыль и инвестиции: новые налоговые правила могут повлиять на чистую прибыль компаний, что, в свою очередь, может изменить их инвестиционные планы и подходы к ведению бизнеса в определенных юрисдикциях.

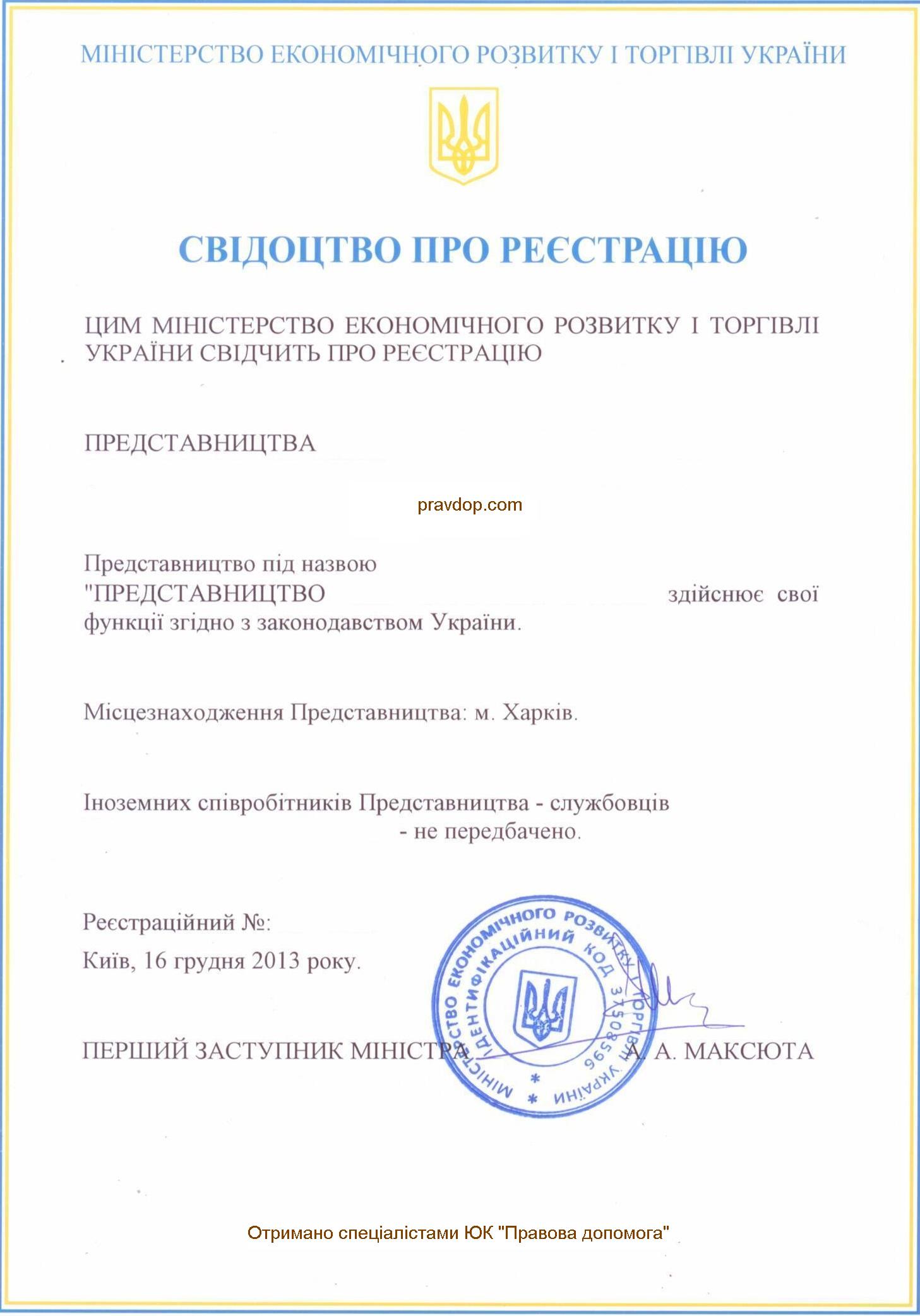

Интересно: Как подать декларацию на прибыль представительства в Украине?

Глобальная налоговая реформа: как адаптировать ваш бизнес к новым правилам?

Ожидается, что инициатива по глобальной минимальной ставке налога станет важным элементом в международной налоговой политике на ближайшие годы. Хотя реформа направлена на справедливое распределение налоговых обязательств между странами, для бизнеса она представляет серьезный вызов в плане адаптации и пересмотра корпоративных стратегий. Некоторые компании уже начали внедрение изменений, но для многих транснациональных корпораций процесс адаптации только начинается. Важно, чтобы бизнес оперативно реагировал на изменения и проводил необходимые реформы в своей налоговой политике, чтобы минимизировать риски и обеспечить соответствие новым требованиям.

В свою очередь, страны-участницы OECD должны продолжать работать над детализацией и разъяснением новых правил, чтобы помочь бизнесу адаптироваться к новой реальности. В условиях таких глобальных налоговых изменений наша юридическая компания предлагает свою экспертную поддержку. Мы понимаем все сложности, с которыми сталкивается бизнес, и готовы предложить индивидуальные решения для эффективного соответствия новым требованиям. Сотрудничая с нами, вы получите надежного партнера, который поможет вашему бизнесу уверенно адаптироваться к изменениям и сохранить свои позиции на рынке.

Обращайтесь к нам уже сегодня — мы поможем вам пройти через эти реформы с максимальной выгодой.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: