Кто обязан предоставлять отчет о КИК в 2024 году?

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Борьба с уклонением от уплаты налогов и финансовыми преступлениями выступает одной из приоритетных задач многих стран мира. Чтобы противодействовать таким явлениям как избегание уплаты налогов, размывание налоговой базы, финансирование терроризма, ликвидация источников финансовых операций, которые снижают развитие экономики государств, мировое сообщество принимает решительные меры.

Один из самых эффективных методов заключается в налаживании международного сотрудничества по обмену информацией о доходах, полученных нерезидентами в разных странах. Соответственно Украина присоединяется к этим американским и европейским стандартам. И все мы понимаем – этот процесс неотвратим, поскольку основная цель автоматического обмена информации состоит в предотвращении уклонения от уплаты налогов и повышении финансовой дисциплины в международном масштабе.

Что сегодня важно учесть контролерам иностранных компаний (КИК) в контексте автоматического обмена налоговой информации? На что обратить особое внимание, предоставляя КИК отчетность в 2024 году? На эти и другие вопросы мы ответим в нашей статье, раскрывая все нюансы, что касаются Контролируемых иностранных компаний в 2024 году.

Наши эксперты с многолетним опытом в сфере юриспруденции и оптимизации налогообложения готовы не только обеспечить вас полезной и ценной информацией, но и предоставить необходимую поддержку успешной работы вашей компании в Украине и за ее пределами. Мы предлагаем полный спектр услуг в одном месте, включая подачу сообщений, отчетов о КИК и анализа влияния на ваш бизнес, а главное – надежное и комфортное партнерство.

Интересно: Как будет работать автоматический обмен налоговой информацией?

Автоматический обмен налоговой информацией: что изменилось для физических и юридических лиц в Украине с 2024 года?

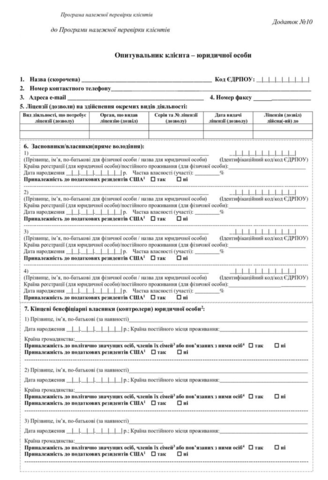

В январе 2023 года более 110 юрисдикций присоединились к международной многосторонней системе автоматического обмена информацией, включая все государства-члены Европейского Союза. С 2022 года и Украина присоединилась к этому многостороннему Соглашению, и уже за 2023 год такая информация будет передана. На фоне этих изменений и физические лица, и юридические лица увидели, что даже при открытии счета в банке появилось немало дополнительных форм и анкет для заполнения. Теперь открытие счета требует нескольких этапов проверок, идентификаций и согласований.

Украина обязалась внедрить стандарт BEPS, который по факту является набором определенных международных налоговых правил, направленных на укрепление налоговой базы. То есть план действий по противодействию агрессивному налоговому планированию. Сегодня мы почти выполнили все пункты, указанные в этом плане, но столь быстрое его внедрение привело к тому, что появилось много неопределенности и коллизий в законодательстве.

Одним из пунктов плана является правило "контролируемых иностранных компаний (КИК)", которое применяется почти в 50 странах. Под определение КИК в соответствии с Налоговым кодексом Украины подпадают:

- любые иностранные образования со статусом или без статуса юридического лица;

- любой тип компании;

- любой тип партнерств, Благотворительные фонды, трасты, в случае если конечное лицо (физическое или юридическое) – резидент Украины.

Обратите внимание: для налоговой не имеет значения наличие гражданства Украины, имеет значение – статус резидента Украины.

Кто являются контролирующими лицами за КИК: признаки согласно украинскому законодательству до 2024 года

Контролирующими лицами считаются как физические, так и юридические лица – резиденты Украины. Признаки контроллера:

- Доля владения (прямого, косвенного) с учетом связанности резидента Украины более чем 50 процентов в СК КИК;

- Несколько резидентов Украины в совокупности владеют более 50 процентов и доли каждого из них 25 и более процентов (но с 2024 года размер такой доли уменьшится до 10 процентов);

- Резидент Украины самостоятельно или совместно с другими резидентами Украины (связанными лицами) осуществляет фактический контроль над КИК.

Признак контролера особа должна иметь по состоянию на конец отчетного периода, а именно на конец года – 31 декабря. То есть, если вы продали компанию в середине 2023 года, то к вам юридически не должны применяться все правила КИК.

Интересно: Случаи освобождения КИК от налогообложения в Украине

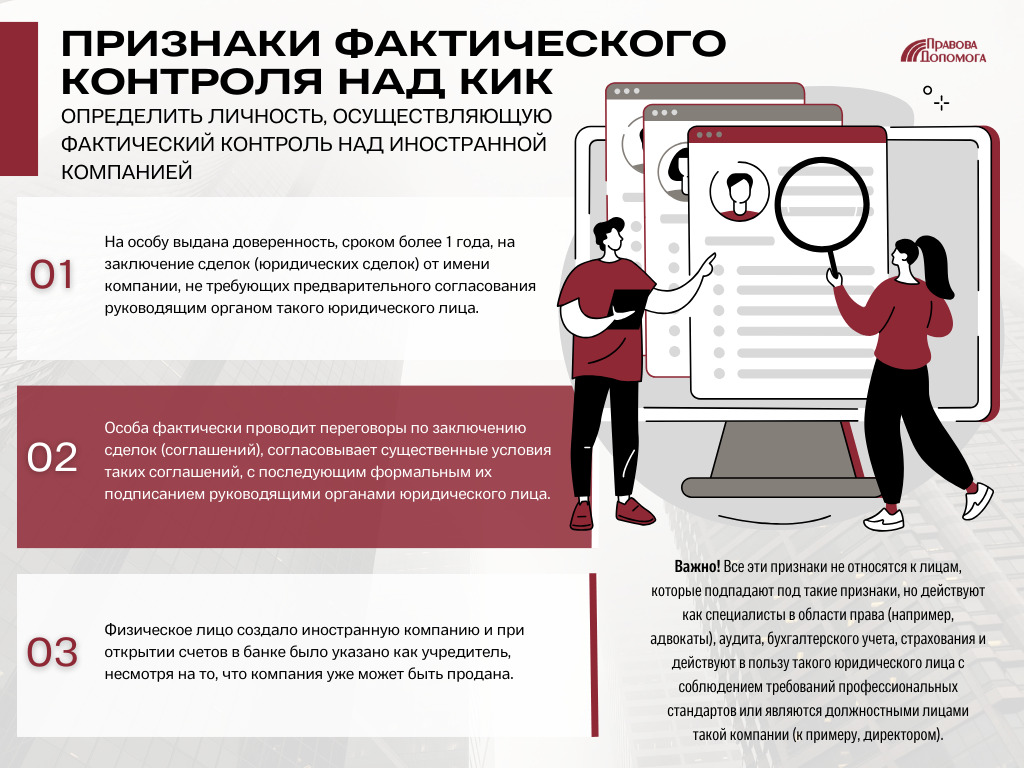

Признаки фактического контроля над КИК: определить личность, осуществляющую фактический контроль над иностранной компанией

Первый признак: На особу выдана доверенность, сроком более 1 года, на заключение сделок (юридических сделок) от имени компании, не требующих предварительного согласования руководящим органом такого юридического лица. При этом не важно заключало ли такое лицо соглашения или нет. Основанием является сам факт наличия такой доверенности. Чаще это доверенность на распоряжение банковскими счетами юридического лица. Обратите внимание, это касается не только иностранных счетов, но и счетов иностранной компании, открытых в Украине.

Второй признак: Особа фактически проводит переговоры по заключению сделок (соглашений), согласовывает существенные условия таких соглашений, с последующим формальным их подписанием руководящими органами юридического лица.

Третий признак: Физическое лицо создало иностранную компанию и при открытии счетов в банке было указано как учредитель, несмотря на то, что компания уже может быть продана. К сожалению, из-за некорректно прописанного законодательства, если даже вы на сегодняшний день не являетесь текущим владельцем компании, но в банке есть такая информация о вас, вы подпадаете под признаки контроллера.

Важно! Все эти признаки не относятся к лицам, которые подпадают под такие признаки, но действуют как специалисты в области права (например, адвокаты), аудита, бухгалтерского учета, страхования и действуют в пользу такого юридического лица с соблюдением требований профессиональных стандартов или являются должностными лицами такой компании (к примеру, директором).

Интересно: Какая разница между уведомлением и отчетом о КИК? Что нужно подавать уже сейчас?

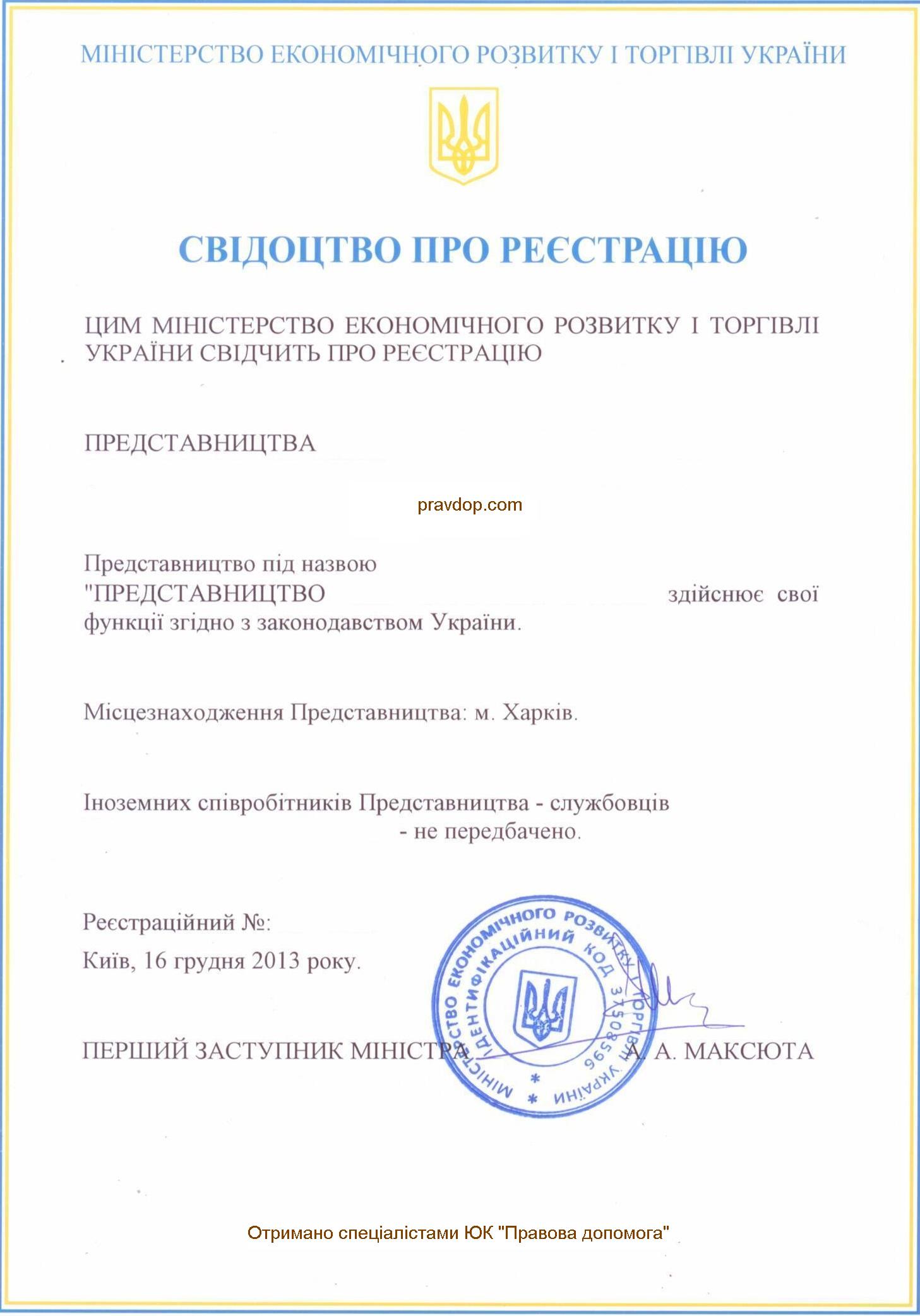

На что следует обратить внимание иностранным представительствам

Элементы фактического контроля одновременно могут являться признаками постоянного представительства в Украине и/или признаками определения нерезидента резидентом Украины. Налоговая не отделяет КИК и иностранное представительство. Чтобы вам было понятно, откуда налоговая Украина это может увидеть, приведем пример.

Когда подается КИК отчет, к нему обязательно прилагается копия финансовой отчетности представительства, подписанная директором. Налоговый орган, получая следующую отчетность:

- видит, кто директор;

- проверяет, является ли эта особа резидентом Украины.

В дальнейшем идет следующее: налоговая видит всю потенциальную налоговую базу для начисления 18 процентов налога. А поскольку срок исковой давности – три года, то, в случае необходимости, информацию за 2021 г. и 2022 г. налоговая может дополнительно запросить как у компании, так и у страны партнера по обмену налоговой информацией в соответствии с Конвенцией.

На основании полученной информации, доначисления за три года могут достигать нескольких миллионов гривен. Именно поэтому для управления иностранными представительствами желательно назначать иностранцев или коллегиальные дирекции с большинством лиц-резидентов других стран.

Нужно ли подавать отчеты по КИК, если контролер уехал из Украины?

С одной стороны, ответ на этот вопрос очень прост, если контролер КИК выехал в другую страну и уже не является налоговым резидентом Украины – у него уже нет обязанности представлять в ГНСУ КИК отчетность. Но если разобраться, то когда наступает тот момент, что лицо перестало быть налоговым резидентом Украины, и по каким причинам?

К сожалению, сегодня есть только неофициальная позиция Минфина, согласно которой украинец, получивший статус резидента иностранного государства фактического проживания за рубежом, по правилам локального законодательства будет считаться налоговым резидентом Украины. Особенно это касается тех украинцев, которые зарегистрированы в Украине как ФЛП. В таком случае, по мнению Минфина, налоговая не имеет права применять Конвенцию, а только локальное законодательство.

В соответствии за такими лицами остается административная необходимость представлять отчет о КИК. Налоговая исходит из того, что для снятия с налогового резидентства Украины нужно по меньшей мере выполнить одно из следующих условий:

- приобрести гражданство другой страны и выйти из украинского;

- оформить выезд на постоянное место жительства за границу.

У нас нет процедуры выхода из налогового резидентства. Именно поэтому, в первую очередь, следует смотреть локальное законодательство страны пребывания и международные конвенции. А это множество нюансов, потому что нужно четко определиться с датой потери налогового резидентства Украины. Потому что, например, если человек выехал из Украины в 2022 году, то может сложиться ситуация, когда он был налоговым резидентом Украины в 2022 г., но уже по состоянию на 2023 г. налоговым резидентом не был! В таком случае КИК отчетность за 2022 год необходимо подавать (ибо мы выполняем обязанности налогоплательщика именно за тот период, когда человек имел статус налогового резидента). А вот КИК-отчет за 2023 год подавать уже не нужно. Но здесь тоже есть нюансы…

Чтобы разобраться со всеми нюансами, нужна помощь квалифицированного специалиста. Это новая сфера права, имеет много коллизий и неопределенности. Тем не менее наши эксперты с 2021 года активно развивают это направление и уже помогли многим клиентам. Теперь они на постоянной основе получают наше квалифицированное сопровождение, учитывая не только юридическое, но и бухгалтерское и аудиторское.

Если и вы нуждаетесь в профессиональной помощи для вашей компании, обратитесь к нам. Что мы предлагаем:

- Определяем налоговое резидентство физлица и действительно ли обязательство декларировать и уплачивать налоги с КИК возникает в Украине (или может в другой стране, учитывая переезд физлица в другую страну в связи с войной);

- Определяем количество КИК у физлица-контроллера;

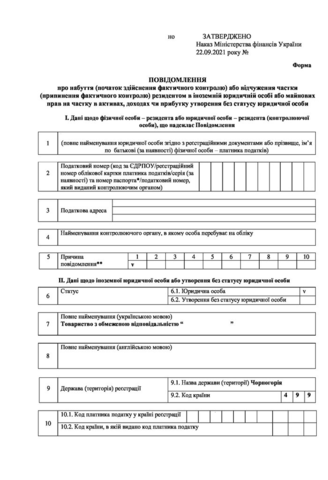

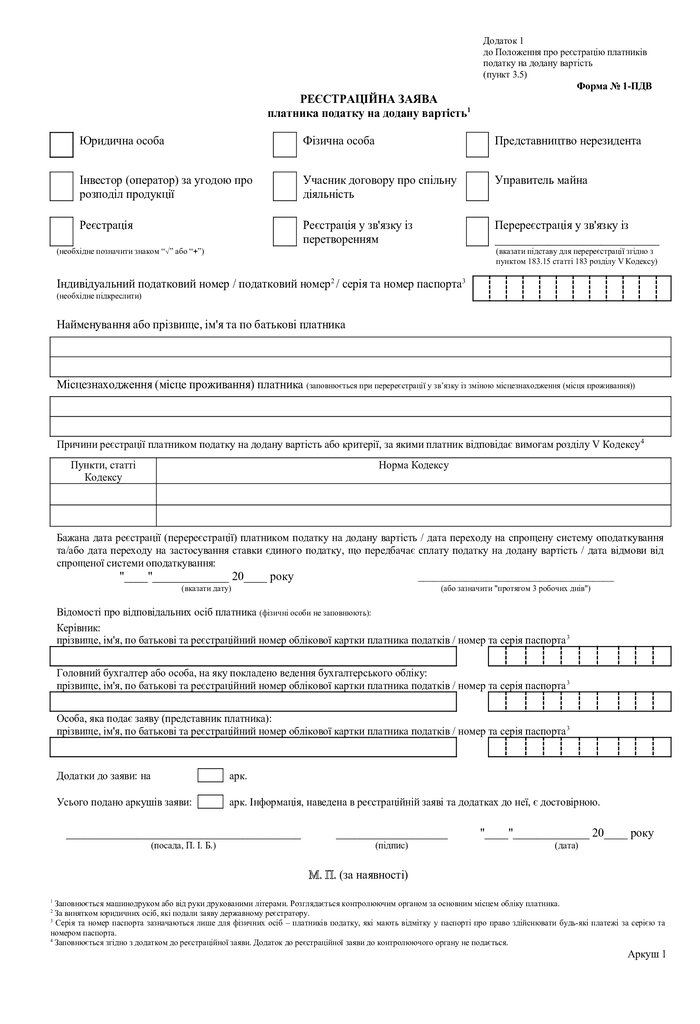

- Помогаем составить и подать уведомление о контролируемых иностранных компаниях, заполнении и подачи отчета о КИК, в т. ч. сокращенного.

Также наши специалисты предоставляют услуги по сопровождению/ежегодному обслуживанию иностранных компаний, сопровождают открытие банковских счетов, подготовку и ведение финансовой отчетности. Мы помогаем с КИК в любой юрисдикции, имеем широкую сеть партнеров за рубежом, а главное – профессионального бухгалтера, имеющего опыт по работе с КИК.

Позвоните на нашу бесплатную многоканальную линию по номеру 0 800 213 479 или воспользуйтесь кнопкой "Заказать звонок", чтобы запланировать консультацию уже сейчас. Наша команда готова помочь вам со всеми вашими потребностями в этой сложной сфере!

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: