Бухгалтерский учет в ветеринарной клинике в Украине.

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Ветеринарные услуги пользуются большим спросом даже несмотря на сильную конкуренцию и рыночное предложение.

Открытие любого бизнеса влечет за собой определенную юридическую и бухгалтерскую рутину. Если вы хотите не только предоставлять качественные услуги, а и быть уверенными в безопасности вашего бизнеса и законности дохода - наши специалисты помогут вам во всем разобраться.

Для процедуры регистрации ветеринарной клиники понадобится:

- бизнес-план;

- финансовый расчет бизнес-плана (финансовая модель);

- стратегия компании.

Такие документы/расчеты:

- позволяют определить оптимальную юридическую форму компании и систему налогообложения еще на этапе регистрации;

- служат инструментами финансового контроля и прогнозирования на этапах осуществления хозяйственной деятельности.

Если у вас нет данных документов, мы поможем их разработать и расскажем о преимуществах их использования на практике.

Интересно: Как открыть ветклинику в Украине в 2022 году с нуля?

Особенности бухгалтерского учета ветеринарной клиники в зависимости от юридической формы компании (ФЛП или ООО)

Действующее законодательство Украины не ограничивает ветеринарный бизнес в выборе форм юридических лиц – это может быть как ФЛП, так и ООО. Как уже отмечалось ранее, правильный выбор зависит от ваших стратегических целей и направлений получения прибыли.

Большинство компаний начинают свой бизнес с регистрации ФЛП, но если вы планируете привлекать инвесторов или иметь несколько бизнес-партнеров (владельцев) – вам необходимо зарегистрировать ООО.

Бухгалтерский и налоговый учет является важной и неотъемлемой частью любого бизнеса. В зависимости от формы юридического лица правила бухгалтерского учета имеют свои отличия. Именно об этом поговорим дальше.

Бухгалтерский учет ветеринарной клиники - ФЛП 2 группа

Зарегистрировав ФЛП на упрощенной системе налогообложения (2 группа), ваш бизнес должен выполнять следующие условия:

- оказывать услуги только физическим лицам или ФЛП на упрощенной системе налогообложения;

- доход не должен превышать 5,421 млн. грн. (на 2022 год);

- количество наемных сотрудников не должно превышать 10 человек.

Ветеринарная клиника, зарегистрированная на ФЛП, декларирует только свои доходы и фиксирует их в Книге учета доходов.

Доходами ФЛП являются суммы средств, поступивших на расчетный счет компании или наличные деньги, полученные от оказания услуг. При этом расходы, понесенные ФЛП на 2-й группе единого налога, не подлежат обязательному учету.

Важно! Если у вас есть наемные работники и большой спектр препаратов и оборудования - мы рекомендуем осуществлять их учет (поступление, списание при использовании / недостаче / окончании срока годности / перемещение между врачами / кабинетами). Это необходимо для того, чтобы вы как владелец могли:

- эффективно управлять буфером ветпрепаратов, лекарственных средств, расходных материалов;

- уменьшить риск разворовывания имущества клиники;

- прогнозировать доходы, анализировать расходы клиники.

Налогообложение ФЛП 2 группа

Ветеринарная клиника на 2-й группе единого налога уплачивает:

- ежемесячный фиксированный единый налог 1300 грн (на 2022 год), независимо от полученного дохода/или его отсутствия;

- ЕСВ (ежеквартально) в размере 22% от минимальной зарплаты (на 01.10.2022 минимальный размер ЕСВ 1474 грн, соответственно за квартал ФЛП платит 4422 грн).

Примечание. Если у вас есть наемные работники, то дополнительно уплачиваются налоги по заработной плате:

- удерживаются с начисленной сотруднику зарплаты – 18% НДФЛ и 1,5% ВЗ;

- компания платит 22% ЕСВ с суммы начисленной сотруднику зарплаты (но не менее минимального размера ЕСВ)

Важно! Доход не должен превышать 5,421 млн. человек. грн. В противном случае компания лишается упрощенной системы налогообложения и подлежит обязательному переходу на общую систему (18% налога на прибыль) с одновременной оплатой 15% единого налога на сумму превышения лимита.

Бухгалтерский учет ветеринарной клиники - ФЛП 3-я группа

Зарегистрировав ФЛП на упрощенной системе налогообложения (3 группа), ваш бизнес должен выполнять следующие условия:

- доход не должен превышать 7,585 млн. грн. (на 2022 год);

- количество наемных сотрудников не ограничено.

Аналогично 2-й группе единого налога, доходом ФЛП являются средства, поступившие на расчетный счет компании или полученные наличными в кассу.

Выбирая 3 группу, вы можете зарегистрироваться плательщиком НДС. В случае регистрации бизнеса плательщиком НДС возникает обязательный учет расходов и товаров.

То есть клиника-плательщик НДС должна вести полный бухгалтерский учет. Доходы и расходы клиники фиксируются в Книге доходов и расходов.

Налогообложение ФЛП 3-я группа

Ветеринарная клиника на 3-й группе единого налога уплачивает:

- единый налог в размере 5% от суммы полученного клиникой дохода / в случае регистрации компании плательщиком НДС уплачивается 3% единого налога;

- ЕСВ (ежеквартально) в размере 22% от минимальной зарплаты (на 01.10.2022 минимальный размер ЕСВ 1474 грн, соответственно за квартал ФЛП платит 4422 грн).

Примечание. Если у вас есть наемные работники, то дополнительно уплачиваются налоги с заработной платы:

- удерживаются с начисленной сотруднику зарплаты – 18% НДФЛ и 1,5% ВЗ;

- компания уплачивает 22% ЕСВ с суммы начисленной сотруднику зарплаты (но не меньше размера ЕСВ).

Бухгалтерский учет ветеринарной клиники - ФЛП, ООО на общей системе налогообложения

Зарегистрировав ФЛП или ООО на общей системе налогообложения ваш бизнес не ограничивается в размере дохода и количества наемных работников. Вы должны только осуществлять легальную деятельность в соответствии с КВЭДами, указанными в ЕГР компании.

Бухгалтерский учет ветеринарных клиник осуществляется по общим принципам бухгалтерского учета.

Ветеринарная компания ежегодно/ежеквартально (в зависимости от дохода) отчитывается перед контролирующими органами относительно доходов, расходов, активов и обязательств компании через:

- Декларацию по налогу на прибыль;

- Баланс и отчет о финансовых результатах.

Правильная постановка бухгалтерского учета не только позволит избежать замечаний со стороны контролирующих органов, но и позволит владельцу оперативно управлять финансовым состоянием бизнеса.

Интересно: Требования к площади ветеринарных заведений

Из чего состоят доход и расходы ветеринарного учреждения?

Отсутствие или небрежный бухгалтерский учет приводит к следующим основным проблемам:

- несовершенства определения цены услуги/товара – в калькуляцию цены учтены не все затраты, и наценка в 100% не покрывает их, то есть вы либо совсем не получаете маржу либо получаете «копейки»;

- несовершенный товарный учет не позволяет определить ходовые товары и расходные материалы – например, вам приходится заказывать по 1 упаковке каждую неделю, а вы можете приобрести ящик со скидкой и сэкономить;

- отсутствие анализа затрат – компания тратит средства на неэффективные направления продвижения (например, за рекламу в течение 3-х месяцев платится по 1 тыс. $, а клиенты из нее не появляются);

- кассовые разрывы;

- штрафные санкции от 700 грн и до нескольких миллионов (в зависимости от нарушения) за некорректное или бездокументальное ведение бухгалтерского учета.

Доход ветеринарной клиники может состоять из:

- дохода от предоставления ветеринарных услуг – отражается на счете учета 703 «Доход от предоставления услуг»;

- дохода от продажи ветеринарных препаратов или лекарственных средств – отражается на счете учета 702 «Доход от продажи товаров».

Важно! Если вы планируете открытие ветеринарной аптеки в клинике, нам нужно получить соответствующие разрешительные документы.

К расходам ветеринарной клиники относятся (не ограничиваясь)

Производственные затраты (себестоимость услуг):

- препараты и материалы, используемые при предоставлении услуг;

- амортизация оборудования;

- аренда помещения;

- коммунальные услуги;

- расходные материалы;

- оплата труда врачей (в т.ч. налоги);

- обучение врачей.

Административные расходы:

- оплата труда управленцев (в т.ч. налоги);

- бухгалтерские, юридические, консультационные сервисы;

- банковские услуги;

- телекоммуникационные сервисы.

Коммерческие расходы:

- digital-маркетинг;

- рекламные кампании.

Все расходы должны учитываться в соответствии с принципами бухгалтерского учета и иметь документальное подтверждение:

- договоры о предоставлении/получении услуг или покупке товара;

- акты выполненных работ/полученных услуг;

- маркетинговые отчеты;

- расчетные ведомости заработной платы, табели учета рабочего времени;

- и прочее.

Интересно: Аудит бухгалтерского и налогового учета в Киеве

НДС на ветеринарные услуги / препараты / лекарственные средства

Согласно действующему законодательству, деятельность ветеринарных клиник подпадает под принципы общего налогообложения НДС.

То есть, если вы компания на общей системе налогообложения, и объем операций за последние 12 месяцев превысил 1 млн. грн - у вас возникает обязанность регистрации плательщиком НДС.

Налогообложение операций ветеринарной клиники осуществляется по следующим ставкам НДС:

- ветеринарные услуги – 20%;

- ветеринарные препараты – 20%;

- лекарственные средства и изделия медицинского назначения – 7% или 20% (в зависимости от того включен ли препарат/изделие в государственный реестр лекарственных средств и медицинских изделий).

Ставка НДС указывается в следующих документах:

- фискальный чек;

- акт оказанных услуг;

- расходная накладная.

Важно! Ставка НДС на услугу или товар должна определяться в соответствии с нормативными документами на старте бизнеса. Неправильно определенная ставка приводит к штрафным доначислениям (13% НДС) и сложностям в исправлении ошибок.

Учет и налогообложение страхования профессиональной ответственности

С целью страхования бизнеса от допущения врачом случайных ошибок, упущений, причинивших ущерб клиенту, рекомендуем оформить страхование профессиональной ответственности.

Согласно условиям договора, компания осуществляет страховые взносы, а в случае наступления страхового случая компенсируется сумма ущерба, причиненного клиенту.

Уплата страховых взносов для компании является текущими расходами, освобожденными от НДС.

Уплата страховых взносов учитывается на бухгалтерском счете расходов 977 «Прочие расходы деятельности».

Если компания планирует оформлять договоры страховой ответственности, то необходимо подготовить следующий перечень документов:

- Приказ о принятии решения о страховании профессиональной ответственности;

- Договор страхования (с приложением, по расчету и периодам уплаты страховых взносов).

Наша компания предоставляет комплекс услуг по созданию и развитию ветеринарного бизнеса в Украине:

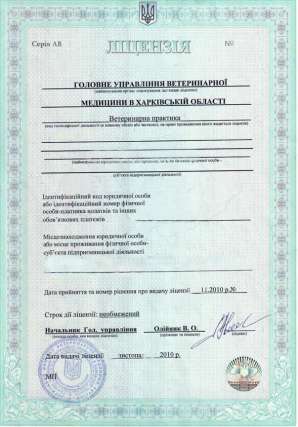

- получение ветеринарной лицензии;

- создание бизнес-плана;

- финансовый расчет бизнес-плана (финансовая модель);

- абонентское бухгалтерское обслуживание и т.д.

Если вы хотите получить выгодный и безопасный финансовый бизнес, приносящий нужный доход, обращайтесь к нам.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: