Как пройти плановую налоговую подготовку для украинского бизнеса?

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Самой сложной и объемной налоговой проверкой налогоплательщика является плановая проверка. Сложность состоит в том, что, во-первых, предметом плановой проверки является правильность исчисления, полноты и своевременности уплаты налогов и сборов, в том числе ЕСВ, а во-вторых, период такой проверки обычно составляет 3 года.

Это означает, что перед плановой проверкой нужно привести в соответствие с требованиями законодательства всю необходимую документацию, по крайней мере, за три предыдущих года.

По результатам плановой налоговой проверки к вам, как к налогоплательщику, могут быть применены штрафные санкции и доначислены налоговые обязательства. Обычно по результатам таких проверок контролирующим органом устанавливается занижение налоговых обязательств по налогу на прибыль и по налогу на добавленную стоимость.

Часто при проверке анализируются хозяйственные операции с контрагентами. По результатам такого анализа налоговый орган может не признать такие хозяйственные операции реальными и фактически состоявшимися, а потому соответствующие расходы по таким операциям и сложившийся налоговый кредит налоговым органом снимается, что будет следствием для увеличения налоговых обязательств.

Основываясь на нашем опыте сопровождения налоговых проверок, мы расскажем, как подготовиться и на что обратить внимание, чтобы успешно пройти плановую налоговую проверку.

Интересно: Возвращение налоговых проверок в 2023 году

Возможно ли предугадать плановую проверку и как своевременно подготовиться?

Да, конечно. Среди разновидностей проверок, проводимых налоговыми органами, плановая проверка является наиболее предсказуемой, поскольку:

- вы, как налогоплательщик, должны быть включены в план-график проведения плановых проверок;

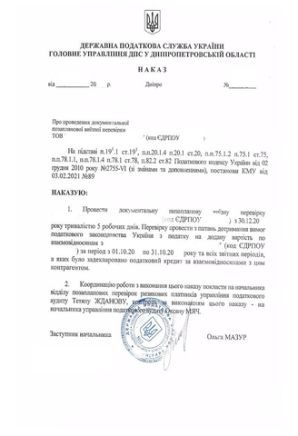

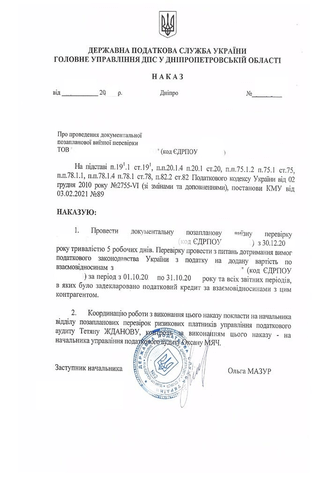

- налоговый орган обязан не позднее чем за 10 календарных дней до дня проведения указанной проверки прислать на ваш адрес копию приказа и письменное уведомление о проведении проверки с указанием даты начала проведения проверки.

Получив приказ на проведение плановой проверки, вам будет известно о начале такой проверки и период проверки.

Конечно, наша команда советует привлекать к подготовке такой проверки налогового адвоката, как на этапе отражения предприятия в плане-графике и/или, когда уже непосредственно получите приказ на проведение плановой проверки.

В связи с тем, что период проверки деятельности предприятия обычно составляет 3 года, предприятию и адвокату нужно выделить достаточное количество времени для того, чтобы:

- максимально эффективно подготовиться к такой проверке;

- привести первичную документацию за соответствующий период в порядок;

- при необходимости некоторые документы восстановить путем взаимодействия с контрагентами.

Допроверочная работа обычно проводится, когда у Клиента уже есть приказ на проведение плановой проверки, поскольку из приказа на проведение плановой проверки у нас есть ориентиры по поводу начала проведения проверки и ее периода.

Допроверочная работа состоит из следующих условных этапов и составляющих:

- запрос и анализ бухгалтерской и налоговой отчетности за проверяемый период;

- проверка контрагентов в различных государственных реестрах и обмен информацией с контрагентами;

- анализ первичной документации по хозяйственным операциям за проверяемый период, особенно операции по результатам которых формировались расходы и налоговый кредит;

- финальное заключение касательно проведенной допроверочной работы с установлением потенциальных рисков и пути их преодоления.

Например, при работе с одним из наших клиентов, по результатам допроверочной работы нашей командой был выявлен ряд рисковых операций, первичная документация которых нуждалась в доработке на предмет соответствия таких операций первичной документации и бухгалтерскому учету.

Первичная документация была приведена в соответствие, и как следствие – проверяющими в соответствующих хозяйственных операциях не было установлено нарушений налогового законодательства. В связи с тем, что общая сумма расходов и сформированного налогового кредита составляла более 3 млн. грн., допроверочная работа дала свои результаты, а Клиент избежал последствий такой проверки налогового уведомления на сумму более 3 млн. грн.

Порядок проведения плановой проверки

Порядок действий при проведении плановой проверки выглядит следующим образом:

- Встреча с представителями налоговой, получение направления на проведение проверки.

- Установление особ, принимающих участие в проверке и обязательно установление соответствия особ, фактически прибывших и тех, что указаны в направлении на проведение проверки.

- Получение запросов и анализ запросов при проверке касательно предоставления первичных документов и объяснений на предмет целесообразности предоставления указанных в запросе документов, а также объемов запрашиваемых документов.

- Подготовка ответов на запросы.

- Получение акта проверки.

- Подготовка возражений на акт проверки.

- Обеспечение участия в рассмотрении комиссией налогового органа возражений на акт проверки.

На каком этапе привлекать налогового адвоката к проверке?

Конечно, лучший вариант, это привлечь налогового юриста на этапе получения уведомления – это дает вам больше гарантии прохождения проверки с минимальными рисками.

Бывают случаи, когда у предприятия документы по взаимоотношениям с контрагентами либо вообще отсутствуют, либо частично требуют доработки и/или восстановления. Такая ситуация на момент проверки критическая, поскольку проверяющие эти операции могут не учесть и снять сложившиеся расходы и налоговый кредит по соответствующим операциям. Наша команда имеет положительный опыт в решении подобных ситуаций, коротко о действиях решения такого типа задач было сказано выше.

Важно! Непредоставление во время проверки документов приводит к наложению отдельной штрафной санкции, что будет оформлена в отдельное налоговое уведомление-решение.

В рамках проверки вы, как налогоплательщик, обязательно будете получать запросы на предмет предоставления вами объяснений касательно установленных в ходе проверки нарушений и предоставления документов, указанных в таком запросе. Обычно налоговики требуют больше, чем нужно, а потому анализ и отработка адвокатом таких запросов уже непосредственно в процессе проверки минимизирует риски применения штрафных санкций и доначислений налоговых обязательств по разным видам налогов.

Очень важную роль адвокат играет во время процедуры подачи в налоговый орган возражений касательно выводов, изложенных в акте проверки, а также во время процедуры административного и судебного обжалования налоговых уведомлений, принятых на основании за ключения акта плановой проверки.

Конечно, можно привлекать юриста, когда проверку вы уже не прошли, и теперь хотите как-то минимизировать вред, но более рационально будет дать возможность юристу защитить вас с максимальной эффективностью, с начала проверки.

Да, в нашей практике был кейс, когда налогоплательщик допустил к проведению проверки, проверка была завершена, а по результатам такой проверки были приняты налоговые уведомления. Клиент обратился к нам с просьбой обжаловать последствия проверки, что были положены в основу налоговых уведомлений на сумму более 12 млн. грн.

Проанализировав порядок назначения и проведения проверки, установленные нарушения, что были изложены в акте проверки, было принято решение об обжаловании налоговых уведомлений в судебном порядке с требованием о признании их противоправными и отмене таких налоговых уведомлений, в связи с тем, что контролирующим органом был нарушен порядок проведения налоговой проверки.

Хотя контролирующий орган и настаивал на том, что приказ по существу был реализован, и плательщик во время проверки не отрицал ее проведения, однако с учетом последних правовых позиций Верховного Суда исковое заявление было удовлетворено, а налоговые уведомления были отменены.

Наша компания предлагает вам сопровождение любых видов налоговых проверок.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: