Налогообложение украинцев в Польше: консультация по налоговому резидентству

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Совершив личный релокейт за границу, даже если это вынужденный шаг из-за войны, возникает немало вопросов, требующих профессионального юридического сопровождения. Определение налогового резидентства, нюансы налогообложения в новой стране проживания могут стать настоящими испытаниями. Даже обычная покупка автомобиля за границей может привести к дополнительным обязательствам, о которых не все знают. В таких условиях важно обладать надежным юридическим партнером, который поможет избежать подводных камней и обеспечит правовую безопасность.

В нашей статье мы рассмотрим кейс Клиентки нашей компании, столкнувшейся с этими вопросами после переезда в Польшу. Проанализируем ее ситуацию и покажем, как профессионально проведенная юридическая консультация помогает не только снизить риски и лишить стресса, но и способствует обеспечению комфорта в новой среде. Этот опыт станет важным примером для тех, кто также планирует релокейт в Польшу, или уже переехал и обустраивает свою жизнь за рубежом, ведь знание – лучшая защита в новых условиях.

Интересно: Как открыть счет в польском банке украинцу: какие документы готовить и как выбрать банк Польши

Налоговое резидентство в Польше: как избежать двойного налогообложения

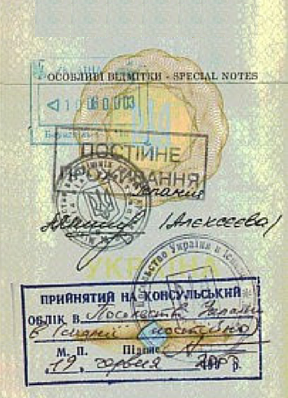

Наша Клиентка раньше жила с семьей в Киеве и работала как физическое лицо-предприниматель, но после начала военного положения вынуждена была с детьми переехать за границу. Прожив там 2,5 года, она обратилась к нам за консультацией по особенностям налогообложения в новой стране проживания, поскольку продолжала работать в Украине как ФЛП, но дистанционно. Прежде ее интересовало, стала ли она налоговым резидентом Польши после переезда туда и должна ли там декларировать свои доходы, полученные в Украине.

Мы разъяснили, что согласно договору между Украиной и Польшей об избежании двойного налогообложения она будет считаться налоговым резидентом Польши при наличии одного из следующих условий:

- центр личных или экономических интересов находится в Польше;

- проживание на территории Польши более 183 дней в течение налогового года.

Если Клиентка отвечает таким требованиям, то она подлежит налогообложению по всем своим доходам, полученным в любой стране, включая Украину. При этом если ее центр жизненных интересов остался в Украине, она может избежать двойного налогообложения благодаря Конвенции, но для этого нужно доказать временный характер пребывания в Польше. В этих ситуациях становится необходимой квалифицированная юридическая консультация.

Польской налоговой было выдано официальное письмо, где отмечено, что все украинцы, переехавшие в Польшу в связи с войной, не будут считаться польскими налоговыми резидентами. Но работает ли это на практике и что нужно сделать, чтобы это работало на практике – однозначного ответа нет, поскольку все индивидуально. С одной стороны, если центр жизненных и экономических интересов остался в Украине, то в Польше нужно платить налоги только с доходов, которые зарабатываются в Польше.

Но здесь нужно учитывать, что если физически работа выполняется из Польши (сидя за компьютером в съемной квартире и работая пусть даже на непольского работодателя) – то с большой вероятностью будет считаться, что прибыль генерируется в Польше. Грубо говоря, в Польше (и во многих других странах) такой подход: по всем доходам, сгенерированным в Польше, нужно платить налоги в Польше. Есть следующие возможные формы налогообложения:

- Основной принцип – обязательность налогообложения всех доходов в Польше, независимо от места их источника, в ситуации, когда украинцы находятся в Польше более 183 дней в налоговом году и подают заявление о польском резидентстве;

- Иначе – применение польско-украинской конвенции об избежании двойного налогообложения в случае доказательства, что постоянное место жительства – в Украине, а пребывание в Польше временное, зависимое от войны, и лицо имеет более тесные личные связи с Украиной, и таким образом центр жизненных интересов находится в Украине. Тогда в Польше даже после превышения 183 дней пребывания налоговые обязательства будут ограничены. Это означает, что налоговым обязательствам в Польше подлежит только доход, полученный на ее территории.

Наши юристы проконсультировали Клиентку по срокам декларирования доходов и уплаты налогов в Польше. Важно соблюдать установленные сроки, поскольку несвоевременное декларирование или неуплата налогов может иметь серьезные последствия. Среди возможных санкций: штрафы, доначисление налогов и другие административные меры. Оставлять эти вопросы без внимания не стоит, поскольку это может привести к проверкам со стороны налоговых органов и дополнительных финансовых потерь.

Интересно: Налоговое резидентство Украины и КИК: налоговая оптимизация международного бизнеса

Покупка автомобиля в Польше: что нужно знать о налогах и регистрации

Другим важным вопросом для Клиентки стала покупка автомобиля в Польше стоимостью 50-60 тысяч долларов. Согласно польскому законодательству такая операция сопровождается определенными налоговыми обязательствами, среди которых уплата налога, который составляет 2% от рыночной стоимости автомобиля. Нюансы операции:

1. Оформление договора купли-продажи.

Договор купли-продажи должен учитывать все до мельчайших деталей. Особое внимание следует обратить на правильное и точное внесение данных об обеих сторонах сделки. Это поможет, если документ станет предметом спора при обнаружении мошенничества или скрытого дефекта, что может повлиять на дальнейшую безопасную эксплуатацию данного транспортного средства. Один из разделов должен также содержать информацию об особе, уплачивающей налог. Договор купли-продажи в Польше не обязательно удостоверять у нотариуса. Но если хотите это сделать – никто вам не запретит.

2. Регистрация автомобиля.

После оформления договора о покупке автомобиля новый владелец должен зарегистрировать транспортное средство в течение 30 дней. Эксплуатация авто без регистрации строго запрещена. Произвести регистрацию можно в местном управлении по месту прописки.

3. Налоги при покупке автомобиля.

Размер налога составляет 2% от стоимости автомобиля. Покупатель должен уплатить его в течение 14 дней со дня подписания соглашения о продаже, параллельно заполнив и подав декларацию PCC-3 (podatek od czynnoci cywilnoprawnych) в местное управление налоговой инспекции в электронном виде. Она достаточно проста, поэтому на оформление анкеты уйдет всего несколько минут. Подтверждение платежа (квитанцию) следует хранить в течение 5 лет.

Учтите, что размер налога PCC определяется не стоимостью авто, указанной в договоре, а реальной рыночной ценой, учитывающей средние цены на модель такого типа, степень износа, местонахождение и т.д. Так что могут быть случаи, когда рыночная цена будет отличаться от договорной. Налоговый инспектор может выявить это и потребовать доплаты. У покупателя есть 14 дней с момента уведомления, чтобы погасить долг или обжаловать его. За несвоевременную подачу декларации или неуплату налога новому собственнику грозит штраф (в размере от 0,1 до 20 минимальных зарплат). Законодательством предусмотрены случаи, когда этот налог не уплачивается.

Релокация в Польшу: избежать налоговых ловушек с юридической помощью

Следовательно, релокейт в Польшу может вызвать многие вопросы, требующие индивидуального юридического подхода. Знание местного налогового законодательства и понимание международных соглашений по избежанию двойного налогообложения позволяют избежать потенциальных проблем, поэтому Клиентка решила обратиться в нашу юридическую компанию. В таких условиях юридическая консультация является ключом к правильному решению таких вопросов и поможет защитить вас от штрафов и других неприятных последствий. Выбирая нас как своего партнера, вы можете быть уверены, что ваши интересы будут надежно защищены, а ваша адаптация к новой реальности будет максимально комфортной и безопасной.

Не оставляйте свои вопросы без ответа – обращайтесь к нам уже сегодня за юридической консультацией или сопровождением релокейта за границу, и мы поможем вам найти оптимальные решения для вашей ситуации!

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: