Налоговое планирование для бизнеса в Украине

Стоимость услуг:

Отзывы наших клиентов

С каждым годом, растет тенденция обучаемости управленцев бизнеса финансовой грамотности. Это позволяет каждому собственнику выстраивать собственные точки контроля для:

- управления компанией;

- оперативного реагирования на векторы движения бизнеса;

- выявления рисков и их предотвращения;

- непосредственного управления финансовым результатом, а не просто получение прибыли.

Когда собственник бизнеса имеет понимание финансов, взаимосвязь доходов и расходов, и их влияние на финансовый результат, у него возникают дополнительные требования к сотрудникам, которые:

- непосредственно влияют на прибыль компании (отдел продаж и отдел маркетинга);

- работают с информацией, касающейся учета финансов (финансовый отдел / отдел экономистов или же бухгалтерия).

Если обороты компании не позволяют иметь в штате отельного финансиста / экономиста и бухгалтера, зачастую руководитель делегирует функцию текущего планирования и прогнозирования бухгалтеру. Подобное делегирование очень часто является ошибкой.

Почему? Бухгалтер, который имеет опыт планирования, прогнозирования и мышление “собственника” относительно управления финансовым результатом - очень редкое явление. Данный сотрудник должен иметь опыт работы главным бухгалтером (в компании с широким спектром разноплановых операций), соответственно и запрос на оплату труда этого сотрудника будет высокий. Если же вы просто делегируете функцию планирования рядовому бухгалтеру, вы:

- не получите никаких планов, так как бухгалтер будет в первую очередь заниматься своевременной подачей отчетности, чтобы не пропустить сроки установленные законодательством;

или

- получите “сырые” данные (без аналитики и вариабельных предложений оптимизации).

В связи с вышеобозначенной ситуацией, многие компании прибегают к аутсорсингу данного направления. Наши сотрудники могут вам помочь в решении вопроса с налоговым планированием (как текущим, так и стратегическим).

Интересно: Учет и налогообложение грантов резидентами Украины

Как налоговое планирование для бизнеса работает на практике?

Расскажем об одном из наших последних кейсов в части текущего налогового планирования. К нам обратился собственник логистической компании - малый бизнес с годовым оборотом 20 млн.грн, и количеством сотрудников до 30 человек.

“Боль” клиента выражена в следующем - собственник узнает о размере налога на прибыль и НДС после закрытия отчетного периода, постфактум, когда необходимо совершать оплату налогов. В 2021 году компания ежемесячно декларировала НДС к уплате 30 - 50 тыс.грн, после введения военного положения данные суммы выросли до 130 - 180 тыс.грн. при том, что маржа на услуги не выросла. Налоговая нагрузка по налогу на прибыль выросла на 1,7%. Клиент не понимает, почему так резко выросли налоги? И не может получить у бухгалтера расчетное подтверждение подобного роста.

Решение, которое мы предоставили клиенту:

1. Провели выборочный аудит операций компании.

По результатам аудита отклонений в правильности отражения хозяйственных операций не было выявлено. Исходя из этого, стоит исключить вариант завышения налоговых обязательств из-за технических или бухгалтерских ошибок.

2. Провели сравнительный анализ финансовых показателей за 6 месяцев 2021 и 2022 гг.. По результатам анализа было выявлено:

- доходы за 6 месяцев 2022 года (12,6 млн.грн) выросли в 2 раза , по сравнению с 6 месяцами 2021 года (5,3 млн.грн);

- себестоимость услуг в 2022 году снизилась на 2%, а это 250 тыс.грн затрат в денежном эквиваленте;

- административные и сбытовые расходы в 2022 году снизились на 5% (денежный эквивалент 540 тыс. грн).

- снижение налогового кредита (входящего НДС от поставщиков).

3. Определили причины, которые повлияли на резкий рост налоговой нагрузки НДС и налога на прибыль:

- снижение себестоимость вызвано тем, что компания начала больше использовать собственный транспорт для осуществления перевозок. Себестоимость перевозки собственным транспортом дешевле услуги наемного перевозчика, так как включает в себя только расходы на топливо, зарплату водителя, ремонт автомобиля и его амортизацию;

- к снижению расходов в 2022 году привело увеличение плана продаж на каждого менеджера. Нагрузка на менеджеров по продажам выросла в 2 раза, а их уровень заработной платы остался на прежнем уровне;

- снижение себестоимости услуг и расходов компании привело к росту финансового результата с одновременный ростом налоговой нагрузки на 1,7% (в денежном эквиваленте 190 тыс.грн);

- с введением военного положения, на топливо была введена льгота по НДС, в результате чего топливо подлежит налогообложению по ставке 7% вместо 20% (теряем 13% налогового кредита, в денежном эквиваленте 40-50 тыс.грн. ежемесячно);

- 20 поставщиков услуг наемных перевозок перешли на льготную систему единого налога 2% , что привело к приостановке их статуса плательщика НДС (теряем 80-100 тыс. грн налогового кредита ежемесячно).

4. Разработали методы оптимизации налогообложения для текущего отчетного периода:

- увеличить продажную стоимость перевозок собственным транспортом на 13% (для нивелирования налогового кредита);

- разработать платежный календарь, для оперативного управления денежными потоками с целью оперативного получения налогового кредита;

- разработать политику премий для сотрудников с целью повышения качества работы персонала и оптимизации налога на прибыль;

- поиск альтернативы клиентам-перевозчикам неплательщикам НДС.

5. Сформировали Excel-модель налогового планирования на год, на основании плана продаж и расходов.

Интересно: Случаи освобождения КИК от налогообложения в Украине

Информация (данные), которая требуется для создания модели налогового планирования

Если ваша компания не применяет принципы бюджетирования (краткосрочные и долгосрочные планы доходов и расходов), бухгалтер-эксперт налогового планирования не послужит для вас панацеей.

План доходов и расходов - это основа, которая позволяет собственнику ставить четкие цели перед сотрудниками, а бухгалтеру-эксперту - разрабатывать механизмы оптимизации налогообложения для достижения желаемого финансового результата.

Для налогового планирования требуется:

- информация о компании, цели бизнеса;

- план доходов и расходов компании (годовой, в разрезе каждого месяца);

- перечень поставщиков с информацией об их статусе плательщика НДС;

- доступ к учетной базе с правами пользователя в режиме “просмотра” (желательно, для понимания операций которые проводятся внутри компании);

- другая информация, потребность в которой возникает в процессе работы.

Выигрыш клиента от применения текущего планирования - возможность:

- управлять прибылью и налогами, которые он “готов” платить в бюджет;

- понимание правильности расчета себестоимости и цены собственных услуг;

- понимание налоговых аспектов при выборе поставщиков;

- понимание управления денежными потоками (оплаты поставщикам проводятся в нужный день и объеме, а не интуитивно);

- расчетную модель налогового планирования в формате Excel (которую в дальнейшем возможно адаптировать под любую учетную систему);

- понимание, когда необходимо перейти к применению стратегического планирования (изменение системы налогообложения, видов деятельности, состава учредителей, изменение внутренней организационной структуры).

Если вы - собственник развивающегося бизнеса в Украине, и хотите получить в руки такой инструмент управления, как налоговое планирование (схему) вашего бизнеса - обращайтесь к нам.

Стоимость текущего или стратегического планирования можно узнать здесь.

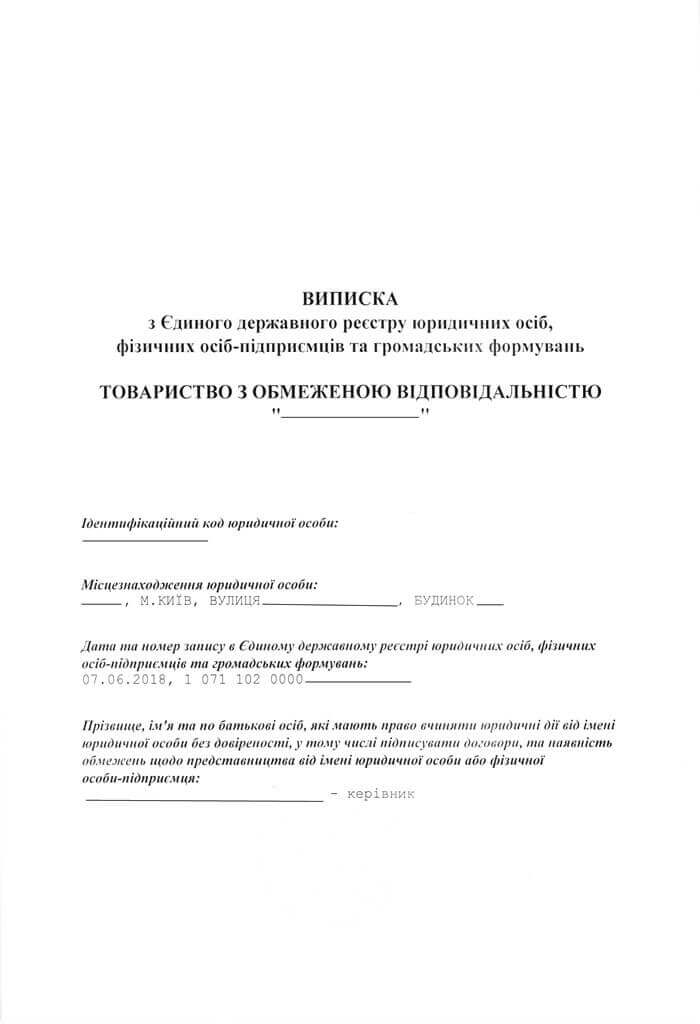

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: