Как рассчитывается прибыль КИК в Украине в 2023 году?

Стоимость услуг:

Отзывы наших клиентов

Следующий год (2023) будет первым годом, когда в Украине произойдет подача деклараций по КИК (за 2022). Именно поэтому в прошлом году многие спешили избавиться от КИК: кто-то реструктурировал финансовые потоки, а кто-то сознательно перешел в этот год, и в следующем году первый раз отчитается о КИК. К слову, скажем о каких-либо «махинациях» с иностранными компаниями в этом году уже надо отчитываться, но пока еще не в рамках отчетности о КИК, а путем уведомления налоговой, но обо все по порядку.

Когда подается отчет о КИК в Украине?

Отчетным периодом для целей отчетности о КИК является календарный год.

Подавать отчет о КИК должен Контролер, вместе с годовой декларацией об имущественном состоянии и доходах по физлицу (т.е. до 1 мая каждого года за предыдущий год). Для этих целей было разработано специальное приложение к налоговой декларации.

К отчету о КИК в обязательном порядке прилагается финотчетность КИК, подтверждающая размер прибыли КИК за отчетный год.

Если согласно законодательству иностранной юрисдикции не предусмотрено обязанности составления фин. отчетности, контролирующее лицо все равно должно ее составить, при этом такая отчетность должна соответствовать международным стандартам. Например, если у контролера КИК есть компания в оффшоре, где никогда (до недавних пор) не было требования по ведению фин. отчетности, и физически отчетность отсутствует - то украинскую налоговую это не будет волновать, и физ. лицу все равно надо будет обеспечить составление отчетности (как вариант, заказать ее у кипрских аудиторов).

Кроме того, налоговая имеет право попросить, чтоб фин. отчетность КИК была проаудирована (сертифицированной компанией).

Без отчетности невозможно проверить правильность расчета базы налогообложения КИК, именно поэтому Налоговый кодекс и содержит такие требования.

Более того, наша налоговая получила право делать перекрестные проверки, т.е. проверять также контрагентов для целей сверки предоставляемых документов.

Интересно: Случаи освобождения КИК от налогообложения в Украине

Что включается в отчет о КИК?

Кроме стандартных вещей (регистрационных данных компании, размера доли контролера, структуры владения компанией) в отчет по КИК также необходимо включить определенную финансовую информацию:

- размер дохода КИК;

- расчет скорректированной прибыли КИК (согласно правилам, установленным укр. законодательством, о чем речь пойдет ниже);

- основания для освобождения от налогообложения прибыли КИК в Украине (если такие есть);

- дивиденды, полученные иностранной компанией от украинских юрлиц;

- дивиденды, выплаченные контролеру КИК;

- операции с нерезидентами - связанными лицами;

- количество работников КИК;

- информация о прибыли КИК от постоянного представительства в Украине (если такое есть).

Напомним, что лицом, ответственным за доплату налога с прибыли КИК, является контроллер КИК (физическое или юридическое лицо).

Физическое лицо должно будет увеличить свою налогооблагаемую базу на сумму прибыли КИК (пропорционально доле, которой физ. лицо владеет в КИК).

Интересно: Усиление сабстенс требований в Европейском Союзе в 2022 году

Как рассчитывается скорректированная прибыль в рамках КИК?

При расчете скорректированной прибыли КИК в Украине учитываются такие особенности:

1. Фин. результат от операций КИК с ценными бумагами, корпоративными правами рассчитывается так:

- Если от сделок с ценными бумагами по результатам года иностранная компания понесла убытки, то эти убытки смогут уменьшить базу налогообложения КИК следующих отчетных периодов (не текущего).

- Если от сделок с ценными бумагами по результатам года иностранная компания получила прибыль, то эта прибыль увеличит базу налогообложения КИК текущего отчетного периода (не переносится вперед).

2. Расходы от уценки необоротных активов (основных фондов и нематериальных активов) признаются исключительно в момент их реализации.

3. Только 30% процентов (по займам) могут лечь на расходы КИК.

4. Доходы и расходы КИК по операциям с нерезидентами - связанными лицами определяются с учетом соблюдения принципа «вытянутой руки» (т.е. должны отвечать рыночным условиям, иначе подлежат применению определенные корректировки):

- В случае “недополучения” прибыли КИК от операций со связанными лицами, база налогообложения КИК увеличивается на сумму такой недополучения.

- В случае, если расходы КИК в операциях со связанными лицами завышены, то прибыль КИК увеличивается на сумму завышения расходов.

Логика совершенно очевидна: все сделки должны быть рыночными. Нерыночные сделки будут “выравниваться по рынку”, и налоги надо будет платить с цен, которые рынок считает справедливыми.

5. Прибыль КИК может быть уменьшена на сумму дивидендов, полученных ей от другой КИК (одного и того же контролера).

Например, если кипрская компания является участником британской компании (при этом, над обеими компаниями стоит физ. лицо гр. Украины), то прибыль кипрской компании может быть уменьшена на сумму начисленных (выплаченных) дивидендов ей от британской компании. Тот же подход будет применяться, если КИК владеет долей в украинском юр. лице.

6. Если КИК получает доход, например, через ПП (представительство), которое находится и зарегистрировано в Украине, то скорректированная прибыль КИК уменьшается на сумму прибыли, полученной через такое постоянное представительство.

За 2022 год будут применяться корректировки, указанные в пунктах 5 и 6. Остальные корректировки будут применяться начиная с 2023 года.

Скорректированная прибыль каждой КИК определяется отдельно.

Интересно: Новые правила применения договоров об избежании двойного налогообложения

Чем отличается отчет о КИК от уведомления налоговой службы о приобретении, изменении или прекращения доли в КИК?

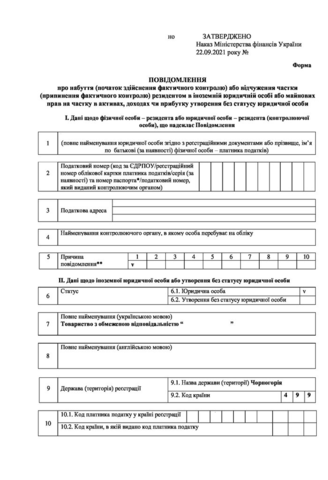

Обращаем внимание, что помимо отчетности о КИК, Налоговый кодекс также содержит требование о том, что о каждом факте приобретения КИК / изменения доли в КИК / прекращения контроля над КИК / ликвидации КИК - надо уведомлять налоговую в течение 60 дней.

Данная норма вступила в силу с 1 января 2022 года, следовательно, ко всем операциям с КИК, которые имели место в 2021 году, - не применяется. Все, что происходило в 2021 года, - об этом уведомлять налоговую не надо.

Данные два отчета, начиная с 2023 года, должны будут сосуществовать таким образом: каждый год до 1 мая клиент должен будет в рамках годовой декларации раскрывать имеющиеся КИК. Кроме этого, если в течение года будет меняться его доля в КИК, или он прекратит участие в КИК, или он ликвидирует КИК, - то об этом надо будет дополнительно уведомлять налоговую с момента возникновения соответствующего события.

Если вы уже сегодня планируете заняться финансовой отчетностью вашей КИК - это верное решение. Мы можем помочь вам с этой задачей.

Наши юристы проанализируют финансовую отчетность КИК и помогут определить скорректированную прибыль КИК, с которой надо будет платить налог в Украине.

Кроме этого, мы разработаем комплекс экстренных мер, направленных на уменьшение налоговой нагрузки КИК, а также стратегических решений для подготовки группы компаний в отчетности по КИК.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: