Бухгалтерское сопровождение строительно-монтажных работ иностранной компанией в Украине

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Каждая область деятельности имеет не только свои технологические особенности, но и правила законодательного регулирования. Строительный бизнес – не исключение.

Прежде чем начать деятельность в Украине, иностранной компании нужно выяснить все нюансы украинского законодательства и выгодность проекта в Украине. Наши специалисты помогут вам разобраться со всеми законодательными моментами.

Как иностранная строительная компания осуществляет деятельность в Украине?

Для выполнения строительно-монтажных работ необходимо:

- зарегистрировать юридическое лицо или представительство иностранной компании;

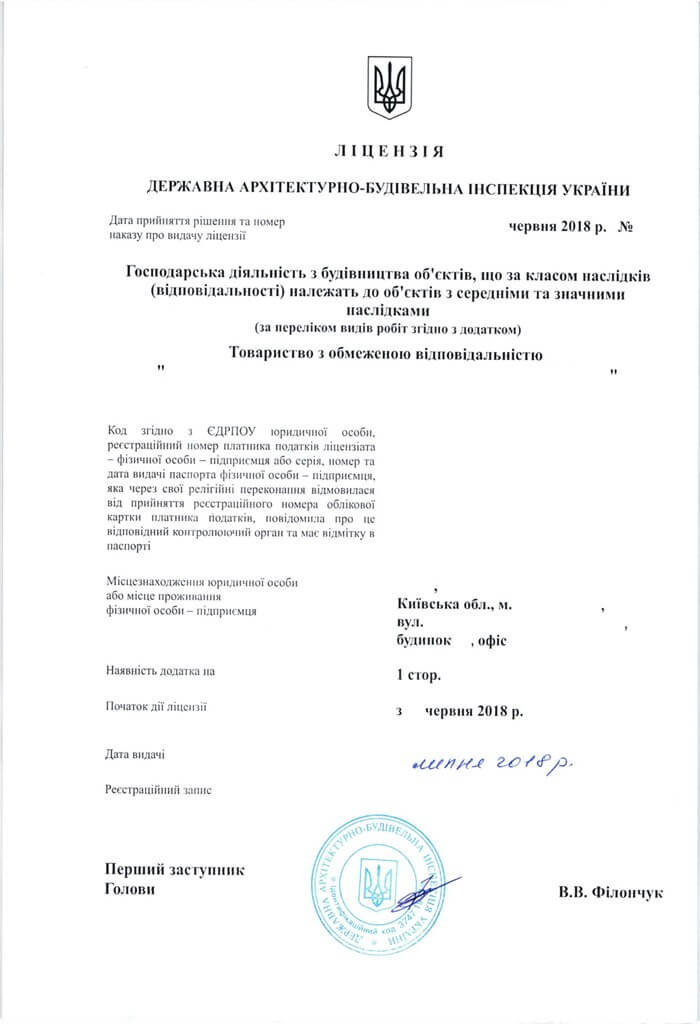

- получить лицензию на выполнение строительно-монтажных работ (если работы относятся к среднему и высокому классу ответственности);

- найти компанию архитектурной деятельности или сертифицированного архитектора;

- получить разрешение на выполнение работ или декларацию соответствия;

- разрешение на трудоустройство иностранных граждан (если к работе будут привлекаться работники иностранной компании).

Наши специалисты могут помочь вам зарегистрировать компанию и получить все вышеперечисленные документы.

Иностранные компании могут выбрать следующие организационные формы деятельности:

- постоянное представительство;

- юридическое лицо в виде ООО (зарегистрировано в Украине).

Чаще иностранные компании осуществляют строительную деятельность через представительства. Но существует ряд случаев, когда бизнес выбирает открытие отдельного юридического лица в Украине.

Отличия представительства от отдельного юридического лица:

- представительство осуществляет деятельность не самостоятельно, а от имени иностранной компании;

- срок регистрации представительства дольше, чем регистрация юридического лица;

- за регистрацию юридического лица не предусмотрен государственный сбор, в отличие от регистрации представительства.

В соответствии с действующим законодательством строительная площадка, строительный монтажный объект или связанная с ним надзорная деятельность, осуществляемая нерезидентом (через его работников или другой наемный персонал), приравнивается к понятию постоянного представительства.

Нерезидент, осуществляющий деятельность через постоянное представительство, обязан встать на учет в контролирующем органе (налоговая служба) в течение 10 рабочих дней со дня регистрации (аккредитации) представительства.

Примечание. Для сравнения, юридическое лицо подлежит автоматической постановке на учет в момент государственной регистрации.

Учитывая вышесказанное, процесс регистрации отдельного юридического лица гораздо проще. Однако все же некоторые нерезиденты выбирают самое представительство.

Выбор организационной формы в основном зависит от модели бизнеса и организационных моментов:

- юридическая ответственность предприятия;

- как осуществлять финансирование компании/представительства;

- передача техники и оборудования на баланс представительства;

- совместная деятельность двух и более нерезидентов по выполнению контракта;

- применение соглашений об избежании двойного налогообложения.

Интересно: Разработка финансовой модели для бизнеса в Украине

Налоговые нюансы для представительства иностранной строительной компании в Украине

Если нерезидент работает на территории Украины, в т.ч. через свое постоянное представительство он обязан стать на учет в контролирующем органе.

Важно! Если представительство нерезидента осуществляет деятельность, квалифицирующую его как постоянное представительство, но осуществление деятельности происходит без регистрации и постановки на учет – данная ситуация влечет за собой:

- наложение штрафа на нерезидента в размере 100 тыс. грн.;

- доначисление 18% налога на прибыль на финансовый результат, полученный во время осуществления деятельности.

Подоходный налог

Постоянное представительство является плательщиком налога на прибыль на общих основаниях.

Суммы доходов, получаемых нерезидентами через осуществление деятельности их представительств подлежат налогообложению в общем порядке, а именно финансовый результат представительства облагается налогом 18% налога на прибыль:

Доходы – расходы = Финансовый результат * 18%.

Примечание. В целях налогообложения постоянные представительства определяются как независимые от нерезидента налогоплательщики. Если у нерезидента есть несколько отдельных постоянных представительств, прибыль определяется отдельно по каждому представительству.

НДС

Если доход постоянного представительства превысил 1 млн. грн., то такое представительство должно зарегистрироваться плательщиком НДС.

Примечание. Дополнительно представительство имеет право на добровольную регистрацию плательщика НДС.

Налоговая отчетность

Налоговая и статистическая отчетность таких постоянных представительств представляется отдельно по неосновному месту своего учета (по местонахождению каждого представительства).

Интересно: Какие налоги предприниматель платит за соцпакет в своей компании?

Налоговые нюансы для украинского юридического лица

Правильный выбор системы налогообложения – одна из составляющих финансовой ликвидности бизнеса. Ведь правильно составленная финансовая модель проекта/бизнеса позволяет максимально оптимизировать налоговые расходы и направить сэкономленные средства на развитие деятельности.

При регистрации юридического лица компания выбирает систему налогообложения:

- упрощенная система – единый налог 5% без НДС или 3% + 20% НДС;

- общая система налогообложения - налог на прибыль 18% и дополнительно выбирает приобретать статус плательщика НДС или нет;

- особый режим налогообложения на период военного положения – единый налог 2% без НДС.

Важно! Если вам импонирует особый режим налогообложения 2% единого налога на период военного положения нужно учесть, что в первую очередь вы выбираете основную систему налогообложения (общая или упрощенная 3 группа. А уже после принятия на учет в налоговой службе вы подаете заявление для перехода на упрощенное) режим налогообложения После отмены военного положения, налоговая служба автоматически возвращает налогоплательщиков на их начальные системы налогообложения).

Выбор системы налогообложения зависит от следующих факторов:

- кто является вашими поставщиками расходных материалов (плательщики НДС или нет);

- какие правовые отношения между вами и вашими заказчиками (например, вы выполняете строительно-монтажные работы для клиента-плательщика НДС или строите помещение собственными силами и передаете/продаете его физическим лицам или неплательщикам НДС);

- каковы ваши стратегические цели;

- планируете ли привлекать инвестиции и в каком виде;

- другие моменты, связанные с деятельностью вашего бизнеса.

Если вы выбрали упрощенную систему налогообложения, необходимо производить начисление и уплату следующих налогов:

1. Единый налог

- оплата 5% с суммы средств, зачисленных на расчетный счет

или

- оплата 3% с суммы средств, которые зачисляются на расчетный счет (в случае если вы зарегистрировались плательщиком НДС)

или

- оплата 2% от суммы средств, которые зачислились на расчетный счет (на период действия военного положения).

Важно! Выбирая упрощенную систему налогообложения, необходимо понимать ограничения, которые она предусматривает, а именно:

- запрещено осуществлять деятельность, не указанную в КВЭДах компании (если при регистрации выбрали не все нужные КВЭДы - их можно добавить, после чего осуществлять хозяйственные операции);

- упрощенцы 3 группы имеют ограничения в поступлениях на расчетный счет (на 2023 год – 3 группа – не более 7, 818 млн.грн в год);

- ограничения по количеству наемных работников отсутствуют;

- запрещенные способы расчетов: бартер, взаимозачет, выплата зарплаты в натуральной форме, уступка права требования.

2. НДС

Если вы зарегистрированы плательщиком НДС, вам необходимо ежемесячно уплачивать НДС.

Сумма налога рассчитывается исходя из объема налогооблагаемых продаж и сумм приобретения.

К примеру, вы в декабре 2022 года выполнили строительные работы на 6 млн.грн (в т.ч. НДС 1 млн. грн). Для выполнения работ использовали материалы на сумму 4 млн. грн. (в т.ч. НДС 666 тыс. грн.).

По результатам декабря 2022 года, ваша компания заплатит НДС в размере 333 тыс. грн (1 млн. грн – 666 тыс. грн).

Важно! При осуществлении хозяйственных операций, облагаемых НДС, компания обязана выписать и зарегистрировать налоговую накладную в Едином реестре налоговых накладных (ЕРНН).

Действующим законодательством установлена система автоматического контроля реальности осуществления хозяйственных операций на основе отправленных в ЕРНН налоговых накладных. Если контролирующий орган имеет недостаточно фактов о вашей компании, или считает операцию рисковой – в регистрации налоговой накладной будет отказано.

Во избежание таких ситуаций перед осуществлением деятельности в сфере строительно-монтажных работ обязательно необходимо убедиться в том, что:

- ваша компания предоставила информацию в налоговую о юридическом и фактическом местонахождении (20-ОПП);

- компания имеет достаточно персонала для осуществления работ (например, если строится дом и в штате 3 человека, получающих заработную плату в размере минимальной – операция является рисковой);

- компания имеет достаточно материально-технического обеспечения (оборудование может быть как собственным, так и арендованным);

- все хозяйственные операции оформлены документально (в соответствии с юридическими нормами и правилами бухгалтерского учета).

3. Налоги при выплате заработной платы наемным сотрудникам

Если у компании в штате есть наемные сотрудники (а при выполнении строительно-монтажных работ это обязательно), ваш бизнес должен оплатить ЕСВ в размере 22% от фонда оплаты труда.

Фонд оплаты труда состоит из:

- основной заработной платы;

- дополнительной заработной платы;

- других компенсационных выплат и премий.

Также компания выступает налоговым агентом и обязана удерживать из заработной платы работников 18% НДФЛ и 1,5% военного сбора.

То есть, если работник работает на полную ставку с окладом в 8 тыс. грн, компания удерживает и перечисляет в бюджет:

- 18% НДФЛ = 8000*18% = 1440 грн

- 1,5% ВЗ = 8000*1,5% = 120 грн

Сотрудник получает зарплату за минусом налогов, а именно: 8000-1440-120 = 6440 грн.

Налоговая отчетность строительной компании

Находясь на упрощенной системе налогообложения, компания осуществляет подачу:

- Декларации по единому налогу;

- Декларации НДС (при регистрации плательщиком НДС);

- Объединенной отчетности о суммах полученных доходов работниками и уплате налогов (НДФЛ, ВЗ, ЕСВ);

- Финансовой отчетности (Баланс, Отчет о прибылях и убытках);

- Статистическая отчетность.

Если вы избрали общую систему налогообложения, вас ожидают следующие налоги:

Подоходный налог

Ставка налога на прибыль для строительно-монтажной деятельности составляет 18%. Налог начисляется на денежный итог компании.

Примечание. Финансовый результат – разница между доходами и расходами компании (после вычета сумм НДС).

Налог на прибыль к уплате в бюджет = Доходы – расходы = Финансовый результат * 18%

НДС

Уплата НДС производится по алгоритму аналогичному для плательщиков единого налога.

Важно! Если ваша компания находится на общей системе налогообложения и не зарегистрирована плательщиком НДС, она обязана осуществить данную регистрацию по достижению дохода в размере 1 млн. грн.

Налоги при выплате заработной платы наемным сотрудникам

Начисление и уплата НДФЛ, ВЗ и ЕСВ осуществляется аналогично алгоритму, описанному для плательщиков единого налога.

Налоговая отчетность

Находясь на общей системе налогообложения, компания производит подачу:

- Декларации по налогу на прибыль;

- Декларации НДС (при регистрации плательщиком НДС);

- Объединенной отчетности о суммах полученных доходов работниками и уплате налогов (НДФЛ, ВЗ, ЕСВ);

- Финансовой отчетности (Баланс, Отчет о прибылях и убытках);

- Статистическая отчетность.

Интересно: Учет и обложение грантов резидентами Украины

Особенности бухгалтерского учета строительно-монтажных работ в Украине

Учитывая, что строительно-монтажные работы являются одними из наиболее материалоемких сфер деятельности, бухгалтерский учет достаточно прост.

В целях оперативного и удобного управления строительно-монтажным бизнесом, мы рекомендуем применять автоматизацию бизнес-процессов.

Доходы и расходы:

- Доход от предоставления услуг определяется на основе полной калькуляции и утвержденной договорной цены.

- Доход от предоставления услуг учитывается на бухгалтерском счете учета 703.

- Расходы на строительство рассчитываются и относятся к себестоимости в соответствии с утвержденными сметами строительства и калькуляционными картами.

Расходы на строительство и монтажные работы накапливаются на 231 счете производства в течение периода выполнения работ и относятся к себестоимости затрат в момент передачи выполненных работ заказчику.

К себестоимости услуг относятся (не ограничиваясь):

- материальные затраты (строительные и расходные материалы);

- амортизация оборудования, вовлеченного в проект;

- оплата труда работников вовлеченных в проект;

- арендные платежи (в случае аренды оборудования);

- расходы по оформлению разрешительных документов;

- прочие расходы, связанные с проектом.

Операции по движению (приобретение, перемещение, списание материалов) должны иметь документальное подтверждение и закрепленные ответственные лица на каждом из этапов движения.

Аналитический учет выполнения работ может производиться:

- в разрезе заказов;

- в разрезе видов работ;

- в разрезе построек, на которых выполняются работы.

Документальное оформление строительно-монтажных работ:

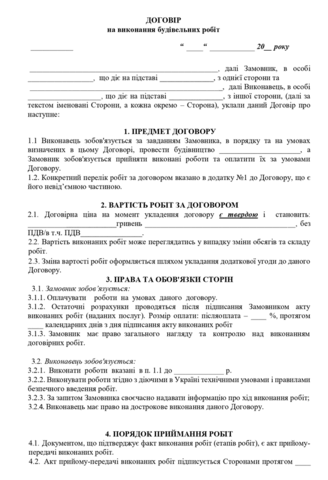

- Договор о выполнении строительно-монтажных работ.

- Справка о стоимости выполненных строительных работ.

- Смета затрат строительных работ.

- Акт приема-передачи выполненных строительных работ.

Все эти нюансы должен не только понимать бухгалтер строительной компании, но и уметь привести все это в порядок.

Наша компания предлагает иностранным строительным компаниям вариант попроще. Мы предоставляем услуги юридического и бухгалтерского аутсорса в Украине с сопровождением компании. Начиная от регистрации и получения строительной лицензии до ведения всех бухгалтерских и других учетов и сопровождения в участии в грантах и т.д.

Если вы планируете начинать деятельность в Украине – обращайтесь к нам. Следует заранее найти надежного юридического партнера в Украине.

Стоимость бухгалтерского сопровождения можно узнать здесь.

Стоимость регистрации иностранного бизнеса здесь.

За формированием персонального пакета услуг обращайтесь к специалистам.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: