Что такое автоматический обмен налоговой информацией и как он работает?

Стоимость услуг:

Отзывы наших клиентов

Раньше вопросы обмена налоговой информацией регулировались в основном отдельными статьями конвенций об избежании двойного налогообложения, а также Конвенцией об административной взаимопомощи в налоговых вопросах (Украина является ее участницей), причем исключительно в рамках запросов налоговых органов. Но начиная с 2017 года в мире начался автоматический обмен налоговой информацией согласно принятых OECD Стандартов автоматического обмена налоговой информацией (The Common Reporting Standard (CRS)).

Подотчетными субъектами в рамках автоматического обмена являются финансовые учреждения (банки (но не платежные системы), финансовые брокеры, торговцы ценными бумагами и пр.).

Примечание: Регистрационный агент, который занимается обслуживанием компаний, не является подотчетным субъектом.

Финансовая информация, которая подлежит последующем передаче, собирается с личных счетов физлиц и корпоративных счетов компаний. То есть, в фокусе обмена - личные счета физлиц, открытые за пределами страны налогового резидентства физического лица, и корпоративные счета компаний.

Передаче подлежат остатки по счетам на конец отчетного года.

На практике автоматический обмен в отношении корпоративного счета (компании) сегодня работает так:

- финансовое учреждение (банк) получает информацию от налогоплательщика (компании) и передает ее налоговым органам своей страны;

- налоговые органы страны местонахождения финансового учреждения (банка) сортируют полученную информацию по юрисдикциям налогоплательщиков и отправляют в зашифрованном виде в налоговые органы страны резиденции налогоплательщиков;

- информация получается налоговыми органами страны резиденции налогоплательщиков, расшифровывается и вносится в локальную налоговую систему;

- налоговые органы страны резиденции налогоплательщиков анализируют полученные данные и предпринимают меры в отношении возбуждения соответствующих налоговых процедур.

Например, если у кипрской компании открыт счет в латвийском банке, и в компании два собственника (бенефициара) из россии и Британии, то латвийская налоговая (получив информацию из латвийского банка) передаст информацию по результатам года в страну налогового резиденства бенефициаров, т.е. в рф и Британию.

Как это работает для Украины, чем грозит и что мы предлагаем с этим сделать - дальше в нашем материале. К этой информации мы рекомендуем крайне внимательно отнестись тем, кто планирует в ближайшее время открывать бизнес за границей или совершить релокейт бизнеса из Украины.

Интересно: Где и как открыть счет в банке для криптокомпании?

Какие страны обмениваются налоговой информацией в автоматическом порядке?

Стандарты были имплементированы практически всеми странами, которые наиболее часто используются при построении структур, направленных на оптимизацию налогообложения. На сегодня это более 100 стран, куда входят все европейские страны, США, РФ, страны Азии и другие.

В Украине первый сбор информацией должен был состояться в 2023 году, но пока что его отложили (до конца войны).

Украина и CRS в 2023 году

Украина приняла на себя обязательство внедрить автоматический обмен налоговой информацией в рамках имплементации плана BEPS.

3 ноября 2022 года ДПС при поддержке Минфина присоединилась к Многостороннему соглашению компетентных органов об автоматическом обмене отчетами в разрезе стран (Multilateral Competent Authority Agreement on Exchange of Country-by-Country Reports, или MCAA ECCR). Целью присоединения к многостороннему соглашению является присоединение Украины к международной системе автоматического обмена отчетами в разрезе стран, к которой уже присоединилось более 90 стран мира.

Сейчас Министерство финансов Украины разработало проект Закона Украины «О внесении изменений в Налоговый кодекс Украины и некоторые законодательные акты Украины об имплементации международного стандарта автоматического обмена информацией о финансовых счетах», который уже прошел первое чтение в ВРУ.

MCAA ECCR соглашение вступит в силу после принятия законодательства, необходимого для имплементации CRS, прохождения проверок Глобального форума по соблюдению требований соответствующих стандартов, обеспечению технической способности ГПС осуществлять обмен информацией и выполнение других условий.

Суть автоматического обмена в том, что по результатам отчетного года информация по иностранным счетам налоговых резидентов Украины (физических и юридических лиц) в автоматическом порядке будет попадать в Украину. И наоборот: украинская налоговая будет отправлять информацию по счетам нерезидентов (обслуживаемых украинскими банками) в страны налогового резидентства владельцев счетов.

Согласно Законопроекту и Плану имплементации CRS в Украине (разработанному Министерством финансов) предполагалось, что первым отчетным периодом является период, начинающийся с 1 января 2023 года и завершающийся 31 декабря 2023 года. Таким образом, процедуры надлежащей комплексной проверки для определения подотчетных счетов должны применяться с 1 января 2023 года. Первый обмен налоговой информацией должен был состояться в 2024 году. Однако в связи с войной сроки, указанные в законопроекте, переносятся на период после завершения войны.

Интересно: Релокейт ИТ компании из Украины в 2023 году

Зачем нужен автоматический обмен налоговой информацией?

Автоматический обмен нужен, чтобы обязать банки передавать информацию по своим клиентам в налоговую, и чтобы таким образом выявить активы, “спрятанные” физлицами в иностранных банках. Причем, как на личных счетах, так и на счетах компаний.

После того как в Украине заработает должным образом автоматический обмен, информация по личным счетам украинцев за границей, а также по счетам их компаний, станет доступна украинской налоговой. Следовательно, возникнут вопросы об источнике происхождения средств и уплате с них налогов.

Интересно: Регистрация компании в Польше

Как обезопасить себя и свои активы за границей?

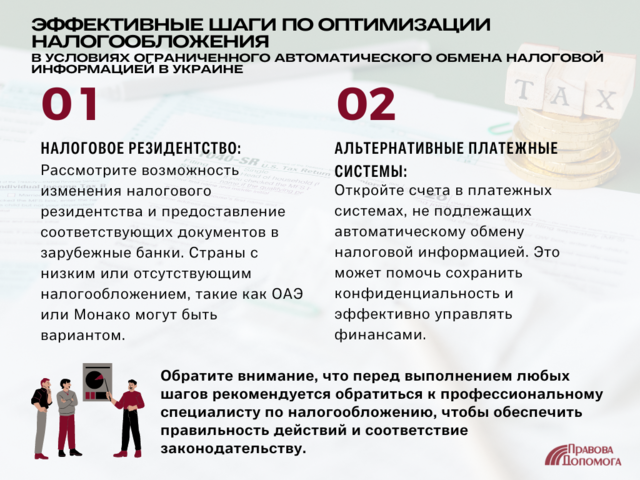

Пока автоматический обмен не заработал должным образом в Украине, то сейчас самое время подумать о:

- смене налогового резидентства, и предоставить в иностранные банки документы, подтверждающие налоговое резидентство, например, ОАЭ, Монако и других низконалоговых/безналоговых стран (это даст возможность скорректировать маршрут передачи информации);

- открытии счетов в платежных системах, которые не обмениваются налоговой информацией и т.д.

Наши юристы предлагают вам:

- анализ активов физлица (компаний, личных счетов), с целью идентификации тех, которые в зоне риска в рамках CRS;

- разработка плана мероприятий, направленного на минимизацию рисков в рамках CRS;

- планирование налогового резидентства физлица;

- коммуникацию с иностранными банками с целью планирования документов, которые будут предоставлены по физлицу с целью подтверждения его налогового резидентства;

- реструктуризацию владения иностранными компаниями;

- открытие счетов в платежных системах и пр.

Хотите защитить свои активы в Украине и за рубежом? Это не проблема. Обращайтесь к нашим специалистам и мы найдем оптимальное решение.

Стоимость услуг налоговой оптимизации тут.

Все о релокейте бизнеса из Украины тут.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: