Как будет работать автоматический обмен налоговой информацией?

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

20 марта 2023 г. Украина приняла Закон об автоматическом обмене налоговой информацией. Автоматический обмен налоговой информацией предусматривает, что финансовые учреждения стран-участниц CRS собирают информацию по личным счетам физлиц и по корпоративным счетам компаний (КИК), и передают эту информацию в налоговую службу своей страны.

Далее налоговая служба страны регистрации банка передает финансовую информацию в налоговую страны регистрации компании и страны регистрации бенефициара.

То есть, данный закон возлагает обязательство передать информацию:

- на иностранные банки / налоговые передавать информацию в Украину;

- на украинские банки / украинскую налоговую службу передавать информацию в другие страны по месту налогового резидентства бенефициаров.

Согласно закону (который вступил в силу с апреля 2023 г.) планируется, что первый отчетный период (для украинских финансовых учреждений) будет с 1 июля по 31 декабря 2023 года. То есть, украинские банки начнут собирать информацию по счетам нерезидентов с 1 июля этого года.

Однако при этом нельзя исключать риск, что иностранные банки и иностранные налоговые службы передадут украинской налоговой информацию не за полгода (с июля по декабрь 2023 г., как сделает наша налоговая служба), а за весь год (январь – декабрь 2023). По крайне мере, такую готовность уже сейчас выразила OECD.

И вправду, составит ли им это особого труда, учитывая, что иностранные банки собирают информацию уже давно, поскольку так у них настроено программное обеспечение. По сути иностранные банки имеют эту информацию уже давно, просто раньше нам эту информацию не передавали.

Сегодня мы предлагаем целый спектр услуг по налоговой оптимизации. Решение проблемы с нами это:- Не теория, а оптимизация на практике. У нас есть сеть практикующих бухгалтеров и юристов не только в Украине, но и за рубежом, в нужной вам юрисдикции.

- Свежая актуальная налоговая практика: за последний год более 20 кейсов релокации бизнеса в Мальту, ОАЭ, Польшу, Андорру и т.д. Опыт работы по вопросам роялти, двойного налогообложения, акций за границей, сабстенса.

- Безопасность - все решения – законны, клиент ничего не нарушает. Мы просчитываем ситуацию не только на данный момент, но и заботимся о будущей защищенности клиента.

- Комфорт и простота. Если ваш бизнес находится как в Украине, так и за рубежом, мы предлагаем вам украинский уровень сервиса где угодно. Ускоряем медленных зарубежных контрагентов и берем на себя общение с иностранными партнерами.

Когда и как должен состояться первый автоматический обмен налоговой информацией?

Первый обмен информацией с иностранными налоговыми службами Украины должен состояться в 2024 году. А именно:

- украинские налоговые передадут первую информацию до 1 июля 2024 года иностранным налоговым;

- иностранные налоговые передадут информацию нам первый раз в сентябре 2024 г.

Таким образом, с запуском CRS украинская налоговая получит доступ не только к счетам физлиц за границей, но и к счетам иностранных компаний. Причем, в первую очередь под прицелом окажутся именно «пассивные компании» (т.е. компании, которые генерируют преимущественно пассивный доход: дивиденды, проценты, роялти, доход от сдачи недвижимости в аренду и прочее).

Важно! Что касается активных компаний, которые предоставляют услуги / продают товар, т.е. у которых доход от активной торговой деятельности составляет более 50%, то информация по ним попадет только в налоговые службы стран регистрации компании.

Финансовыми агентами являются не только банки, но и платежные системы, страховые агенты, брокеры, депозитарии и пр.

По нашему законодательству, платежная система является подотчетным субъектом. А вот многие иностранные платежки себя подотчетным субъектом не считают и обменом информации не занимаются. Тут важна разница подходов законодателя в разных странах.

Интересно: Новые изменения для собственников КИК в Украине!

Какая информация будет раскрываться при автоматическом обмене налоговой информацией?

Будет раскрываться информация по остаткам (не движению по счету) на конец отчетного года, при этом будут применяться такие ограничения:

По физлицам (существующим счетам):

- если остаток выше 1 млн дол, то первый обмен будет в сентябре 2024 г.

- если остаток ниже 1 млн дол, то первый обмен будет в 2025 за 2024 год.

По юрлицам (существующим счетам):

- если остаток выше 250 000 дол, то первый обмен будет в 2025 году за 2024 г.

- если остаток ниже 250 000 дол, то обмена не будет.

Как видим, под прицелом оказались в первую очередь личные счета физлиц. Причем в первой очереди на проверку стоят те, которые хранят свыше 1 млн долларов.

Что касается вновь открытых счетов, то передаваться будет любая сумма, начиная с 1 долларов.

Важно отметить, что данные финансовые пороги были разработаны для целей идентификации счета (т.е. чтоб понять, какой счет будет «отчетным»). Это значит, что если хоть раз счет превысить указанный порог, то даже если в следующем периоде сумма остатка будет меньше, все равно информация по такому счету будет передана.

Также это значит, что иностранные банки могут передать Украине информацию по счетам, где остаток меньше заявленных порогов (если когда-то хоть раз в прошлом уже у них был перелимит указанного порога).

Получив информацию от иностранной налоговой о наличии остатков на заграничных счетах, налоговая должна будет проверить, является ли действительно физлицо налоговым резидентом Украины.

Интересно: Регистрация компании в ОАЭ для украинского предпринимателя

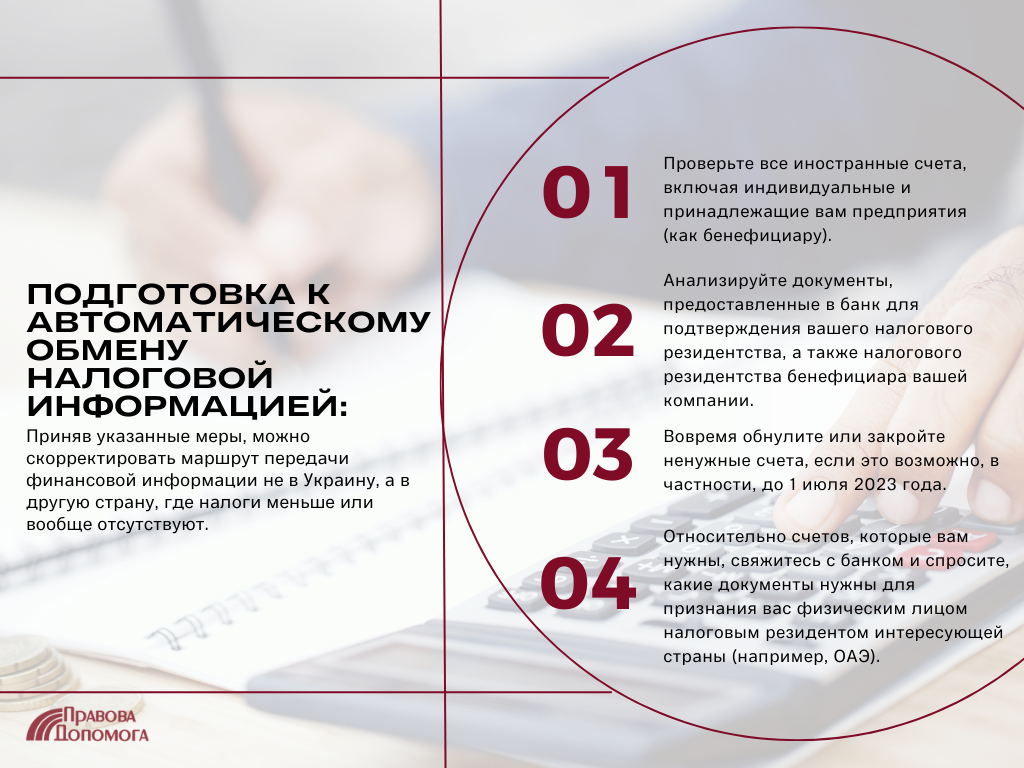

Как подготовиться к автоматическому обмену налоговой информацией?

- Сделать ревизию всех иностранных счетов: личных и компаний (которые принадлежат бенефициару).

- Проанализировать, какие документы физлицо предоставило в банк, подтверждающие свое налоговое резидентство (как по себе лично, так и бенефициару компании).*

*Это делается путем самоидентификации (заполнения т.к. self-certification forms)

3. Ненужные счета лучше обнулить / закрыть как можно быстрее (в идеале, до 1 июля 2023 года).

4. По нужным счетам – надо вести диалог с банком в отношении того, какие документы нужны для признания физлица налоговым резидентом той страны, которая представляет интерес для физлица (например, ОАЭ**).

**Если банк потребует сертификат налогового резидента ОАЭ, то значит в этом направлении надо начинать работу (посчитать количество прожитых дней в ОАЭ, открыть личный счет, счет для компании в ОАЭ, организовать перечисление зарплаты / дивидендов со счета компании на личный счет и выполнить другие требования).

Предприняв вышеуказанные меры, можно скорректировать маршрут передачи финансовой информации не в Украину, а в другую страну, где налоги меньше или вообще отсутствуют (например, ОАЭ, Монако и прочие).

Интересно: Какая разница между уведомлением и отчетом о КИК?

Наша компания сегодня предлагает комплекс услуг, направленный на подготовку к автоматическому обмену информацией и минимизацию рисков для вас, как для налогоплательщика и предпринимателя.

Мы предлагаем следующие услуги:

- ревизия всех счетов, открытых за границей (для физлиц и юрлиц), проверка, какие документы были положены в банк в качестве подтверждения налогового рез-ва физлица;

- проверка, каким образом банк квалифицировал компанию (как активную или пассивную), зависимо от вида ее деятельности;

- определение планов клиента в отношении налогового резидентства + предоставление рекомендаций в отношении того, какие страны стоит рассмотреть для целей смены налогового резидентства;

- сопровождение смены налогового рез-ва (на ОАЭ, Монако, Кипр и пр.); получение сертификата налогового резидента другой страны;

- предоставление в банк документов, подтверждающих смену налогового резидентства;

- получение сертификата налогового резидентства;

- реструктуризация группы компаний, обнуление счетов ненужных компаний, структурирование перевода остатка денег на другие счета и пр.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: