Какая разница между уведомлением и отчетом о КИК? Что нужно подавать уже сейчас?

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

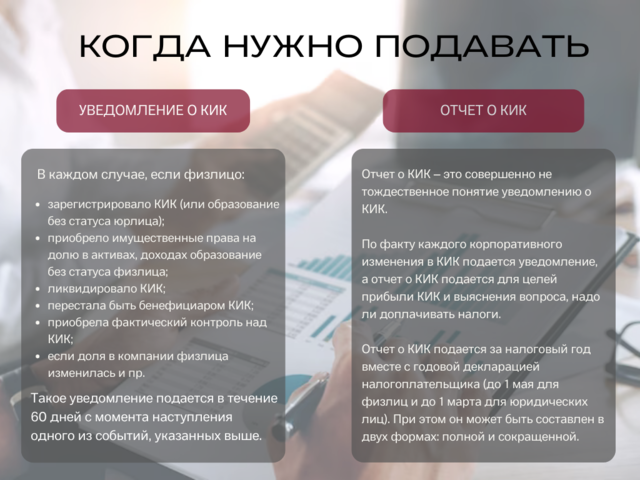

На практике очень часто возникает вопрос, в чем разница между уведомлением о КИК (которое подается в течении 60 дней с момента приобретения доли в КИК или наступления другого события, влияющего на участие в КИК) и отчетом о КИК.

В компанию «Правова Допомога» часто обращаются клиенты, которые путают эти понятия и не понимают, когда и какой отчет им надо подавать, а также исключает ли один отчет необходимость подачи второго. Разберемся в этом в этой статье обо всем по порядку.

Если вы хотите не разбираться в теории, а использовать наш практический опыт - обращайтесь к нашим специалистам!

- У нас вы получите любую помощь, связанную с КИК: подача уведомления, отчетов, даже анализ влияния КИК на всю структуру вашего бизнеса и представление декларации о доходах собственника под ключ – все в одном месте.

- Мы располагаем более 10 годами практического опыта в сфере оптимизации налогообложения. Этот опыт мы используем с выгодой для вас.

- Мы работаем на безопасность клиента: выявляем являтся ли лицо контролером, стоит ли ему им оставаться, заботимся о бизнесе в целом, можем оптимизировать структуру КИК.

- Мы помогаем с КИК в любой юрисдикции, имеем распространённую сеть партнеров за рубежом, а главное – профессионального бухгалтера, имеющего опыт именно по работе с КИК.

Что такое уведомление о КИК, кому и зачем оно надо?

Обязательство подавать уведомления о КИК возникло с 01.01.2022 г. Уведомление о КИК необходимо подавать в каждом случае, если физлицо:

- зарегистрировало КИК (или образование без статуса юрлица);

- приобрело имущественные права на долю в активах, доходах образование без статуса физлица;

- ликвидировало КИК;

- перестала быть бенефициаром КИК;

- приобрела фактический контроль над КИК;

- если доля в компании физлица изменилась и пр.

Такое уведомление подается в течение 60 дней с момента наступления одного из событий, указанных выше. Такие уведомления были придуманы в принципе для того, чтобы налоговая могла контролировать, сколько КИК у физлица, и от скольких физлиц в последующем можно ждать подачу отчетов о КИК. Также, чтобы налоговая могла отслеживать историю корпоративных изменений в КИК.

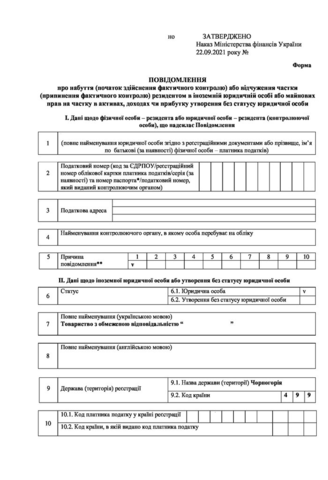

Уведомление о КИК подается по очень простой форме, утвержденной Приказом Минфина от 22.09.2021 №512. В этом уведомлении указываются:

- регистрационные данные самой КИК (дата регистрации, регистрационный номер, налоговый номер в стране налогового резерва, адрес);

- причина, по которой подается уведомление (приобретение доли в КИК, ликвидация КИК, приобретение фактического контроля над КИК и пр.);

- размер приобретенной / отчуждаемой доли;

- информация о лицах, через которых осуществляется опосредованное владение (номинальных держателей);

- информация о лицах, совместно с которыми физлицо владеет долей в КИК (Прим. 1);

- способ осуществления фактического контроля над КИК (управление банковским счетом, наличие ген. доверенности, предоставление обязательных к исполнению указаний органам управления КИК и т.д.).

Прим. 1: Не указать, что кто-то еще кроме тебя владеет КИК, нельзя. Получается, приняв решение самостоятельно подать уведомление о КИК, физлицо автоматически раскрывает информацию о других владельцах этой же КИК. Если они в свою очередь не подадут уведомление о КИК и уж тем более отчет о КИК в последующем, то к ним могут быть вопросы со стороны налоговой.

Уведомление можно подать в электронной (через кабинет плательщика налогов) форме (идентификатор формы F 1308001). Для этого надо иметь ЭЦП.

В прошлом году ввиду военного положения были остановлены сроки подачи уведомление о КИК почти на весь год (с 7 марта по 25 ноября). Но начиная с 25 ноября сроки были возобновлены и во всех случаях, когда одно из событий, указанных выше (приобретение, отчуждение доли в КИК, ликвидация КИК, приобретение факт. контроля и др.) попало в период с 7 марта по 25 ноября, было дано 60 дней после 25 дней на подачу уведомления. То есть, до 23 января 2023 г.

Игнорировать подачу уведомлений о КИК не стоит. За неподачу предусмотрена довольно суровая ответственность в виде штрафа в размере 300 прожиточных минимумов (в 2023 году прожиточный мин. это 2684 грн, следовательно, штраф - 805 200 грн).

Избежать ответственности за неподачу уведомления о КИК можно только в период военного положения (хотя этот вопрос на сегодня является дискуссионным) и только при наличии уважительных причин (например, пребывание за границей, пребывание на оккупированной территории и пр.)

Хотя если уведомление о КИК можно и нужно подавать онлайн через электронный кабинет налогоплательщика, а это можно сделать, находясь в любой точке мира, то сочтет ли неподачу по причине нахождения за границей налоговая уважительной причиной? Вопрос риторический.

Интересно: Как рассчитывается прибыль КИК в Украине в 2023 году?

Надо ли подавать отчет о КИК после подачи уведомления?

Да, надо. Это 2 разных отчета.

Может ли быть так, что в течение года надо будет несколько раз подать уведомление о КИК?

Да. Например, если с 1 марта у физлица изменилась доля в КИК, то он должен уведомить об этом налоговую до конца апреля. При этом, если 10 сентября КИК ликвидирована, то об этом надо уведомить налоговую до 10 декабря.

Надо ли подавать уведомление о КИК, если корпоративные действия имели место до 01.01.2022?

Нет, не надо. Если, к примеру, Вы учредили КИК в 2021 г., то подавать уведомление в 2022 об этом не надо. Закон имеет действия с начала 2022 года. Следовательно, уведомлять надо обо всех движениях в отношении КИК, которые имели место после начала года.

Интересно: Случаи освобождения КИК от налогообложения в Украине

Когда нужно подавать Отчет о КИК?

Отчет о КИК - это совершенно не тождественное понятие уведомлению о КИК. По факту каждого корпоративного изменения в КИК подается уведомление, а отчет о КИК подается для целей прибыли КИК и выяснения вопроса, надо ли доплачивать налоги.

Отчет о КИК подается за налоговый год. Первый раз отчет о КИК будет подаваться всеми желающими в 2023 году за 2022 отчетный год. Но также можно подавать в 2024 году сразу за 2 года: 2022-2023. Важно, что санкции за нарушение законодательства о КИК за 2022-2023 не будут применяться.

Отчет о КИК подается вместе с годовой декларацией налогоплательщика (до 1 мая для физлиц и до 1 марта для юрлиц). При этом он может быть составлен в 2 формах:

- полная форма;

- усеченная форма (если на момент подачи декларации в стране регистрации КИК еще не наступило время для подготовки финансовой отчетности по компании / не закончился отчетный период компании).

Говоря про усеченную форму, отметим, что индивидуальные налоговые периоды характерны для компаний, зарегистрированных, например, в Британии, Гонконге и других странах.

Так, если отчетный период компании заканчивается 1 июня, а срок для подачи декларации в Украине приходится на более раннюю дату (1 мая), то физлицо должно будет подать до 1 мая урезанный отчет о КИК (указав лишь ее регистрационные данные, долю владения и структуру владения), а полный отчет (с расчетом скорректированной прибыли, с указанием оснований для освобождения от налогообложения КИК в Украине, с информацией о полученных дивидендах от КИК, с отображением операций со связанными лицами и пр.) будет подаваться на следующий год.

Финансовая отчетность КИК должна быть составлена по международным стандартам и обязательно должна прилагаться в отчетности физлица/юрлица-контролёра КИК. Ее нужно проаудировать в стране регистрации, и потом перевести на украинский язык (при этом, апостиль на ней не ставится).

Скорректированная прибыль КИК рассчитывается физлицом-контролером самостоятельно. При этом, если КИК подлежит освобождению от налогообложения в Украине, то рассчитывать скорректированную прибыль не нужно.

Интересно: E-commerce PE risk в украинской компании в случае размещения серверов за границей

Как избежать статуса “контроллера” КИК и обязательства декларировать КИК?

Для этого нужно:

- изменить налоговое резидентство;

Примечание! В такой ситуации сперва надо проанализировать, не возникнет ли в той другой стране обязательство декларировать КИК и не станут ли там налоги больше, чем в Украине. К вопросу выбора страны для персональной релокации надо подходить взвешенно и продуманно.

- ликвидировать КИК;

- в случае использования “номинального” бенефициара - принять меры, направленные на минимизацию риска признания осуществления “фактического контроля над КИК” (отозвать генеральную доверенность, сменить управляющего счетом в банке, перестать давать напрямую / письменно указания номинальным директорам в стране регистрации компании, и пр.)

Хорошим вариантом будет Кипр, Монако, ОАЭ, Андорра, Мальта и т.д.

Наша компания поможет не только разобраться в необходимости подачи уведомления или отчета о КИК, но и сделает это за вас.

Стоимость наших услуг можно узнать тут или у наших специалистов.

Если у вас есть вопросы касательно КИК - обращайтесь к нам!

- определение количества КИК у физического лица, их дохода и функциональной нагрузки каждой КИК (в структуре бизнеса клиента);

- определение рисков, которые несет каждая КИК в Украине: риска по необходимости декларирования, а также необходимости оплаты налогов физлицом в рамках своей годовой отчетности ;

- определение налогооблагаемой базы КИК в Украине;

- рекомендации в отношении реструктуризации группы компаний, направленные на минимизацию риска КИК в Украине (ликвидация “ненужных” компаний, изменение структуры собственности, изменение формата владения, редомицилирование компаний и пр.);

- сопровождение реализации утвержденной схемы реструктуризации;

- помощь с декларированием КИК в Украине: заполнение и подача налоговой декларации, коммуникация с налоговой службы в случае возникновения каких-либо вопросов.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: