Налоговое резидентство Украины и КИК: налоговая оптимизация международного бизнеса

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Ведение бизнеса на международном уровне открывает новые возможности для расширения рынков, увеличения прибыли и оптимизации операционных расходов. Однако с выходом бизнеса на международный рынок возникает и множество юридических и налоговых вопросов, в частности, связанных с налоговым резидентством и контролируемыми иностранными компаниями (КИК):

- Налоговое резидентство. Определяет, в какой стране физическое или юридическое лицо подлежит налогообложению. Это оказывает непосредственное влияние на финансовые результаты компании. Правильное определение налогового резидентства позволяет избежать двойного налогообложения и воспользоваться налоговыми преимуществами разных юрисдикций.

- КИК. Является инструментом международного налогового планирования, позволяющим эффективно управлять активами и обязательствами за пределами страны резидентства собственника. Создание и управление КИК требует глубокого понимания законодательства, поскольку многие страны ввели строгие правила регулирования КИК.

Наша команда более 9 лет специализируется на налоговом планировании и юридическом сопровождении. Мы помогаем компаниям решать сложные вопросы, связанные с международным налогообложением, ведь неправильное понимание или несоблюдение законодательных требований может привести к серьезным финансовым и юридическим последствиям. Мы понимаем важность темы налогового резидентства Украины и КИК сегодня, актуальность которой обусловлена также частыми изменениями в законодательстве и усилением международного сотрудничества в сфере обмена налоговой информацией.

Рассмотрим правовые аспекты и регулирование КИК, влияние налогового резидентства Украины на КИК, а также важность профессионального юридического сопровождения в этих вопросах.

Интересно: Налоговое резидентство Украины: как определить налоговый статус и избежать двойного налогообложения

Налоговый резидент Украины: обязанности по Контролируемой Иностранной Компании (КИК)

Определение личности как налогового резидента той или иной страны имеет важное значение не только для налогообложения личных доходов, но и для выполнения обязанностей, возникающих в связи с владением или контролем иностранных юридических лиц. Контролируемая иностранная компания (КИК) – это любое юридическое лицо, зарегистрированное в иностранном государстве, которое находится под контролем физического или юридического лица-резидента Украины в соответствии с правилами, определенными Налоговым кодексом Украины (НКУ). Контролирующим лицом считается физическое или юридическое лицо-резидент Украины, которое является прямым или опосредованным собственником КИК (ст. 39-2.1.2 НКУ).

Если особа является налоговым резидентом Украины, у нее возникают следующие обязанности:

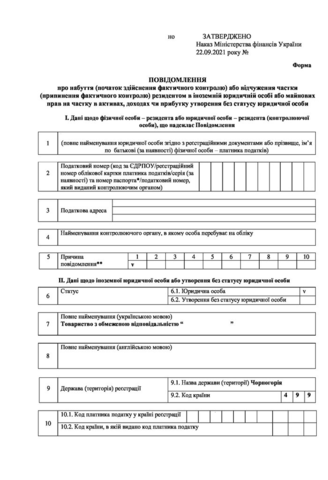

- Сообщать о приобретении или прекращении контроля над КИК.

- Подавать отчетность о контролируемых иностранных компаниях.

- Уплачивать налог по КИК.

Таким образом, если особа не является налоговым резидентом Украины, она освобождается от указанных обязательств перед Украиной.

Избежать конфликтов с налоговым резидентством: Конвенция об избежании двойного налогообложения

Как показывает опыт, возможны ситуации, когда украинские налоговые органы считают вас налоговым резидентом Украины, а иностранные налоговые органы – налоговым резидентом другой страны. У нас были единичные обращения к нашей юридической компании с подобной проблемой. Как поступать в этом случае? Такой конфликт разрешается путем обращения к Конвенциям об избежании двойного налогообложения, имеющих приоритет над национальным налоговым законодательством подписавших их стран. Эти конвенции помогают окончательно определить налоговое резидентство лица.

Однако соглашения об избежании двойного налогообложения регулируют вопрос, какая страна и сколько налогов должна получить из налогового резидента. Налогообложение прибыли контролируемых иностранных компаний – это относительно новая тенденция в мировой практике, и соглашения об избежании двойного налогообложения не регулируют вопросы отчетности и уплаты налогов резидентом Украины с КИК. То есть если бенефициар осуществил релокацию и получил двойное налоговое резидентство, то как резидент Украины, однако обязан представлять отчетность по КИК и уплачивать налог с КИК.

Интересно: Как выйти из налогового резидентства Украины?

Подача КИК-отчетности в Украине после выезда за границу: правовые аспекты и советы

При принятии решения о предоставлении КИК-отчетности после выезда за границу важно учитывать позицию налоговых органов и судебную практику. Наиболее безопасный вариант – согласовать свое решение с позицией налоговых органов и судебной практикой. Поскольку устойчивой судебной практики в отношении КИК пока нет, решения по представлению или непредставлении уведомления о КИК вам придется принимать с учетом позиции украинских налоговых органов, официальные разъяснения которых довольно часто отличаются.

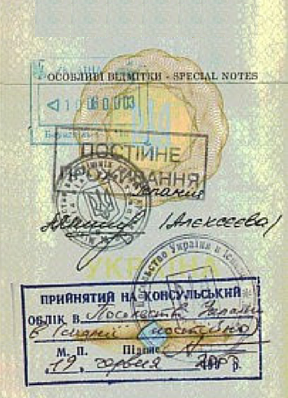

Пока налоговые органы считают вас налоговым резидентом Украины, они будут настаивать на предоставлении отчетности о КИК, независимо от того, сколько времени вы провели за границей. Итак, сообщения о КИК следует подавать даже после длительного пребывания за границей, если у вас осталась собственная или арендованная недвижимость в Украине, члены вашей семьи проживают в Украине, вы работаете в украинской компании, есть ФЛП или ведете бизнес в Украине другим способом.

Интересно: Кто обязан предоставлять отчет о КИК в 2024 году?

Налоговое резидентство Украины и управление КИК: юридическая помощь международному бизнесу

Из вышеописанного понятно, что налоговое резидентство и управление контролируемыми иностранными компаниями (КИК) являются важными аспектами ведения международного бизнеса. Вопрос налогового резидентства влияет на то, в какой юрисдикции лицо или компания уплачивает налоги, что может существенно изменить финансовые обязательства и налоговую нагрузку. В то же время, правильное управление КИК позволяет оптимизировать налоговые обязательства, уменьшить операционные расходы и эффективно управлять активами на международном уровне.

Однако следует помнить, что каждая страна имеет свои правила и требования по налоговому резидентству и регулированию КИК, что часто сложны и нуждаются в глубоком понимании. Кроме того, международное законодательство постоянно меняется, и многие страны предпринимают новые меры по борьбе с уклонением от уплаты налогов, что делает вопросы еще более сложными. Именно поэтому профессиональное юридическое сопровождение важно для успешного международного бизнеса.

Наша юридическая компания готова вам оказать необходимую экспертную поддержку в определении налогового резидентства, создании и управлении КИК, обеспечении соответствия законодательным требованиям и минимизации налоговых рисков. Наши юристы обладают глубокими знаниями и многолетним опытом в сфере международного налогового права, что позволяет предлагать комплексные и эффективные решения для наших клиентов. Основные преимущества нашего профессионального юридического сопровождения:

- Разработка индивидуальных стратегий, учитывающих специфику бизнеса и международные налоговые соглашения.

- Поддержка при налоговых проверках, урегулирование споров и защита интересов в судебных инстанциях.

- Оптимизация налоговых расходов, способствующая повышению прибыльности бизнеса.

- Постоянный мониторинг изменений в законодательстве и предоставление актуальных рекомендаций.

Обращайтесь к нам сегодня, чтобы получить надежное юридическое сопровождение на всех этапах ведения вашего бизнеса. Наши юристы окажут профессиональную помощь и консультации по всем вопросам, связанным с международным налоговым правом.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: