Налоговый и бухгалтерский учет в ресторане или кафе: в чем особенности и как организовать правильно?

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

В некоторых видах деятельности бухгалтерский учет четко регламентирован законодательством, и необходимости что-то придумывать или оптимизировать просто нет. Но в ситуации с бизнесом в сфере общественного питания, ресторанов, кафе, бухгалтерский учет достаточно специфический и трудоемкий. Это прямо связано с тем, что сфера общественного питания объединяет продажу товаров, производство, предоставление услуг и все операции происходят в помещении одного заведения. Данный симбиоз требует внимательного и креативного подхода. При разработки модели такого бизнеса и выборе системы налогообложения необходимо детально прорабатывать вопросы относительно РРО, особенности покупки/продажи акцизных товаров, движение и ответственность за товар внутри заведения и прочее. Например, как продать алкоголь, какие нормы по хранению и списанию продуктов, нюансы с санэпидемстанцией, и многое другое.

Какие налоги должен платить ресторан, и что учесть в процессе организации бухгалтерского учета в ресторане? Ответим на эти вопросы сегодня.

Учет продажи алкоголя: какой налог придется заплатить при торговле алкоголем?

"Тонкое" место в бухгалтерском учете ресторанов, кафе - это алкоголь. Ведь при продаже либо разливе алкоголя необходимо обязательно регистрироваться плательщиком налогов на общих основаниях. Данная система налогообложения подразумевает уплату налога на прибыль - 18% от финансового результата (финансовый результат = чистый доход - себестоимость-расходы), что чаще всего менее выгодно, по сравнению с системой налогообложения на едином налоге.

Кроме того, по достижению общей суммы оборота более чем 1 миллион гривен, совокупно за последние 12 к месяцев, субъект обязан будет зарегистрироваться плательщиком НДС.

Сегодня существует схема, при которой ресторан или кафе, в меню которого есть алкоголь, оформляют 2 СПД:

- СПД (ФЛП или ООО) на общей системе с продажей алкоголя через обязательный РРО;

- СПД, который занимается только питанием. Для этого не нужна лицензия и можно оставаться на едином налоге при соблюдении других условий.

Такие СПД заключают договор совместной деятельности и совместно арендуют помещения. Поговорим про возможность применения такой схемы чуть подробнее.

Два СПД в ресторане: еда отдельно, алкоголь отдельно

В такой ситуации ресторан, по факту, будет разделен между несколькими СПД, что увеличивает трудоемкость работы бухгалтеров, однако значительно снижает затраты на налоги.

Как организовать учет в такой ситуации? Вот несколько нюансов, про которые стоит помнить:

- Вся реализация (заказ) алкоголя оформляется на СПД на общей системе налогообложения.

- Регистрируются РРО и получаются на них регистрационные удостоверения. Кроме того, в связи с недавними изменениями, в расчетном документе РРО необходимо указывать сведения по штрих-коду марки акцизного налога (серии и номера).

- Налог на прибыль считается следующим образом: от суммы, полученной от продажи алкоголя за месяц, отнимается закупочная стоимость проданного напитка и другие постоянные затраты (аренда, зарплата и другие необходимые для ведения хозяйственной деятельности затраты). С получившейся разницы необходимо уплатить 18%.

- Подача отчетности и уплата налога на прибыль происходит ежегодно.

- Как только сумма реализации превышает миллион за год, необходимо подать заявление на регистрацию плательщиком НДС. После регистрации необходимо будет учитывать НДС в сумме продажи: отнимать НДС из суммы покупки (если покупали алкоголь у плательщика), и полученную разницу уплачивать в бюджет. Например: продажа алкоголя составила 360 грн, в том числе НДС 20% - 60 грн. Покупка 300 грн + НДС (50 грн). Уплата в бюджет - 10 грн. Подача отчетности и срок уплаты НДС - ежемесячно.

Интересно: Бухгалтерское сопровождение выхода на рынок

Учет торговли пищевыми продуктами: налогообложение кухни ресторана

Другая сторона ресторана - это кухня. Еда, безалкогольные напитки, пиво и столовое вино. На данный вид деятельности можно зарегистрировать СПД на упрощенной форме налогообложения - едином налоге.

Максимальный годовой оборот на 2-й группе - 834 размера минимальной заработной платы, которая установлена законом на 1 января налогового (отчетного) года - за 2022 год - это 5 421 000 грн.

Чаще всего СПД при ведении ресторанного бизнеса выбирают 3-ю группу единого налога.

На ней и оборот в 2022 году может быть больше - до 7 585 500 грн., и наемных сотрудников может быть без ограничения, и форма собственности может быть как ФЛП, так и ООО.

Ставка налога на 3-й группе - 5% от оборота (в случае нежелания регистрироваться плательщиком НДС).

Важно! В кафе и ресторанах оплата часто идет за наличный расчет, соответственно, при достижении оборота в 1 миллион, предусмотрена обязательная регистрация и использование РРО. А с 1 января 2021 года наличие РРО обязательно без привязки к обороту СПД.

Интересно: Как открыть ресторан? Советы юриста

Что нужно учесть в бухгалтерском учете ресторана и сфере общественного питания в целом?

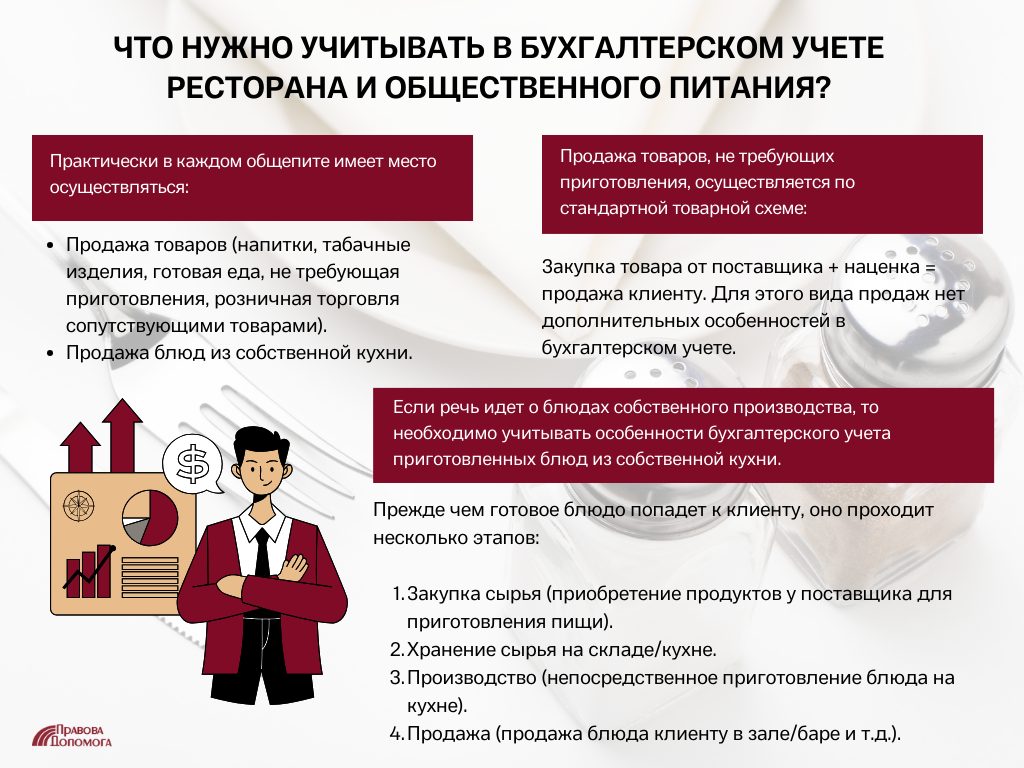

Практически в каждом заведении общественного питания происходит :

- продажа товара (напитки, табачные изделия, готовая пища не требующая приготовления,розничная торговля сопутствующими товарами);

- продажа блюд приготовленных с собственной кухни.

Продажа товаров не требующих приготовления происходит по обычной товарной схеме - Закупка товара у поставщика + Наценка = Продажа клиенту. Дополнительных нюансов бухгалтерского учета данной продаже - нет.

Если же говорить о блюдах собственного производства, необходимо учитывать особенности бухгалтерского учета блюд приготовленных с собственной кухни.

Прежде чем готовое блюдо попадет к клиенту, оно проходит этапы:

- закупка сырья (закупка продуктов у поставщика для приготовления пищи);

- хранение сырья на складе/кухне;

- производство (непосредственное приготовление блюда на кухне);

- продажа (продажа блюда клиенту в зале заведения/баре и т.д.).

С целью корректности отражения данных в учете, и отсутствия ошибок при расчете прибыли заведения, необходимо правильно учитывать каждый этап “жизни” блюда. Бухгалтерский учет ведется на основании первичных документов. Ответственность за формирование первичных документов лежит на сотруднике (определяется руководством заведения), который наделен такими полномочиями и “знает процесс изнутри”.

Примечание. Бухгалтер не сможет самостоятельно составить первичные документы, так как он не владеет информацией о составах блюд, нормативах использования сырья, посещаемости клиентов, нормах природных потерь и т.д.

Какие документы необходимы для правильного бухгалтерского учета?

- План-меню.

- Калькуляция блюд (калькуляционная карта), которые находятся в меню.

- Нормы природного убытка при списании сырья и материалов (усушка / россыпь и т.д.).

- Товарная книга.

- Первичные документы, подтверждающие приобретение сырья и материалов (расходная накладная от поставщика).

- Накладная на отпуск товара - формируется в момент перемещения сырья и материалов со склада/кухни. Например, для приготовления пиццы взяли 100 грамм сыра, 2 помидора, 200 грамм мяса - на это количество формируется накладная на отпуск.

- Отчет о движении продуктов на кухне.

- Акт о передаче готового блюда - готовое блюдо передается с кухни в зал заведения.

- Акт о порче сырья и материалов.

- Расчетные документы при продаже блюд, напитков,товаров - чеки РРО, квитанции.

- Акт о передаче товара материальным лицам при сдачи смены.

- Акт о бое посуды и порче приборов.

- Отчет об остатках сырья и материалов на складе - формируется в последний день месяца.

- Отчет об остатках продуктов на кухне - формируется в последний день месяца.

- Журнал учета столовых приборов и посуды.

- Другие внутренние документы.

Все документы формируются в ходе технологического процесса и передаются в бухгалтерию для отражения в учете и дальнейшего:

- расчета доходов;

- определения себестоимости блюд и товаров;

- контроля нормы природного убытка;

- контроля сохранности товаров и определение МОЛ при потерях;

- определение прибыльности заведения.

Важно! Многие компании практикуют пропускать этап “производства” блюд (не используют бухгалтерский счет 23 “Производство”), а на практике просто списывают сырье и материалы в расходы периода (92 “Административные расходы”, 93 “Сбытовые расходы”, 90 “Себестоимость”). Да, такой принцип уменьшает трудозатраты на обслуживание документального процесса, но мы не рекомендуем его применять. Почему?

“Обходя” стандартную схему учета процесса приготовления блюд на кухне, собственник теряет:

- контроль над движение сырья и материалов (без физического присутствия не сможет проконтролировать списалось больше продуктов в блюда или эти продукты были украдены);

- возможность анализировать реальную себестоимость продукта, что в свою очередь покажет нужно ли повысить цену на продукт, или найти замену поставщика на более бюджетного;

- возможность управлять прибылью заведения;

- штрафные начисления со стороны контролирующих органов.

Мы предлагаем вам полный комплекс услуг для регистрации ресторанного бизнеса, который может включать:

-

консультацию относительно процесса, сроков и стоимости проекта;

-

проверку помещения, в котором вы планируете разместить ресторан, мы также можем полностью сопроводить сделку купли/продажи у нашего доверенного нотариуса;

-

разработку договоров и другой технической документации, которая понадобится вам при ведении ресторанного бизнеса;

-

получение разрешения СЭС, разрешений органов пожарного контроля, лицензии на розничную торговлю алкоголем и табачными изделиями и других разрешительных документов, которые понадобятся вам для старта бизнеса.

Кроме того, по отдельной договоренности, мы предлагаем вам полное юридическое сопровождение старта ресторанного бизнеса.

Стоимость старта ресторанного бизнеса можно узнать тут. Мы предлагаем разные пакеты услуг, в зависимости от размаха вашего проекта, и проблемных моментов, что перед вами стоят.

Если Вы хотите разобраться в вопросах налогообложения Вашего бизнеса - звоните нам. Мы предоставим Вам не только профессиональное консультирование, но и возьмем на себя полную организацию учета Вашего предприятия.

Не нашли ответ на свой вопрос?

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: