Система налогообложения в ОАЭ: что нужно знать

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Система налогообложения в ОАЭ нередко вызывает трудности при ведении бизнеса, что, как минимум, приводит к штрафам. Мы расскажем вам о том, как вести свою деятельность в правовых рамках Эмиратов, и как определить то, когда НДС применяется к вашей компании.

Налог на добавленную стоимость в ОАЭ

Как известно, был введен НДС в Объединенных Арабских Эмиратах еще в 2018 году. Оплачивают его компании, чья годовая прибыль за товарооборот или оказанные услуги превышает 375,000 дирхамов, или если в ближайшие 30 календарных дней он будет превышен.

Такая компания обязана зарегистрироваться как плательщик НДС, совершив указанную операцию в течение 30 дней с момента превышения указанного финансового порога. В дальнейшем отчеты НДС следует подавать за каждый квартал, не нарушая установленных правовых требований.

Важно! Требование по регистрации и уплате НДС касается также и фри-зоновских компаний.

Интересно: Как провести регистрацию компании в ОАЭ для украинского предпринимателя и какую фри зону лучше выбрать

Что ждет компанию в ОАЭ за несвоевременную регистрацию как плательщика НДС?

За несвоевременную регистрацию плательщиком НДС назначаются большие штрафы:

- около 3000$ — за несвоевременную регистрацию плательщиком НДС;

- около 300$ — за первую не вовремя поданную НДС декларацию;

- 550$ — за каждую последующую несвоевременно поданную НДС декларацию.

Помимо этого, надо будет заплатить сам НДС и штраф, который начислит налоговая с суммы неуплаченного НДС.

В связи с этим активным компаниям с большими оборотами рекомендуется вести отчетность и проводить анализ банковских операций на ежемесячной основе. Поможет вам в этом наша услуга по разработке схем налоговой оптимизации.

Какие ставки НДС ждать в Объединенных Арабских Эмиратах

Правила об НДС обусловлены видом деятельности компании и типом лицензии:

- Стандартная 5% ставка будет взиматься с большинства товаров и услуг;

- Ставка 0% — применима в частности к товарам и услугам, которые продаются/предоставляются за пределы ОАЭ;

- Полностью освобожденные от НДС (tax exempt).

Попадает ли ваша компания под критерий плательщика НДС в ОАЭ

Чтобы понять, нужно ли платить НДС вашей организации или нет, необходимо установить, какой тип лицензии получала компания. В ОАЭ есть разные типы лицензий:

- сервисные;

- торговые;

- профессиональные;

- производственные;

- сельскохозяйственные;

- другие виды лицензий.

В самой большой зоне риска находятся те компании, у которых сервисные лицензии. Они в большинстве случаев должны платить 5% НДС (по операциям с другими эмиратскими компаниями), так как считается, что поставка услуг происходит по месту регистрации поставщика (эмиратской компании).

Зарегистрировав компанию, мы рекомендуем своим клиентам не уходить “с головой” в операционную деятельность, а сразу определить тип имеющейся лицензии и подлежат ли операции компании 5% ставке НДС. Также советуем нашим клиентам на ежемесячной основе анализировать банковские выписки, и в случае превышения указанного финансового порога — безотлагательно регистрироваться плательщиком НДС.

Интересно: Как открыть счет для регистрации компании за границей

Влечет ли НДС необходимость подачи дополнительных отчетов в ОАЭ?

Да, влечет. Помимо годовой финансовой отчетности, также надо подавать на ежеквартальной основе НДС отчеты.

Если ситуация с НДС уже возникла, можно ли минимизировать НДС?

Да, но каждая ситуация индивидуальна. Минимизировать риски можно, если доказать, что товары не продавались физически на территории ОАЭ/услуги были предоставлены за пределами ОАЭ. Также на практике применяются и другие меры (изменение видов деятельности компании и пр.)

Можно ли бросить компанию, если у нее большие НДС обязательства?

Если правильно спланировать ее ликвидацию, то это может отчасти стать решением. Наши специалисты просчитают все возможные риски и предложат вам самый безопасный вариант.

Интересно: Как унаследовать активы украинскому гражданину, если они находятся за границей?

Налог на прибыль в ОАЭ

С 01.06.2023 в ОАЭ вводится налог на прибыль, ставка которого составляет 9%. Такой налог будет применим, если прибыль компании (рассчитанная по формуле доходы минус расходы) превысит порог 375,000 дирхамов (≈ 100 000 дол). Если же прибыль будет менее 375,000 дирхамов, то компания по-прежнему будет иметь возможность платить налог 0%.

Для мультинациональных компаний с прибылью свыше 750 млн евро ставка налога составит 15%.

Компании, которые зарегистрированы во фри зонах ОАЭ, при соблюдении определенных условий, по-прежнему смогут быть освобождены от уплаты налога на прибыль.

В каких случаях компания освобождается от уплаты налога на прибыль

Во-первых, компания не должна вести деятельность на территории ОАЭ и не должна иметь контрагентов-местные компании. При этом, что характерно, с местными компаниями запрещена только “активная деятельность”, как-то:

- предоставление услуг;

- продажа товаров и пр.

Что касается “пассивного” дохода, то он разрешен (тут следует понимать: проценты, роялти, дивиденды, capital gains и пр.)

Важно! Вести деятельность с другими фри-зоновскими компаниями по-прежнему разрешено.

Также компания должна:

- иметь достаточный уровень присутствия в ОАЭ (на настоящее время сложно четко определить такой порог);

- иметь Qualifying Income (сейчас нет установленного полного определения Qualifying Income. Однако есть мнение, что здесь будут приниматься во внимание ограничения, касающиеся операций с mainland контрагентами, о которых упоминалось выше);

- проводимые компанией операции должны соответствовать принципу «вытянутой руки» и по первому запросу налоговой подаваться отчеты о ТЦО.

Если в какой-то момент компания перестанет отвечать обозначенным выше требованиям, то она должна будет платить 9% ставку начиная с начала года, ретроспективно.

Хотите вести свой бизнес за границей без рисков? Обращайтесь к нашей команде специалистов. Мы обеспечим абонентское юридическое обслуживание фирм и найдем оптимальный подход для лучшего ведения вашей компании.

Стоимость открытия бизнеса за границей тут.

Стоимость подачи уведомления и отчета по КИК тут.

Стоимость налоговой оптимизации для вашего бизнеса тут.

Также полезная информация для вас:

Что такое автоматический обмен налоговой информацией и как он работает?

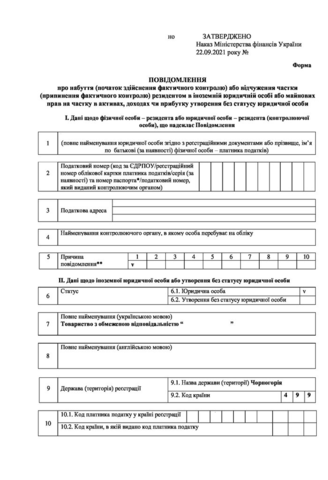

Как подать уведомление о контролируемой иностранной компании в Украине?

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: