Общая система налогообложения для ООО в Украине: советы бухгалтера

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Общая система налогообложения - это основная система, которая предусмотрена Налоговым Кодексом Украины (НКУ). Мы имеем большой опыт в предоставлении бухгалтерского и юридического обслуживания крупного и среднего бизнеса. Поэтому сегодня мы поговорим про базовые вещи, которые Вам, как предпринимателю, нужно знать про общую систему налогообложения, а также дадим несколько советов тем, кто на ней находится.

Читайте также: Выбор оптимальной формы налогообложения

Какими нормами регулируется общая система налогообложения?

Становясь на учет в налоговую, предприятие или предприниматель автоматически является плательщиком налогов на общих основаниях. Однако сразу же можно подать заявление для перехода на упрощенную систему налогообложения.

Есть ряд требований, согласно которых предприятия не могут выбрать иную систему налогообложения, кроме общей системы:

- некоторые виды деятельности (такие, как: азартные игры, лотереи, работа с подакцизными товарами, нерезиденты и другие). Их перечень четко обозначен законодательством;

- годовой доход предприятия более чем 7 миллионов в год;

- плательщики с налоговым долгом, как с финансовым, так и с документальным;

- юридические лица или предприятия нерезиденты.

В НКУ определено, что расчет налогов базируется на данных бухгалтерского учета. В свою очередь, бухгалтерский учет регулируется на Положениями (стандартами) бухгалтерского учета (ПсБУ). Получается, два основных документа в бухгалтерском и налоговом учете предприятий на общей системе налогообложения в Украине - это Налоговый кодекс и ПсБУ.

ПсБУ регулирует порядок определения доход и расходов предприятии, порядок ведения документооборота и формы документов.

Читайте также: Бухсопровождение при выходе на рынок Украины

Как рассчитать налоги на общей системе налогообложения в Украине?

Для правильного расчета налогов на общей системе налогообложения, очень важно правильно определить состав доходов и грамотно определить расходы. Расходы могут быть:

- переменные (такие которые непосредственно входят в цену товара – сырье, доставка и другие);

- постоянные (аренда, амортизация и много других).

И вот тут и таится главная задача бухгалтера-профессионала - правильно определить расходы. На общей системе налогообложения ООО платит налоги, например НДС и налог на прибыль. Есть и другие налоги и сборы, которые применяются при определенных условиях:

- ЕСВ – на заработную плату сотрудников;

- налог на землю;

- акцизный сбор;

- за использование полезных ресурсов;

- загрязнение и другие – при определенных условиях.

Налог на добавленную стоимость (НДС) составляет 20% от базы налогообложения, которая определяется V разделом НКУ и корректируется на «полученный» НДС от других плательщиков данного налога. Налог на прибыль предприятий регулируется III разделом НКУ и составляет 18% от расчетной прибыли, согласно ПсБУ.

Важно! ФЛП также может быть на общей системе налогообложения и уплачивать налог на доходы физических лиц. Расчет такого налога будет регулироваться IV разделом.

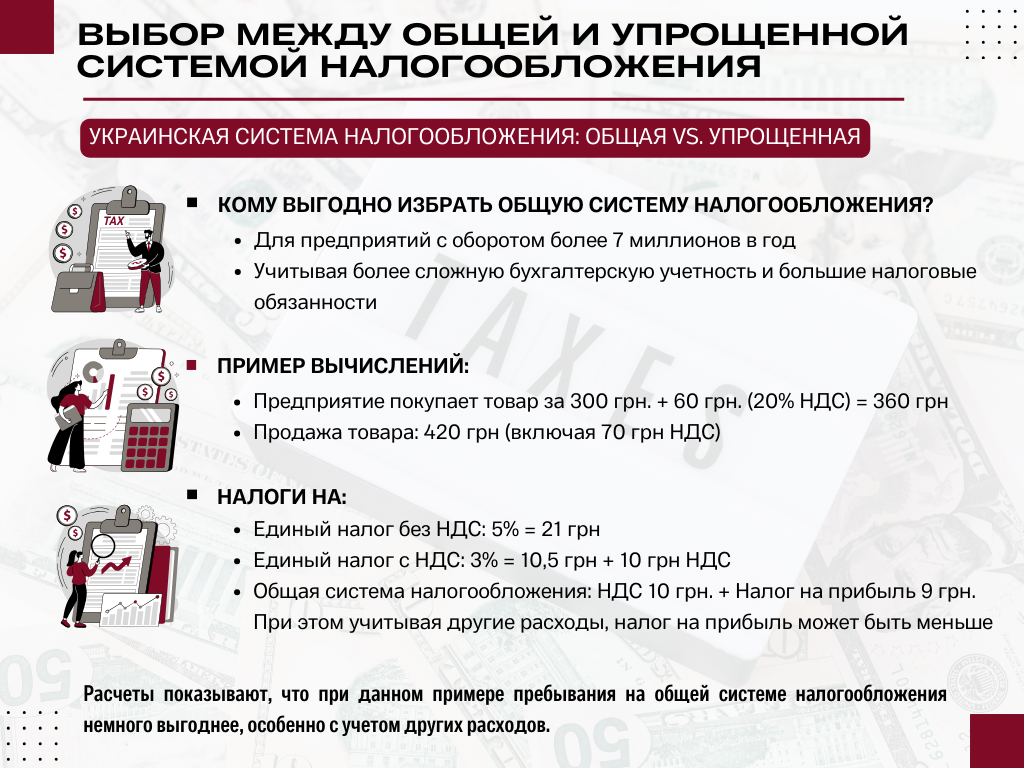

Кому выгодно выбрать общую систему налогообложения?

В Украине кроме общей системы существует еще и упрощенная система. Как же выбрать систему налогообложения предприятия? Если оборот предприятия менее 7 миллионов в год, то можно использовать и упрощенное налогообложение, но нужно ли это?

Рассмотрим пример:

Предприятие покупает товар по цене 300 гривен за единицу + 60грн (20% НДС), общая цена 360 грн. Продает данный товар по 420 грн в т.ч. НДС 70грн (350+70). При таких цифрах формируются следующие налоги:

- на едином налоге без НДС – единый налог 5% - 21 грн;

- на едином налоге с НДС – единый налог 3% - 10,5 грн и 10 грн НДС;

- на общей системе налогообложения - 10грн НДС и 9 грн налог на прибыль. Кроме того, налог на прибыль уменьшается на другие затраты согласно ПсБУ, и может быть меньше.

Как видим, находиться на общей системе налогообложения при данных цифрах немного выгоднее, и это без учета постоянных расходов, которые также уменьшают налог на прибыль. А вот если предприятие оказывает услуги, то в большинстве случаев, больше подойдет упрощенная система.

Читайте также: Как заполнять книгу доходов?

Конечно, чтобы разобраться во всех принципах бухгалтерского и налогового учета одной статьи будет недостаточно. Наша компания может обеспечить Вам:

- квалифицированное ведение бухгалтерского учета, включая начисление ЗП, социальных взносов, налогов и т.д.;

- ведение и хранение кадровой документации;

- юридическое сопровождение хозяйственной деятельности (предоставление консультаций, анализ и составление договоров, представление интересов перед государственными органами и т.д.).

Мы предлагаем Вам комфорт и сотрудничество с одним партнером вместо нескольких. К тому же, на начальных этапах развития бизнеса иметь штат бухгалтеров или отдел кадров может быть невыгодно, тогда как мы предоставим все эти услуги в комплексе, добавив юридическую экспертизу.

Стоимость услуг бухгалтерского обслуживания бизнеса с обязательным контролем юриста вы можете узнать здесь. Мы также предлагаем налоговое консультирование по вопросам избежания двойного налогообложения, оптимизации налогообложения в Украине и другим вопросам для бизнеса. Подробнее тут.

Если у Вас есть вопросы относительно выбора системы налогообложения для Вашего бизнеса или организации бухгалтерского учета предприятия - звоните нам.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: