Загальна система оподаткування для ТОВ в Україні: поради бухгалтера

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

Загальна система оподаткування - це основна система, яка передбачена Податковим Кодексом України (ПКУ). Ми маємо великий досвід в наданні бухгалтерського та юридичного обслуговування великого та середнього бізнесу. Тож сьогодні ми поговоримо про базові речі, які Вам, як підприємцю, потрібно знати про загальну систему оподаткування, а також дамо кілька порад тим, хто на ній знаходиться.

Читайте також: Вибір оптимальної форми оподаткування

Якими нормами регулюється загальна система оподаткування?

Стаючи на облік в податкову, підприємство або підприємець автоматично вважається платником податків на загальних підставах. Однак відразу ж можна подати заяву для переходу на спрощену систему оподаткування. Є ряд вимог, згідно з якими підприємства не можуть обрати іншу систему оподаткування, крім загальної системи:

- деякі види діяльності (наприклад, азартні ігри, лотереї, робота з підакцизними товарами, нерезиденти та інші). Їх перелік чітко визначений законодавством;

- річний дохід підприємства понад 7 мільйонів на рік;

- платники з податковим боргом, як з фінансовим, так і з документальним;

- юридичні особи або підприємства нерезиденти.

У ПКУ визначено, що розрахунок податків базується на даних бухгалтерського обліку. А бухгалтерський облік регулюється Положеннями (стандартами) бухгалтерського обліку (ПСБО). Виходить, два основних документи в бухгалтерському та податковому обліку підприємств на загальній системі оподаткування в Україні - це Податковий кодекс і ПСБО. ПСБО регулює порядок визначення доходу та витрат підприємства, порядок ведення документообігу та форми документів.

Читайте також: Бухсупровід при виході на ринок України

Як розрахувати податки на загальній системі оподаткування в Україні?

Для вірного розрахунку податків на загальній системі оподаткування дуже важливо правильно визначити склад доходів і грамотно визначити витрати. Витрати можуть бути:

- змінні (такі які безпосередньо входять в ціну товару - сировину, поставки та інші);

- постійні (оренда, амортизація і багато інших).

І ось тут і криється головна задача бухгалтера-професіонала - правильно визначити витрати. На загальній системі оподаткування ТОВ платить податки, наприклад ПДВ і податок на прибуток. Є й інші податки та збори, які застосовуються при певних умовах:

- ЄСВ - на заробітну плату співробітників;

- податок на землю;

- акцизний збір;

- за використання корисних ресурсів;

- забруднення та інші - за певних умов.

Податок на додану вартість (ПДВ) складає 20% від бази оподаткування, яка визначається V розділом ПКУ і коригується на «отриманий» ПДВ від інших платників цього податку. Податок на прибуток підприємств регулюється III розділом ПКУ і становить 18% від розрахункового прибутку, згідно ПСБО.

Важливо! ФОП також може бути на загальній системі оподаткування і сплачувати податок на доходи фізичних осіб. Розрахунок такого податку буде регулюватися IV розділом.

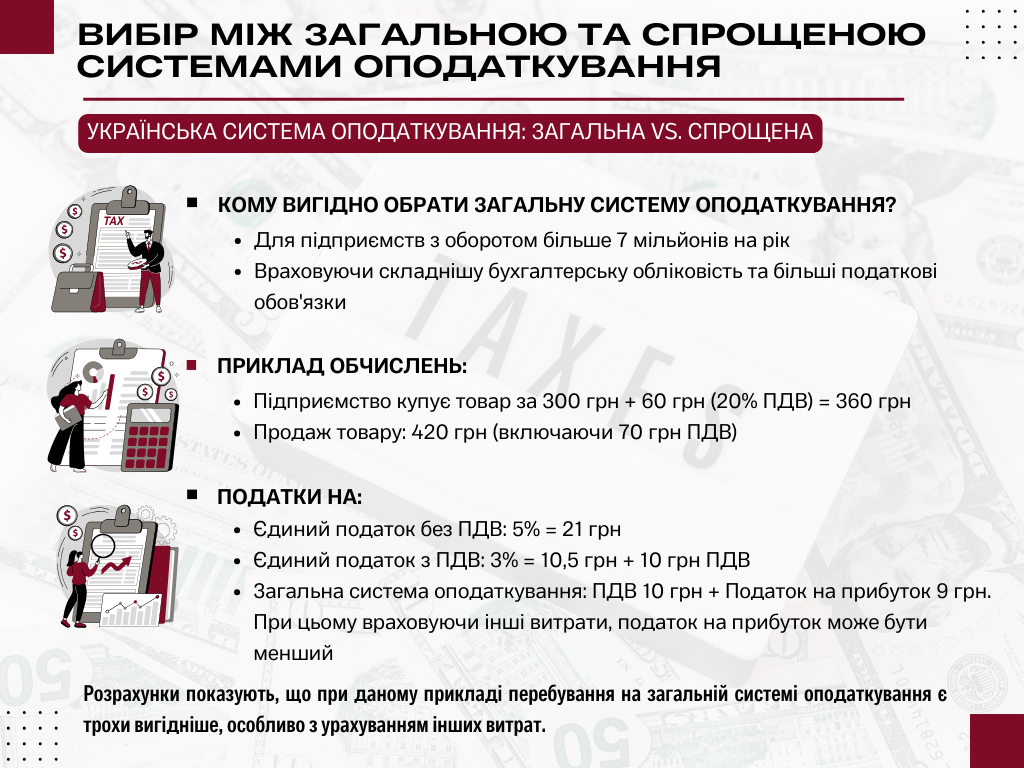

Кому вигідно обрати загальну систему оподаткування?

В Україні крім загальної системи існує ще й спрощена система. Як же вибрати систему оподаткування підприємства? Якщо оборот підприємства менше ніж 7 мільйонів на рік, то можна використовувати і спрощене оподаткування, але чи потрібно це?

Розглянемо приклад:

Підприємство купує товар за ціною 300 гривень за одиницю + 60 грн (20% ПДВ), загальна ціна 360 грн. Продає даний товар по 420 грн в т.ч. ПДВ 70 грн (350 + 70). При таких цифрах формуються такі податки:

- на єдиному податку без ПДВ - єдиний податок 5% - 21 грн;

- на єдиному податку з ПДВ - єдиний податок 3% - 10,5 грн і 10 грн ПДВ;

- на загальній системі оподаткування - 10 грн ПДВ і 9 грн податок на прибуток. Крім того, податок на прибуток зменшується на інші витрати згідно ПСБО, і може бути менше.

Як бачимо, перебувати на загальній системі оподаткування при даних цифрах трохи вигідніше, і це без урахування постійних витрат, які також зменшують податок на прибуток. А ось якщо підприємство надає послуги, то в більшості випадків, краще підійде спрощена система.

Читайте також: Як заповнювати книгу доходів?

Звичайно, щоб розібратися у всіх принципах бухгалтерського і податкового обліку однієї статті буде недостатньо. Наша компанія може забезпечити Вам:

- кваліфіковане ведення бухгалтерського обліку, включаючи нарахування ЗП, соціальних внесків, податків тощо;

- ведення та зберігання кадрової документації;

- юридичний супровід господарської діяльності (надання консультацій, аналіз та складання договорів, представлення інтересів перед державними органами тощо).

Ми пропонуємо Вам комфорт та співпрацю з одним партнером замість декількох. До того ж, на початкових етапах розвитку бізнесу мати штат бухгалтерів чи відділ кадрів може бути не вигідним, тоді як ми надамо всі ці послуги в комплексі, додавши юридичну експертизу.

Вартість послуг бухгалтерського обслуговування бізнесу з обов'язковим контролем юриста ви можете дізнатись тут. Ми також пропонуємо податкове консультування щодо уникнення подвійного оподаткування, оптимізації оподаткування в Україні та інших питань для бізнесу. Докладніше тут.

Якщо у Вас є питання щодо вибору системи оподаткування для Вашого бізнесу або організації бухгалтерського обліку підприємства - телефонуйте нам. Ми готові допомогти.

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: