Способы уплаты и возмещения НДС в ЕС в 2023 году

Стоимость услуг:

Отзывы наших клиентов

Одним из 4 основополагающих принципов, на которых строятся отношения внутри стран ЕС, является "свобода перемещения товаров". Это значит, что в Евросоюзе установлен единый рынок благодаря устранению регуляторных ограничений, которые обычно препятствуют беспрепятственному товарообороту.

В идеальной картине данный принцип должен был бы подразумевать отмену всех пошлин внутри ЕС и отмену таможенных границ, а также отмену НДС.

Но на практике, каждая страна ЕС ввела свои специфические особенности регулирования НДС, а значит система взыскания НДС в ЕС стала совершенно неоднозначной.

Сегодня вопрос уплаты НДС в Европе стоит и перед украинскими предпринимателями - возможности для экспорта товаров в ЕС становится все больше. Многие открывают свои предприятия уже в самой Европе. А значит нужно понимать правила “игры” и заранее провести расчет системы налогов для вашей прибыльной деятельности. Мы возьмем на себя эту задачу, и мы в этом лучше, потому что:

- Налоги с нами – это не теория, а оптимизация на практике. У нас есть сеть практикующих бухгалтеров и юристов не только в Украине, но и за рубежом, в нужной вам юрисдикции.

- Свежая актуальная налоговая практика с нами: за последний год более 20 кейсов релокации бизнеса в Мальту, ОАЭ, Польшу, Андорру и т.д. Опыт работы по вопросам роялти, двойного налогообложения, акций за границей, сабстенса.

- Все решения – законны, клиент ничего не нарушает. Мы просчитываем ситуацию не только на данный момент, но и заботимся о будущей защищенности клиента.

- Если ваш бизнес находится как в Украине, так и за рубежом, мы предлагаем вам украинский уровень сервиса где угодно. Ускоряем медленных зарубежных контрагентов и берем на себя общение с иностранными партнерами.

Интересно: Регистрация компании в Польше: услуги юриста

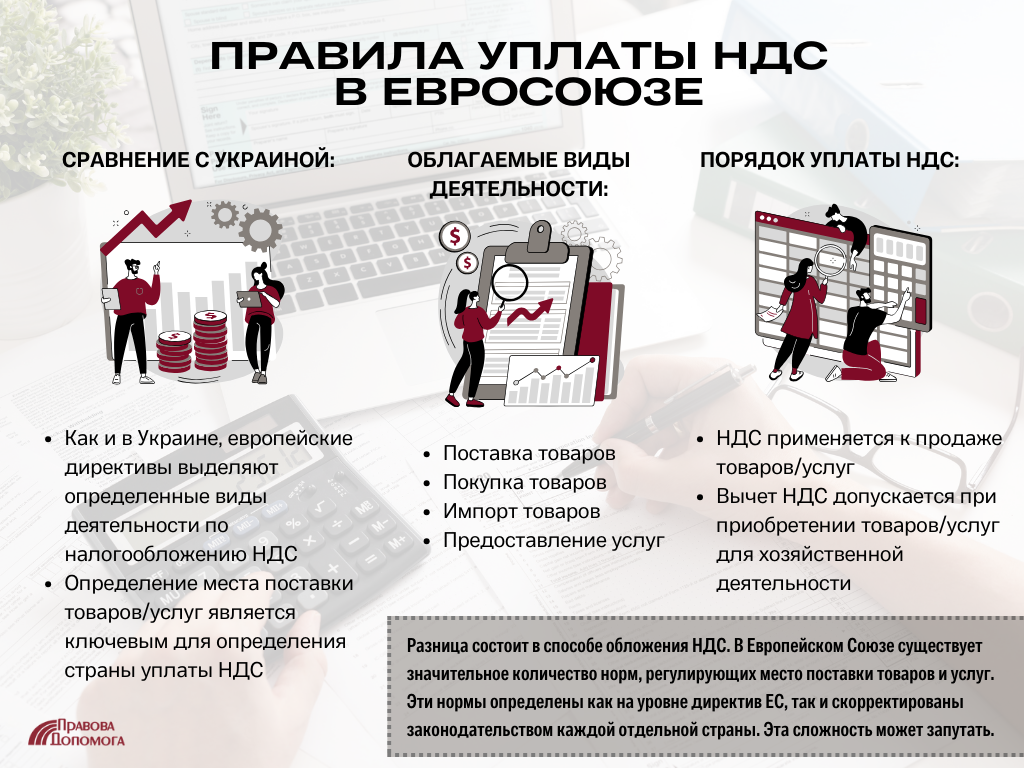

Правила уплаты НДС в Евросоюзе

Как и в Украине, европейские директивы:

- выделяют определенные виды деятельности, которые подлежат налогообложению НДС;

- устанавливают обязательство определения места поставки товаров /услуг для того, чтобы понять, в какой стране надо платить НДС.

Так, налогооблагаемыми видами деятельности в ЕС являются:

- поставка товаров;

- приобретение товаров;

- импорт товаров;

- оказание услуг.

По общим правилам, НДС применим к продажам товаров/услуг, при этом может быть вычтен в случае приобретения товаров/услуг, которые относятся к хозяйственной деятельности (аналогично, как в Украине).

Разница же представляет собой налогооблагаемый НДС.

Казалось бы, все просто и понятно. Вместе с тем, в ЕС действует такое большое количество правил, касающихся места поставки товаров /услуг, причем установленных как на уровне директив, так и «откорректированных» законодательствами разных стран, - что запутаться в них можно “на раз-два”.

Давайте рассмотрим несколько примеров, чтобы в этом убедиться.

Интересно: Новые правила применения договоров об избежании двойного налогообложения

Импорт и последующая продажа товаров внутри ЕС

Под импортом товаров традиционно понимается ввоз товаров на территорию ЕС. Точнее - на территорию определенной страны ЕС, через которую товар дальше может реализовываться на внутреннем рынке, распространяться на рынке других стран ЕС или вывозиться за пределы ЕС.

В случае импорта товаров из-за пределов ЕС, по общим правилам должны применяться те же принципы, что действуют и в Украине:

- Компания-импортер при ввозе товара должна оплатить НДС за поставщика-нерезидента по ставке НДС, которая действует в стране регистрации импортера для данного вида товара.

- В дальнейшем импортер имеет право поставить уплаченный НДС себе в кредит (то есть, имеет право на вычет уплаченного налога). Ясное дело, что импортер при этом должен быть зарегистрирован как плательщик НДС в стране своей регистрации.

Например, если польская компания импортирует в ЕС некоторые продукты питания, то вместо стандартной ставки НДС 23% она может уплатить пониженную ставку 5% или 8% за нерезидента-поставщика, у которого она покупает товар (например, украинской компании). При этом, уплаченный НДС дальше ложится на НДС-расходы для польской компании.

Такие правила действуют в большинстве стран ЕС (включая Польшу, Словению и пр.).

Но, если товар попадает в первую страну ЕС «временно» (например, попадает в режиме транзита или таможенного склада), при этом подлежит дальнейшей растаможке в другой стране, где попадет в свободную торговлю, то местом импорта (поставки) и местом, где возникнет импортный НДС, будет считаться эта другая страна.

Например, происходит поставка тех же продуктов питания, которые будут продаваться в Германии, но которые оформляются согласно транзитным процедурам в Польше (в виду ввоза автотранспортом с Украины). Она будет подлежать налогообложению НДС в Германии, т.к. конечный рынок сбыта - там, и т.к. финальная растаможка будет там.

Если импортер планирует продажу своего товара в другие страны ЕС в пользу физических лиц, то необходимо учитывать лимиты для таких продаж (превышают ли они порог в 10 000 евро). Они будут играть роль в определении опций, где платить налог.

Также надо учитывать что, как правило, местом поставки товаров будет являться место, где товары находятся на момент завершения отгрузки или транспортировки покупателю – т.е. местонахождение конечного потребителя. А значит, и НДС должен платиться по месту нахождения потребителя.

- Если продажи не превышают 10 000 евро/год, то компания сможет платить НДС с продаж либо по внутренней ставке страны своей регистрации, либо добровольно зарегистрироваться плательщиком НДС в каждой стране, где будут находиться потребители.

Например, если польская компания продает импортированные с Украины товары в другие страны ЕС (Германия, Франция), при этом продажи не превышают 10 000 евро в год, тогда польская компания должна платить НДС либо в Польше по своей внутренней ставки, либо регистрироваться плательщиком НДС в Германии, Франции, и платить НДС там.

- Если стоимость продаж превышает лимит в 10 000 евро/год, то продавец лишается возможности платить НДС в стране своей регистрации, но при этом должен зарегистрироваться плательщиком НДС в каждой стране ЕС, где он продает свои товары, и подавать там декларации – что не очень удобно на практике.

Правда есть альтернатива - продавец может зарегистрироваться в системе так называемого «единого окна» НДС - One Stop Shop (OSS), и применять ставки НДС страны, где находится потребитель. Но при этом подавать декларации он сможет в стране своей регистрации, что значительно упрощает документооборот.

Так, если продажи польской компании превышают 10 000 евро в год, при этом потребители находятся в разных странах ЕС (Испания, Италия), тогда польская компания должна зарегистрироваться плательщиком НДС, и подавать декларации по НДС в каждой стране, где она осуществляет продажи (Испания, Италия).

Альтернативно, она может зарегистрироваться в системе OSS, платить НДС по ставкам тех стран, где осуществляет продажи (по испанской/итальянской ставке), - но по месту своей регистрации подавать декларации, и платить сам налог.

Интересно: Усиление сабстенс требований в Европейском Союзе в 2022 году

Экспортные операции из ЕС

Экспорт товаров и услуг за пределы ЕС по общему правилу освобождается от необходимости уплаты НДС. При этом, если мы говорим о товарах, то производитель имеет право на дальнейший вычет НДС, уплаченного при производстве товара (или его приобретении), если докажет, что товар предназначается и реально «выехал» за пределы ЕС. Для этого необходимо иметь соответствующую подтверждающую документацию.

Предоставление услуг резидентом ЕС нерезиденту ЕС также освобождается от европейского НДС. Например, если кипрская компания предоставила украинской компании юридические услуги, то инвойс должен быть выставлен без НДС.

Если вы планируете вести свою деятельность в Евросоюзе, и хотите убедиться в том, что система налогов в вашем бизнесе максимально оптимизирована - обращайтесь к нам.

Наши услуги включают:

- анализ хозяйственной операции на предмет того, является ли она налогооблагаемой НДС в ЕС;

- определение места поставки товаров /услуг;

- определение ставки НДС, применимой к конкретным товарам/услугам;

- рекомендации в отношении оптимального способа ведения и подачи отчетности по НДС в ЕС, зависимо от вида деятельности и целевой аудитории клиента.

Мы также поможем с регистрацией или релокацией вашего бизнеса в страны ЕС и организацией процесса импорта/экспорта товаров.

Стоимость консультации юриста и разработки схемы оптимизации налогообложения можно узнать тут.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: