Налоговое резидентство на Кипре: нужно ли платить налоги, если ваш бизнес находится в Украине, а вы - на Кипре?

Стоимость услуг:

Отзывы наших клиентов

Ранее мы уже говорили о том, что происходит, если украинский ФЛП, являясь беженцем, проживает в Польше. Сегодня мы рассмотрим вариант такой же ситуации, но если вы находитесь или планируете находиться длительное время на Кипре, продолжая при этом свою деятельность в Украине. Например, как открыть счет на Кипре нерезиденту?

Кипр интересен тем, что помимо стандартных подходов в определении налогового резидентства (в частности, теста на 183 дня в году), с 2017 года там действует программа, позволяющая приобрести статус налогового резидента в льготном порядке, пребывая всего 60 дней в году на территории Кипра. При этом, налоговые резиденты Кипра пользуются рядом налоговых преимуществ, о которых речь пойдет ниже.

Этот вопрос мы рассматриваем с позиции вашего возможного персонального релокейта. Наша компания предоставляет такие услуги и обеспечивает украинский уровень сервиса в Европе и в Азии. Это значит, что мы:

- поможем закрыть налоговые вопросы в Украине: двойное налогообложение, закрытие ФОП и т.д.;

- поможем с организацией персонального релокейта;

- поможем с открытием счет за границей для персональных нужд;

- поможем с вопросами легализации пребывания в выбранной вами стране.

Интересно: Могут ли украинские ФЛП открывать банковские счета за границей?

Плюсы бизнес иммиграции на Кипр

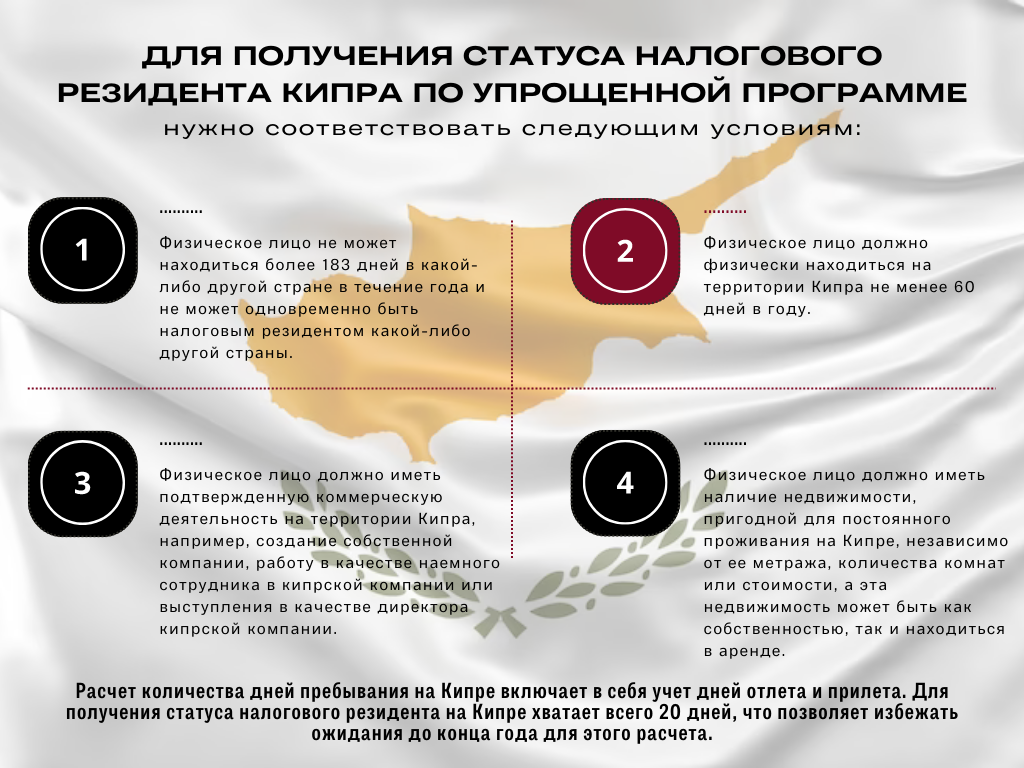

Для того, чтобы получить статус налогового резидента Кипра по упрощённой программе, необходимо соответствовать ряду условий.

-

Во-первых, физическое лицо не имеет право проводить более, чем 183 дня, в любой другой стране в течение года, и не должно вместе с этим являться налоговым резидентом какой-либо другой страны.

-

Во-вторых, необходимо физически проводить на территории Кипра не менее 60 дней в году.

-

В-третьих, физическое лицо должно быть готово продемонстрировать, что вело какую-то коммерческую деятельность на территории Кипра в течение года: например, учредило компанию, либо работало наёмным сотрудником в кипрской компании, либо являлось директором кипрской компании.

-

В-четвёртых, необходимо продемонстрировать наличие недвижимости, пригодной для постоянного проживания на Кипре, причём она может быть как в собственности, так и арендоваться. При этом, требований к недвижимости (метражу, количеству комнат, стоимости) нет.

Интересные подходы установлены для подсчёта количества дней пребывания на территории Кипра. К примеру, день отлёта является днём, проведённым за пределами Кипра, а день прилёта является днём, который проведён на территории Кипра. Прибытие на Кипр и отправление с Кипра в один и тот же день признается днем, проведенным на территории Кипра. Отправление с Кипра и прибытие на Кипр в один и тот же день признается днем, проведенным за пределами Кипра.

Для подтверждения статуса налогового резидента Кипра физическое лицо может получить сертификат налогового резидента от налоговой службы Кипра. Причём это сертификат можно получить довольно быстро - уже буквально через 20 дней с момента подачи документов на получение вида на жительство на Кипре.

Иными словами, ждать истечения года, в отличие от других стран (для того, чтобы посчитать общее количество проведенных дней в стране за прошедший год), - не нужно, что очень ценно и удобно. Достаточно продемонстрировать намерение участия в этой программе, подать документы на вид на жительство, решить вопрос с недвижимостью (приобрести или заключить договор аренды), открыть счет в банке на Кипре, а также получить хотя бы одну зарплату или дивиденды от кипрской компании (с целью демонстрации ведения хозяйственной деятельности).

Интересно: Релокейт бизнеса с работниками за границу во время войны

Налог с каких доходов нужно будет платить при бизнес иммиграции на Кипр?

В случае, если физическое лицо становится налоговым резидентом Кипра, то у него возникает обязательство платить налоги с доходов, которые он будет получать на территории Кипра; при этом, будет применяться прогрессивная ставка до 35%, зависимо от размера дохода.

Вместе с тем, определённые виды дохода, полученные за границей, подлежат льготному налогообложению. В частности, полностью подлежат освобождению от налогообложения такие виды доходов как:

-

процентный доход;

-

дивиденды от иностранных компаний;

-

доходы от предоставления услуг за территорией Кипра (например, доходы от деятельности физлица предпринимателя в Украине);

-

инвестиционная прибыль (то есть, доходы от продажи ценных бумаг) и прочее.

Для сравнения: в Украине с дивидендов от нерезидента физическому лицу необходимо платить 9% подоходного налога плюс 1,5% военный сбор. Что касается инвестиционной прибыли от продажи акций иностранных эмитентов, то в Украине возникает обязательство заплатить 18% подоходного налога и 1,5% военного сбора.

Данными льготами и в общем программой можно пользоваться в течение 17 лет. После этого будет считаться, что физическое лицо приобрело домициль на Кипре, в связи с чем возникнет обязательство по оплате специального взноса на нужды обороны, который достаточно высокий. К примеру, в отношении дивидендов этот взнос составляет 17%. В отношении процентов 30%. Как видим, в случае возникновения необходимости уплаты данного взноса продолжать быть налоговым резидентом Кипра может стать очень дорого.

Таким образом, если человек готов вести, условно говоря, «кочевой образ» жизни (так, чтобы не в одной стране мира не проводить более 183 дней за год), проводить на Кипре тёплые летние месяцы (не менее 60 дней), учредить компанию на Кипре или устроиться (пусть даже номинально) на работу в кипрскую компанию наёмным сотрудникам, открыть счет на Кипре, арендовать или приобрести недвижимость на Кипре, - то он может запросто участвовать в программе кипрского налогового резидентства, что даст множество налоговых преимуществ.

Если не участвовать в этой “льготной” программе, а идти общим путем, то налоговое резидентство на Кипре наступит для физического лица уже через 183 дня. Это будет значить, что такое физ. лицо должно будет платить налоги на Кипре со всего дохода, полученного с источников со всего мира. В том числе, станет вопрос о налогообложения зарплаты, получаемой с Украины, доходов от деятельности ФЛП и пр.

Что касается зарплаты, то ее надо будет однозначно заявлять, и дальше будет возможен зачет налогов, уплаченных в Украине. Для примера, если в Украине с зарплаты физ. лицо оплатило 18% (+1,5%, которые не зачитываются), то на Кипре ставка налога (который надо будет доплатить), будет зависеть от размера дохода:

-

Если доход не превышает 19 500 евро, тогда он не облагается подоходным налогом.

-

Если от 19 500 евро до 28 000 евро, то ставка будет 20%.

-

Если от 28 000 евро до 36 300 евро, то ставка будет 25%.

-

Если от 36 300 евро до 60 000 евро, то ставка будет 30%.

-

Свыше 60 000 евро - 35%.

Если в Украине физ. лицо заработало 25 000 евро в год, и оплатило 18%, то на Кипре надо будет доплатить 2% (разница между 18% и 20%).

Налоги с доходов от деятельности ФЛП обычно не подлежат зачету. Поэтому налог, уплаченный в Украине (сейчас льготная ставка 2%), на Кипре скорее всего учитываться не будет, и мы будем иметь дело с двойным налогообложением (на Кипре будет применена ставка по прогрессивной шкале, указанной выше, в дополнение к укр. налогу).

Открыть счет на Кипре

Открытие банковского счета на Кипре может быть достаточно простым, если вы придерживаетесь требований, установленных банком, в котором вы планируете открыть счет. Наши специалисты предлагают помощь нерезидентам с открытием счета на Кипре. Это может пригодиться как для работы или покупки недвижимости, так и для других целей. С нами вы можете легко открыть банковский счет на Кипре, а также получите возможность налоговой оптимизации своего бизнеса в Украине и на Кипре.

Если вы хотите открыть банковский счет на Кипре и дальше вести свою предпринимательскую деятельность и бизнес в Украине или на Кипре именно вам - обращайтесь к нашим специалистам за персональной консультацией.

Стоимость услуг по налоговому консультированию можно узнать тут.

Стоимость юридической консультации можно узнать тут.

Здесь вы найдете больше информации о ведении бизнеса в Украине.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: