Податкове резидентство на Кіпрі: чи потрібно платити податки, якщо ваш бізнес перебуває в Україні, а ви – на Кіпрі?

Вартість послуг:

Відгуки наших Клієнтів

Раніше ми вже говорили про те, що відбувається, якщо український ФОП, будучи біженцем, мешкає в Польщі. Сьогодні ми розглянемо варіант такої самої ситуації, але якщо ви перебуваєте чи плануєте перебувати тривалий час на Кіпрі, продовжуючи при цьому свою діяльність в Україні. Наприклад, як відкрити рахунок на Кіпрі нерезиденту?

Кіпр цікавий тим, що крім стандартних підходів щодо визначення податкового резидентства (зокрема, тесту на 183 дні на рік), з 2017 року там діє програма, що дозволяє набути статусу податкового резидента у пільговому порядку, перебуваючи лише 60 днів на рік на території Кіпру. При цьому податкові резиденти Кіпру користуються низкою податкових переваг, про які йтиметься нижче.

Це питання ми розглядаємо з позиції вашого можливого персонального релокейту. Наша компанія надає такі послуги та забезпечує український рівень сервісу в Європі та в Азії. Це означає, що ми:

- допоможемо закрити податкові питання в Україні: подвійне оподаткування, закриття ФОП тощо;

- допоможемо з організацією персонального релокейту;

- допоможемо з відкриттям рахунок за кордоном для персональних потреб;

- допоможемо з питаннями легалізації перебування у вибраній вами країні.

Цікаво: Чи можуть українські ФОП відкривати банківські рахунки за кордоном?

Плюси бізнес імміграції на Кіпр

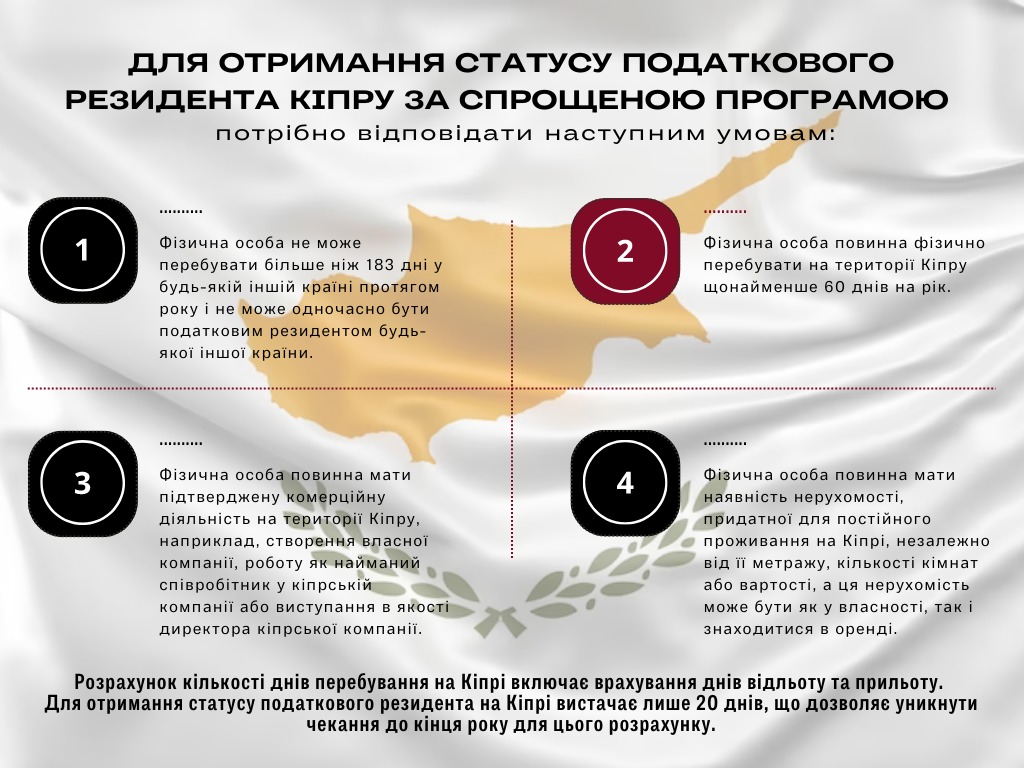

Щоб отримати статус податкового резидента Кіпру за спрощеною програмою, необхідно відповідати ряду умов.

-

По-перше, фізична особа не має права проводити більш ніж 183 дні, в будь-якій іншій країні протягом року, і не повинна разом із цим бути податковим резидентом будь-якої іншої країни.

-

По-друге, необхідно фізично проводити на території Кіпру щонайменше 60 днів на рік.

-

По-третє, фізична особа має бути готовою продемонструвати, що вела якусь комерційну діяльність на території Кіпру протягом року: наприклад, заснувала компанію, або працювала найманим співробітником у кіпрській компанії, або була директором кіпрської компанії.

-

По-четверте, необхідно продемонструвати наявність нерухомості, придатної для постійного проживання на Кіпрі, причому вона може бути як у власності, так і орендуватися. При цьому вимог до нерухомості (метражу, кількості кімнат, вартості) немає.

Цікаві підходи встановлені для підрахунку кількості днів перебування на території Кіпру. Наприклад, день відльоту є днем, проведеним за межами Кіпру, а день прильоту є днем, проведеним на території Кіпру. Прибуття на Кіпр і відправлення з Кіпру в той самий день визнається днем, проведеним на території Кіпру. Відправлення з Кіпру та прибуття на Кіпр в той самий день визнається днем, проведеним за межами Кіпру.

Для підтвердження статусу податкового резидента Кіпру фізична особа може отримати сертифікат податкового резидента від податкової служби Кіпру. Причому цей сертифікат можна отримати досить швидко - вже буквально через 20 днів з моменту подання документів на отримання посвідки на Кіпр.

Іншими словами, чекати на закінчення року, на відміну від інших країн (для того, щоб порахувати загальну кількість проведених днів у країні за минулий рік), - не потрібно, що дуже цінно та зручно. Достатньо продемонструвати намір участі в цій програмі, подати документи на дозвіл на проживання, вирішити питання з нерухомістю (придбати або укласти договір оренди), відкрити рахунок у банку на Кіпрі, а також отримати хоча б одну зарплату або дивіденди від кіпрської компанії (з метою демонстрації ведення господарської діяльності).

Цікаво: Релокейт бізнесу із працівниками за кордон під час війни

Податок із яких доходів потрібно буде сплачувати при бізнес імміграції на Кіпр?

У разі, якщо фізична особа стає податковим резидентом Кіпру, то у неї виникає зобов'язання сплачувати податки з доходів, які вона отримуватиме на території Кіпру; при цьому застосовуватиметься прогресивна ставка до 35%, залежно від розміру доходу.

Водночас певні види доходу, отримані за кордоном, підлягають пільговому оподаткуванню. Зокрема, повністю підлягають звільненню від оподаткування такі види доходів як:

-

відсотковий дохід;

-

дивіденди від іноземних компаній;

-

доходи від надання послуг за територією Кіпру (наприклад, доходи від діяльності фізособи підприємця в Україні);

-

інвестиційний прибуток (тобто доходи від продажу цінних паперів) та інше.

Для порівняння: в Україні із дивідендів від нерезидента фізичній особі необхідно сплачувати 9% прибуткового податку плюс 1,5% військовий збір. Щодо інвестиційного прибутку від продажу акцій іноземних емітентів, то в Україні виникає зобов'язання заплатити 18% прибуткового податку та 1,5% військового збору.

Цими пільгами і взагалі програмою можна скористатися протягом 17 років. Після цього вважатиметься, що фізична особа придбала доміциль на Кіпрі, у зв'язку з чим виникне зобов'язання щодо оплати спеціального внеску на потреби оборони, який є досить високим. Наприклад, щодо дивідендів цей внесок становить 17%. Щодо відсотків 30%. Як бачимо, у разі необхідності сплати цього внеску продовжувати бути податковим резидентом Кіпру може стати дуже дорого.

Таким чином, якщо людина готова вести, умовно кажучи, «кочовий спосіб» життя (так, щоб не в одній країні світу не проводити понад 183 дні на рік), проводити на Кіпрі теплі літні місяці (не менше 60 днів), заснувати компанію на Кіпрі або влаштуватися (нехай навіть номінально) на роботу в кіпрську компанію найманим співробітникам, відкрити рахунок на Кіпрі, орендувати або придбати нерухомість на Кіпрі, - вона може запросто брати участь у програмі кіпрського податкового резидентства, що дасть безліч податкових переваг.

Якщо не брати участь у цій “пільговій” програмі, а йти загальним шляхом, то податкове резидентство на Кіпрі настане для фізичної особи вже за 183 дні. Це означатиме, що така фізична особа має сплачувати податки на Кіпрі з усього доходу, отриманого з джерел з усього світу. У тому числі виникне питання про оподаткування зарплати, яка отримується з України, доходів від діяльності ФОП та ін.

Щодо зарплати, то її треба однозначно заявляти, і далі буде можливе зарахування податків, сплачених в Україні. Наприклад, якщо в Україні із зарплати фізична особа сплатила 18% (+1,5%, які не зачитуються), то на Кіпрі ставка податку (який треба буде доплатити), залежатиме від розміру доходу:

-

Якщо дохід не перевищує 19500 євро, тоді він не оподатковується податком.

-

Якщо від 19500 євро до 28000 євро, то ставка буде 20%.

-

Якщо від 28000 євро до 36300 євро, то ставка буде 25%.

-

Якщо від 36300 євро до 60000 євро, то ставка буде 30%.

-

Понад 60 000 євро – 35%.

Якщо в Україні фізична особа заробила 25 000 євро на рік, і сплатила 18%, то на Кіпрі треба буде доплатити 2% (різниця між 18% та 20%).

Податки з доходів діяльності ФОП зазвичай підлягають зарахуванню. Тому податок, сплачений в Україні (зараз пільгова ставка 2%), на Кіпрі швидше за все не враховуватиметься, і ми матимемо справу з подвійним оподаткуванням (на Кіпрі буде застосовано ставку за прогресивною шкалою, зазначеною вище, на додаток до українського податку).

Відкрити рахунок на Кіпрі

Відкриття банківського рахунку на Кіпрі може бути досить простим, якщо ви дотримуєтеся вимог, що встановлені банком, в якому ви плануєте відкрити рахунок. Наші фахівці пропонують допомогу нерезидентам з відкриттям рахунку на Кіпрі. Це може знадобитись як для роботи чи купівлі нерухомості, так і для інших цілей. З нами ви зможете легко відкрити банківський рахунок на Кіпрі, а також отримаєте можливість податкової оптимізації свого бізнесу в Україні та на Кіпрі.

Якщо ви хочете відкрити банківський рахунок на Кіпрі, і далі вести свою підприємницьку діяльність та бізнес в Україні чи на Кіпрі саме вам – звертайтесь до наших спеціалістів за персональною консультацією.

Вартість послуг з податкового консультування можна дізнатися тут.

Вартість юридичної консультації можна дізнатись тут.

Тут ви знайдете більше інформації щодо ведення бізнесу в Україні.

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: