Налоговое резидентство в Испании: что следует знать перед переездом

Стоимость услуг:

Отзывы наших клиентов

Испания – страна, в которую отправляются многие украинцы и иностранные граждане в поисках новых возможностей. Однако, прежде чем принять решение о переезде, выбрав Испанию своим местожительством, важно разобраться в налоговых аспектах, касающихся вашего статуса и финансовых обязательств. Для физических лиц-украинцев, рассматривающих Испанию как потенциальное место жительства, наша статья станет полезным источником информации об их налоговых обязательствах и льготах. В ней мы рассмотрим следующие важные аспекты:

-

Чего ждать, когда вы становитесь налоговым резидентом Испании?

-

Какие налоговые правила и обязанности для тех, кто проживает в Испании, но не имеет статуса резидента?

-

Какие могут возникнуть вопросы у мигрантов из Украины относительно уплаты налогов в Украине и в Испании.

Наша статья предоставляет не только информационную базу, которая позволит вам сориентироваться и сделать обдуманный выбор, но и поможет понять, почему юридическое сопровождение в этом вопросе действительно важно. Доверьтесь нашим профессионалам, чтобы обеспечить себе уверенность в решении налоговых вопросов.

Интересно: Релокейт украинского ФЛП за границу: что делать с налогами?

С какого момента и почему вы становитесь налоговым резидентом Испании

Для многих украинцев, покинувших родную страну из-за войны по другим причинам, вопрос налогового резидентства в Испании становится насущным. Но риск двойного налогообложения может стать не только неприятным сюрпризом, но и действительно неожиданной проблемой для временно пребывающих в одной стране, а работающих или имеющих доходы в другой. Важно понимать, что налоговое резидентство Испании определяется законодательством страны на основе места жительства: постоянного местожительства физического лица или места регистрации для юридических лиц.

Это означает, что определение того, в какой стране вы платите налоги, может оказать значительное влияние на ваш финансовый статус. Но не следует путать налоговое резидентство с миграционным статусом. Даже если у вас есть документы на проживание в Испании, это не означает автоматически, что вы становитесь налоговым резидентом. Ваша страна налогового резидентства – это та, где вы проживаете постоянно и платите налоги по всем видам доходов.

При определении налогового резидентства в Испании для иностранных граждан возникает ряд нюансов, особенно в случаях, когда законодательство двух стран может признать лицо налоговым резидентом одновременно. В таких ситуациях действенно использование критериев, определенных в договорах об избежании двойного налогообложения между этими странами. Анализируя ситуации наших граждан, наши юристы могут заверить вас, что пребывание более 183 дней в Испании еще не является поводом автоматически стать налоговым резидентом Испании.

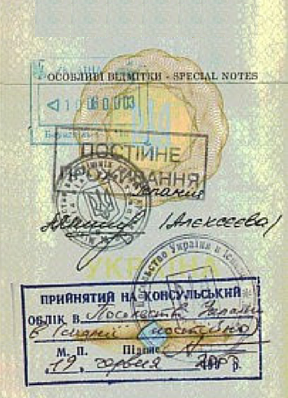

Разрешить такие ситуации поможет правильно оформленная и легализованная справка о принадлежности к налоговым резидентам Украины. Подробно разбирая кейс каждого резидента, во время работы с клиентами, наши юристы помогают также правильно собрать доказательства о наличии центра жизненных и экономических интересов в Украине, а именно: наличие жилья, недвижимости, уплата налогов, осуществление предпринимательской деятельности именно на территории Украины и т.п. Поэтому наши клиенты могут подать нулевые декларации и доказать свой статус.

Согласно национальному законодательству Украины и большинству стран Европы первым тестом для определения налогового резидентства является наличие места жительства. Это может быть как собственное место жительства, так и длительная аренда жилья. В случае, если лицо имеет место жительства в обеих странах, решающим критерием для определения статуса является центр жизненных и экономических интересов.

Важно отметить, что самостоятельное определение себя налоговым резидентом не означает права самостоятельно выбирать, где платить налоги. Если коротко, то согласно налоговому законодательству Испании, физическое лицо считается налоговым резидентом страны, если оно соответствует одному из следующих условий:

-

Проживание в стране более 183 дней в течение календарного года: важно заметить, что эти дни могут быть непоследовательными, поэтому необходимо внимательно отслеживать количество дней пребывания в Испании.

-

Наличие бизнеса или места работы в Испании: наличие зарегистрированной компании или непосредственно осуществление деятельности, от которой получается прибыль на территории Испании.

-

Зависимость членов семьи от Испании: если муж (жена) или дети лица постоянно проживают в Испании и финансово зависимы от нее, это также может быть основанием для получения статуса налогового резидента Испании.

Необходимо учитывать все эти аспекты при решении налоговых вопросов и обращаться к профессионалам за помощью в этом процессе. Наши юристы могут предоставить необходимую помощь в сборе документов и анализе каждого конкретного случая, чтобы обеспечить правильность определения налогового резидентства в Испании. С учетом наличия документов, подтверждающих ваши связи с Украиной и Испанией, мы поможем вам с уверенностью сделать переход в свой новый налоговый статус.

Возникновение налоговых обязательств для лиц, проживающих в Испании

Личные налоговые обязанности возникают у лиц, проживающих в Испании, то есть налоговых резидентов Испании, которые обязаны платить налоги со всего мирового дохода, независимо от его источника. Такие физические лица должны информировать налоговые органы о следующих активах и правах за пределами Испании:

-

Денежные средства на любых банковских счетах, принадлежащих физическому лицу как собственнику, уполномоченному лицу или бенефициару.

-

Акции и ценные бумаги.

-

Недвижимость или право на нее.

-

Полисы страхования на жизнь.

-

Основные налоги для резидентов Испании включают в себя:

Налог на доходы физических лиц, рассчитываемый по прогрессивной шкале с разными ставками от 19% до 47% в зависимости от уровня дохода.

-

Налог на прирост капитала, также учитывающий разные ставки в зависимости от уровня дохода.

-

Социальные взносы, обязательные для сотрудников и работодателей.

-

Налог на богатство зависит от расположения и составляет от 0,2% до 3,5%.

-

Налог на дарение и наследство, регулируемый разными ставками в зависимости от условий подарка или наследства.

-

Различные платежи и сборы при покупке недвижимости в Испании.

В дополнение к настоящим основным налогам существуют другие сборы и обязанности, которые могут быть применены в зависимости от конкретных обстоятельств, такие как налог на автотранспортные средства или налог на строительство и другие виды деятельности.

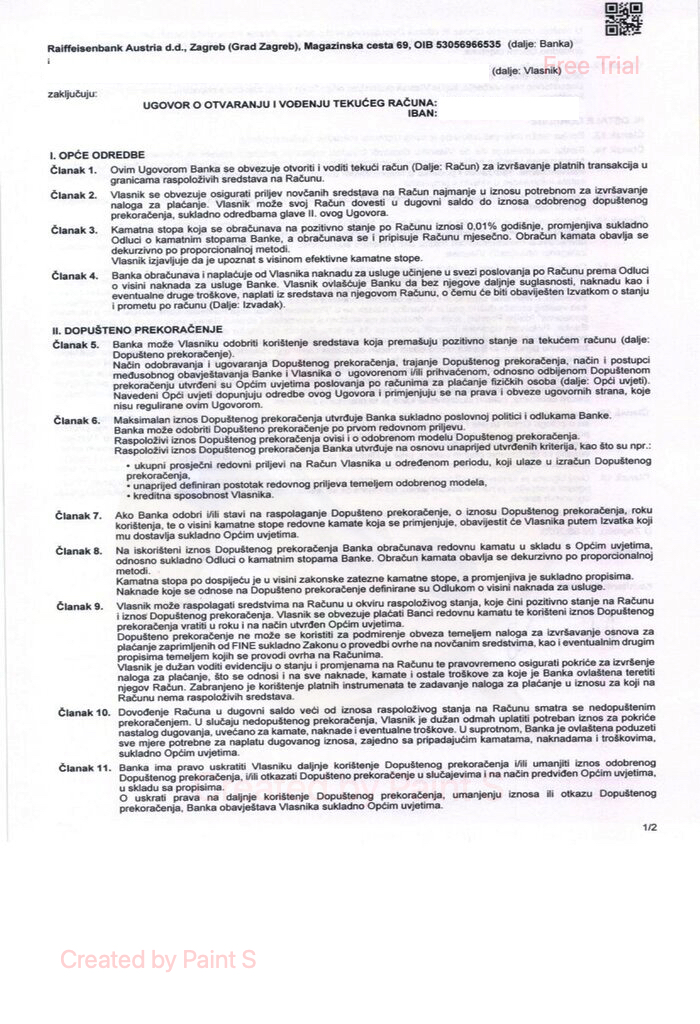

Интересно: Открыть личный счет для гражданина Украины за границей

Налоговые обязательства для нерезидентов в Испании: как уменьшить риски и избежать штрафов

Если у вас нет статуса налогового резидента, но у вас есть доходы или имущество в Испании, как избежать штрафов? Для нерезидентов установлены специальные сроки подачи заявок, и, как правило, они обязаны подавать декларацию о доходах и уплачивать налоги ежеквартально (в зависимости от региона). Вот некоторые из основных ставок налогов для нерезидентов в Испании:

-

Налог на доходы (non-residents' income tax – NRIT) взимается по фиксированной ставке – 24%.

-

Для резидентов других стран-членов ЕС или стран Европейской экономической зоны (ЕЭС), с которыми существует эффективный обмен налоговой информацией, ставка составляет 19%.

-

Владельцы испанской недвижимости стоимостью свыше 700 000 евро обязаны платить налог на богатство по прогрессивной шкале от 0,2% до 3,5%.

-

Ежегодный налог на недвижимость взимается как от резидентов, так и от нерезидентов Испании, и составляет от 0,3 до 1,1% от кадастровой стоимости недвижимости.

-

Ставки налога на дивиденды составляют 19%, а на роялти – 24%.

Нерезиденты также обязаны платить испанский налог на прирост капитала на прибыль, полученную от продажи любой испанской недвижимости. Эти правила следует учитывать при управлении собственностью или совершении сделок с недвижимостью в Испании, чтобы избежать штрафов и неприятных налоговых ситуаций.

Таким образом, получение исчерпывающей и актуальной информации о налоговых правилах и обязанностях для нерезидентов в Испании поможет снизить риск получения штрафов и неприятных налоговых сюрпризов. В соответствии с нашим опытом и профессиональностью, нашим клиентам мы всегда предоставляем всю необходимую информацию, позволяющую им эффективно управлять своими финансами и оптимизировать свои налоговые обязательства. Наши юристы помогают клиентам понять и то, какие именно их действия могут привлечь к ним внимание испанской налоговой. К примеру, критериями рисковости могут стать:

-

Открытие счета в испанском банке.

-

Покупка недвижимости.

-

Пополнение счета в банке более чем на 3 000 евро.

-

Покупка товаров в магазине на сумму 300 и более. Есть разово и другое.

С нами вы будете понимать ваши налоговые обязательства и права в Испании, включая правила налогообложения нерезидентов, налоговые ставки и сроки подачи деклараций. Мы предоставляем персонализированные рекомендации по оптимизации налоговой нагрузки и предотвращению возможных налоговых рисков.

Можно ли избежать уплаты налогов для иностранцев в Испании и нужно ли продолжать уплачивать их в Украине?

Налоговые правила для иностранцев, имеющих доходы или имущество в Испании, могут быть сложными и запутанными. Одним из основных вопросов, часто возникающих у наших клиентов: существуют ли возможности избежания уплаты налогов в Испании и как это влияет на их налоговые обязательства в Украине? Как правило, местные юристы рекомендуют показывать налоговой максимально все доходы и имущество, уплачивать максимально все возникающие в Испании и за рубежом налоговые обязательства и не заморачиваются вопросами оптимизации и минимизации платежей.

Однако наша юридическая компания считает, что решение этого вопроса для наших клиентов очень важно, и мы готовы предоставить им исчерпывающие разъяснения. Мы специализируемся на предоставлении консультаций по налоговому праву для украинцев, имеющих интересы в Испании и других странах. Наши эксперты всегда заинтересованы помочь нашим клиентам своевременно принять все необходимые меры для минимизации налоговых рисков там, где это реально сделать. Мы также анализируем налоговые обязательства, которые возникают и в Украине, поскольку правильная структуризация операций и соответствие налоговым требованиям в обеих странах важны.

Налоги с нами – это не просто теория, а практическая оптимизация, дающая выгодные для вас результаты. Мы понимаем, что каждый клиент желает быть уверен в законности и безопасности своих действий. Поэтому все наши решения по эффективной оптимизации налогов абсолютно законны, а клиент лишается рисков. Более того, наш подход ориентирован не только на результаты «здесь и сейчас», но и на дальнейшую защищенность клиента – мы просчитываем ситуацию не только на сегодняшний день, но и заботимся о том, чтобы вы были защищены и в будущем.

Обращайтесь к нам, и мы поможем найти оптимальные и безопасные решения для ваших налоговых вопросов в Испании и Украине, которые учитывают ваши потребности и интересы. Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму:

Мы готовы Вам помочь!

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: