Случаи освобождения КИК от налогообложения в Украине

Стоимость услуг:

Отзывы наших клиентов

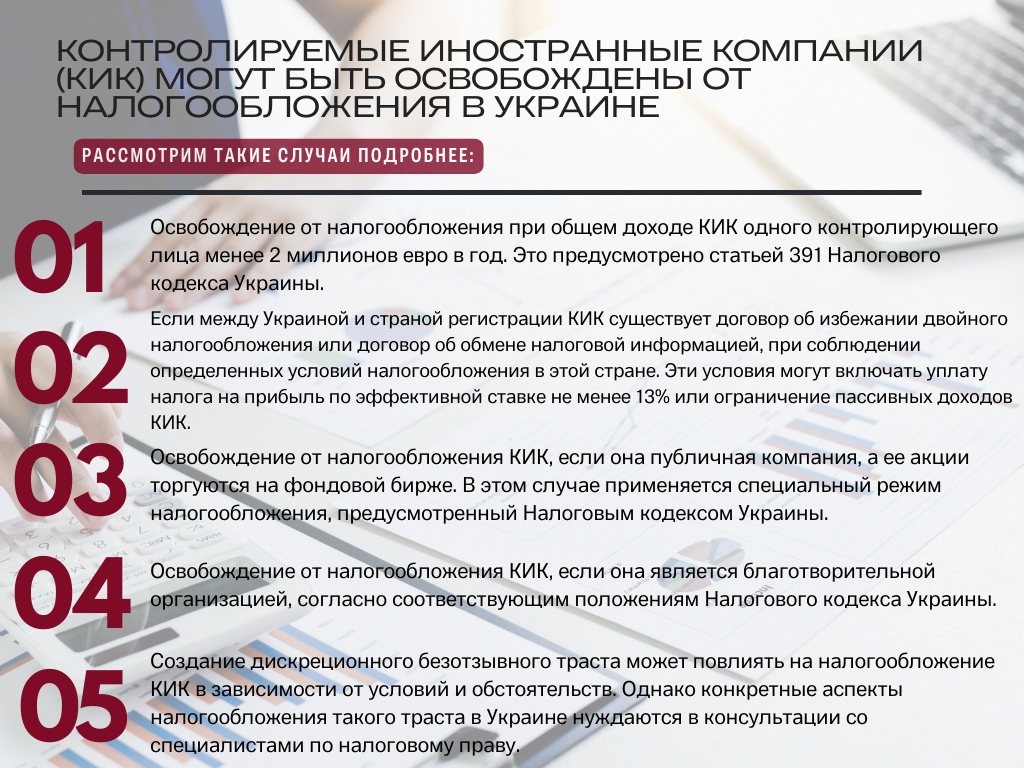

Мы уже в общем говорили о случаях, когда прибыль КИК может быть освобождена от налогообложения в Украине. В этой статье мы остановимся на каждом случае более подробно и расскажем, какие могут быть нюансы.

Итак, первый случай освобождения КИК – это если общий совокупный доход всех КИК одного контролирующего лица не превышает эквивалент 2 миллионов евро в год.

Важно! Во внимание принимается доход всех иностранных компаний, которые принадлежат одному лицу. Если физическое лицо не является единоличным собственником нескольких иностранных компаний (т.е. когда в компании несколько участников), то суммируется доход, принадлежащий его доли в каждом иностранном лице.

Второй случай: если между Украиной и иностранной юрисдикцией (где зарегистрирована КИК) имеется договор об избежании двойного налогообложения, или договор об обмене налоговой информацией (с большинством стран такие договора есть), и при этом соблюдается хотя бы одно из условий:

- КИК платит налог на прибыль в стране регистрации по эффективной ставке, которая не менее 13%;

- доля пассивных доходов КИК составляет не более 50% всех доходов КИК.

Закон не содержит понятия, что следует понимать под “эффективной ставкой” налога на прибыль и, как результат, непонятно, будут ли компании из таких стран, как Мальта, Эстония, Грузия, Латвия, Польша (где налог на прибыль не платится до момента ее распределения акционеру) подлежать налогообложению.

На данный момент непонятно, будет ли налоговая смотреть на стандартную ставку налога на прибыль на Мальте, которая составляет 35% (явно больше проходного порога в 13%), либо же будет ориентироваться на реально уплачиваемый налог, который может быть 5% (для торговых компаний) или 0% (для холдинговых компаний).

Точно также непонятно, будет ли налоговая смотреть на эстонскую ставку налога 20%, либо будет исходить из 0%, зафиксированного в финансовой отчетности.

По нашему мнению, не стоит рассчитывать на то, что во внимание будет приниматься стандартная ставка налога на прибыль. С большой долей вероятности, налоговая служба будет анализировать данные финансовой отчетности иностранной компании (по опыту соседних стран, например, той же России), и если будет установлено, что по факту компания не платила в отчетном году налог вовсе, то рассчитывать на освобождение от налогообложения ввиду применения ставки выше 13% вряд ли получится.

Что касается определения типа доходов (активные или пассивные), чтобы можно было рассчитывать на освобождение от налогообложения по второму критерию, то сперва надо проанализировать саму суть доходов.

Рассмотрим на примере инвестиционной прибыли от торговли акциями.

В законодательстве разных стран данный тип дохода классифицируется по-разному. Например, на Кипре данный тип дохода является “активным”. Следовательно, если кипрская компания только торгует акциями (и инвестиционная прибыль составляет 100% ее дохода), то в такой ситуации компания будет считаться активной, несмотря на то, что в классические торговые процессы она не вовлечена.

Если же компания имеет исключительно или преимущественно пассивные доходы (сдает недвижимость в аренду, получает дивиденды, проценты, роялти и пр.), но при этом если она имеет реальное экономическое присутствие в стране своей регистрации, - то такая компания будет считаться “активной” для целей нашего законодательства.

Каждый случай необходимо рассматривать индивидуально. К примеру, если “пассивную компанию” начинить достаточным сабстенсом (реальным присутствием), то она сможет стать вполне себе “активной” для наших налоговых служб, и это уже будет основанием для освобождения от налогообложения.

Интересно: Как вывести деньги за границу во время войны в Украине?

Другие случаи освобождения КИК от уплаты налогов в Украине

Помимо рассмотренных выше случаев, прибыль КИК также освобождается от налогообложения если:

- КИК является публичной компанией и ее акции обращаются на фондовой бирже;

- КИК является благотворительной организацией.

Еще одним случаем «исключения из правил» является создание дискреционного безотзывного траста. Само по себе учреждение такого траста (или фонда) не освобождает учредителя от статуса контролирующего лица, и не освобождает его от обязательства заявить о создании траста (фонда).

Однако на уведомлении налоговой службы о создании траста, все по сути и заканчивается, т.к. до момента получения дохода бенефициарами (имена которых заранее неизвестны), взыскать налоги по сути не с кого.

С точки зрения сохранения контроля, трасты делятся на два типа:

- отзывный;

- безотзывный.

Отличие между ними простое. Если траст отзывный, то его учредитель может управлять активами траста, может в любой момент вернуть себе переданные активы и дать указание о ликвидации траста.

Если же траст безотзывный, то изъять из него активы учредитель не сможет и не может решать дальнейшую «судьбу» траста (ликвидировать его, распределять активы и пр.).

С точки зрения определения лиц бенефициаров, трасты делятся на:

- фиксированные;

- дискреционные.

В фиксированном трасте распределение доходов и активов осуществляется на основании четких инструкций учредителя, а бенефициары перечислены поименно с самого начала.

В дискреционных трастах бенефициары определены как “некий класс”, без указания имен (например, "дети моей первой супруги, рожденные от меня"). Доверительный собственник (трасти) дискреционного траста имеет право выделять из этого класса конкретных лиц и распределять между ними доходы и активы на свое усмотрение. Таким образом, бенефициары дискреционного траста заранее не предопределены, и точно неизвестны никому.

Наш налоговый кодекс также подсказывает, каким условиям должен отвечать «дискреционный безотзывный траст», чтобы быть вне рамок украинского налогообложения.

Например, учредитель такого траста:

- не имеет право давать указания о распределении прибыли в его пользу;

- не имеет право на возврат ему имущества, переданного ранее в состав активов траста (в этом и заключается принцип безотзывности);

- не имеет право прекращать траст (т.е. ликвидировать его, расторгать трастовый договор).

По сути, учредитель не имеет право осуществлять фактический контроль любыми способами над трастом.

Что касается бенефициара траста, то им признается лицо, которое:

- имеет право требовать начисления и выплаты дохода;

- имеет право распоряжаться имуществом траста;

- имеет право получить часть доходов траста в случае его ликвидации и пр.

Бенефициары фиксированного траста действительно рискуют быть признанными контролирующими лицами КИК, и могут быть принуждены к уплате налогов, если их имена известны заранее.

Однако если указать бенефициаров общими классами, или как-то обтекаемо (дискреционный траст) – такой риск нивелируется, поскольку заранее их имена неизвестны, а станут определены в будущем по решению доверительного собственника.

Выходит, в момент создания траста, о данном факте необходимо уведомить налоговую (обязательство возлагается на учредителя). Но поскольку учредитель в этот же момент теряет контроль над трастом (по сути, «выходит» из него), у него не возникает обязательство платить налоги с нераспределенной прибыли траста в Украине.

Данное обязательство (декларировать и платить налоги) не возникает также и у бенефициаров – до того момента, пока их имена никому неизвестны, и пока не будет иметь место распределение дохода.

Каждая ситуация с КИК - уникальна. Но любая имеет простое решение, которое мы поможем вам найти.

Стоимость и условия получения консультации можно узнать тут.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: