Упрощенная система налогообложения ООО: как разобраться?

Стоимость услуг:

Отзывы наших клиентов

... работа в совместных проектах дала возможность убедиться в вашем высоком профессиональном уровне

Для облегчения ведения бухгалтерского учета и налогообложения малых и средних предприятий, Указом президента в 1999 году введено понятие упрощенная система налогообложения. После этого были дополнения, уточнения и изменения, и на данный момент, упрощенная система делится на 4 группы уплаты единого налога.

Сегодня мы поговорим о том, как работает упрощенная система налогообложения для юридических лиц, какие преимущества она дает и кому стоит задуматься о выборе именно такой системы.

Читайте также: Финансовая помощь своему бизнесу во время карантина

Как работает упрощенная система и кому она подходит?

1 и 2 группы созданы для физических лиц предпринимателей. Соответственно предприятие не может выбрать данную модель упрощенного налогообложения.

3-я группа упрощенного налогообложения для предприятий любых форм собственности – может быть как с НДС, так и без уплаты данного налога.

4-я группа единого налога создана для сельскохозяйственных предприятий и предпринимателей.

Остановимся более подробно на третьей группе, ведь она наиболее оптимальна для большинства ООО, которые не работают в сфере сельского хозяйства.

Основная цель упрощенной системы налогообложения – облегчить ведение бухгалтерского учета, расчета налогов и ведение отчетности в целом. Расчет налога происходит по кассовому методу – все деньги которые поступили на расчетный счет либо в кассу предприятия.

Чаще всего упрощенную схему налогообложения выбирают предприятия, оказывающие услуги. Предприятиям в сфере торговли это может быть не выгодно – наценка может не позволить, а расходы при едином налоге не учитываются.

Если Вы еще не определились с системой налогообложения или сомневаетесь выбрана ли система, которая подходит именно Вам, обращайтесь за консультацией к нашим специалистам.

Дальше поговорим о рабочих нюансах, про которые стоит подумать, выбирая упрощенную систему.

Читайте также: Новости в сфере бухучета ФЛП в 2020

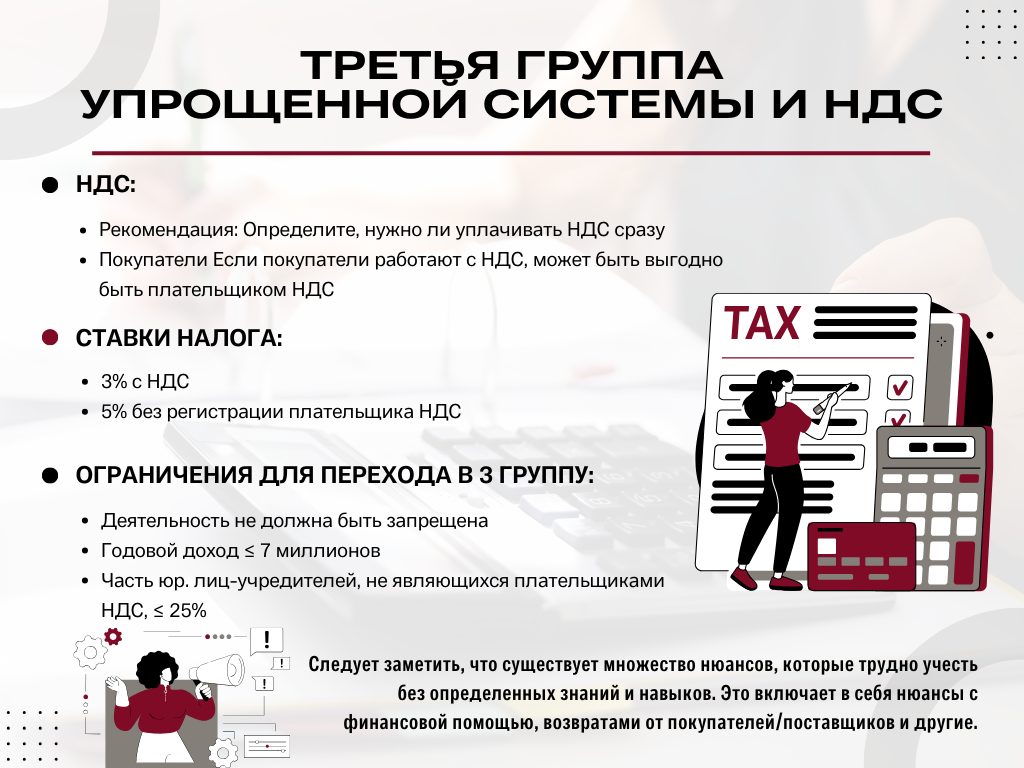

Третья группа упрощенной системы и НДС

Лучше сразу определиться, нужно ли Вам платить НДС - для третьей группы это возможно. Если основные покупатели предприятия работают с НДС, то им не будет интересно работать с поставщиком не плательщиком. Вы можете стать плательщиком или отказаться от НДС и после, в процессе работы. Нужно будет подать соответствующее заявление.

Ставки налога на 3 группе:

- 3% с уплатой НДС;

- 5% без регистрации плательщика НДС.

Пример: Вы выбрали единый налог без уплаты НДС. У предприятия доход менее 1 миллиона в год и основные покупатели, частные лица без НДС. За квартал Вам оплатили 300 000 грн. Для расчета налога достаточно умножить 300 000*5% и получите 15 тысяч налога.

Важно! Стать одновременно и плательщиком единого налога, и НДС часто невозможно. Это связано с тем, что на упрощенную систему можно перейти только со следующего (ближайшего квартала), а на НДС - ежемесячно (с первого числа следующего месяца, если регистрация является добровольной).

Как лучше работать с полной постановкой на учет плательщиков единого налога и НДС, Вам объяснят наши бухгалтеры. А юристы возьмут на себя оформление и подачу документов для получения статуса плательщика единого налога и НДС.

Есть ли какие-то ограничения для перехода на 3 группу?

Ограничений по переходу на 3-ю группу единого налога не много:

- Ваша деятельность не должна относиться к запрещенным видам (согласно п.5 статья 291 НКУ);

- Годовой доход не должен превышать 7 миллионов в год;

- доля юр. лиц-учредителей, которые не являются плательщиками единого налога, не должна превышать 25%.

Важно! При упрощенной системе налогообложения нет возможности операций по бартеру.

Организация бухгалтерского учета на третьей группе

Выделим несколько основных правил бухучета на третьей группе Единого налога:

- При выборе налогообложения 5% от дохода, СПД обязан вести книгу учета доходов и расходов. Книга предварительно регистрируется в налоговой и заполняется ежедневно вручную.

- Если Вы стали на учет как плательщик налога на доходы, то к ведению книги, добавляется еще и налоговый учет – ведение и выписка налоговых накладных.

- Выписка налоговых накладных, ведется уже не кассовым методом, а по первому событию. И в данном случае без помощи специалистов не обойтись.

Читайте также: Новости финмониторинга

Мы затронули только часть вопросов по упрощенной системе для ООО. Важно помнить, что кадровая организация и начисление заработных плат у предприятий на едином налоге не имеет никакого «упрощения» и ведется согласно общих требований. К тому же, существует еще множество нюансов, которые трудно учесть без определенных знаний и навыков. Это и нюанс с финансовой помощью, и с возвратами от покупателей/поставщиков и другие нюансы.

Если Вы хотите, чтобы бухгалтерский учет Вашей деятельности велся вовремя и без ошибок - звоните нам. Мы проконсультируем Вас по всем интересующим вопросам или возьмем ведение бухучета Вашего бизнеса на себя.

Наши клиенты

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму: