Як подати декларацію на прибуток представництва в Україні?

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

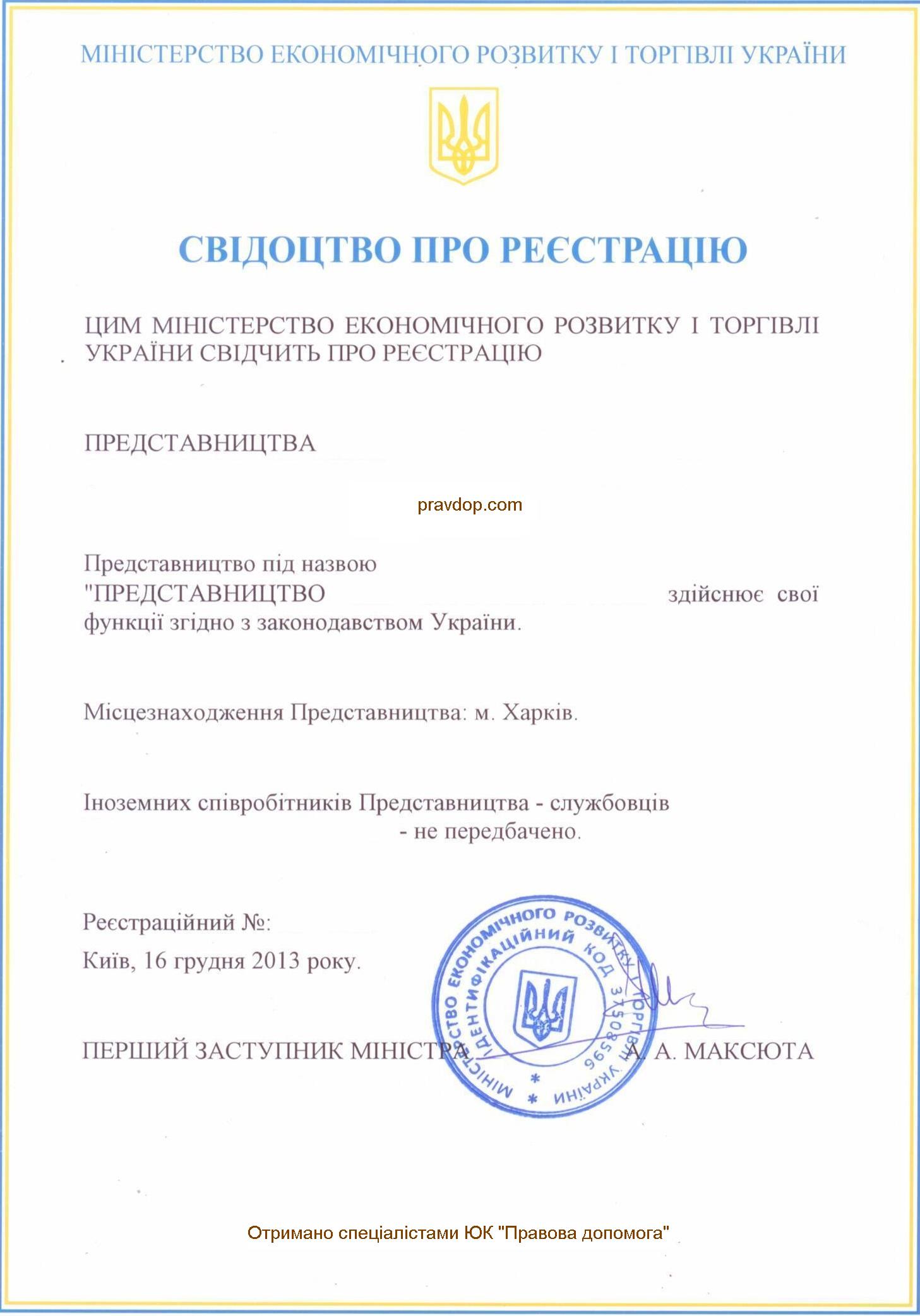

Представництва іноземних компаній досить цікава організаційно-правова форма для ведення бізнесу в Україні, яка хоч і не дуже популярна сьогодні, все-таки має своє місце та використовується в нашій державі. Варто сказати, ще 10-15 років тому іноземний бізнес дуже часто відкривав представництво в Україні для ведення підприємницької діяльності. Річ у тому, що Представництво не є юридичною особою відповідно до нашого законодавства. На цій підставі й вважається, що іноземна компанія здійснює свою діяльність в Україні через представництво.

Така модель має свої переваги, оскільки нерезидент повністю контролює Представництво. Але має й недоліки, адже в такому випадку відсутній статус юридичної особи, що здатно певним чином ускладнити діяльність. Проте, досить багато представництв залишилось в Україні, і вони успішно здійснюють активну діяльність.

Зауважимо, що кількість реєстрації представництв з кожним роком зменшується. Іноземним компаніям на сьогодні краще заснувати Товариство з обмеженою відповідальністю, і далі вести свою діяльність через ТОВ. Однак, якщо ви не розумієте, яку організаційно-правову форму краще підібрати саме у вашому випадку, наші юристи можуть проконсультувати. Ми завжди готові допомогти вибрати відповідну організаційно-правову форму для ефективного ведення вашого бізнесу.

Якщо ви обрали саме представництво – наступним кроком буде організація звітності цієї форми діяльності. Про це детальніше.

Цікаво: На кого краще реєструвати бізнес в Україні: на себе чи на свою іноземну компанію?

Взяття на облік та сплата податків Представництвом

Представництво повинно, так само як і інші юридичні суб'єкти, вести фінансову звітність, сплачувати податки та дотримуватися вимог українського законодавства. При реєстрації в Україні, Представництво повинно бути включене до реєстру платників податку. Однак, декілька років тому, внаслідок змін до Податкового кодексу України, нерезиденти, які здійснюють господарську діяльність через постійні представництва, також зобов'язані були стати платниками податків.

Після внесення змін до Податкового кодексу України, юристи нашої компанії поставили на облік деякі представництва. Для цього ми зібрали пакет документів, подали до відповідної ДПС і отримували довідки 1-ОПН та 34 -ОПП.

Визначення постійного представництва здійснюється відповідно до ПКУ, який містить перелік відповідних ознак. Додатково, Державна податкова служба України надала роз’яснення щодо представництв, які містяться в Інформаційному листі №20.

При цьому, в багатьох представництв виникло питання, чи потрібно ставити на облік нерезидента? Відповідь на нього краще отримати від юристів, або безпосередньо від Податкової. Це можна зробити шляхом подання запиту на індивідуальну податкову консультацію. В будь-якому разі, це питання потребує аналізу та роботи юриста.

У 2021 році у своїй практиці ми мали декілька випадків постановлення на облік нерезидента, який здійснював свою діяльність через представництво в Україні. В нашому випадку компанія дійсно активно працювала і підпадала під ознаки «постійного представництва». Зібравши пакет документів відповідно до Наказу Мінфіну №1588 від 09.12.2012 року, ми подали до податкової заяву 1-ОПН та отримали відповідну довідку.

З аналогічним питанням щодо необхідності постановлення на облік материнської компанії відокремлених підрозділів іноземних неурядових організацій ми мали справу. Та після великої кількості опрацьованих кейсів прийшли до висновку – такі “представництва” не є “постійними” в розумінні податкового кодексу, що і підтвердили податківці в ряді ІПК та в Листі №20.

Цікаво: Яку форму оподаткування обрати для ведення бізнесу: Єдиний податок

Подання звітності до ПС: кейс з нашої практики

В одного з наших клієнтів виникла необхідність подати податкову звітність від представництва та від нерезидента, який перебуває на обліку в податковій. З метою надання консультації клієнту ми залучили нашого аудитора, який надав відповіді щодо складання та подання зазначеного звіту. Також в клієнта виникло питання: хто має подавати звітність саме за нерезидента?

Проаналізувавши документи, ми виявили, що доручення на голову представництва не містить жодних повноважень на подачу звітності чи сплату податків за нерезидента. Ми порекомендували клієнту оновити доручення на голову представництва та внести відповідні повноваження, а також видати окреме доручення на представників інтересів нерезидента в Україні. В результаті в клієнта буде можливість подавати звітність та сплачувати податки.

Відповідальність за ведення діяльності без постановлення на облік нерезидента

Вважається, що нерезидент, з моменту взяття його на облік платником податку на прибуток, самостійно несе відповідальність за обчислення, декларування та сплату податку. Відповідно до ст. 117.4 ПКУ ведення нерезидентом (іноземною юридичною компанією, організацією) діяльності через відокремлений підрозділ, у тому числі постійне представництво, без взяття на податковий облік у порядку, тягне за собою накладення штрафу на нерезидента в розмірі 100 000 гривень.

Тому, з метою уникнення ризиків та штрафних санкцій, наші юристи радять поставити на облік нерезидента-материнську компанію, яка здійснює свою діяльність через представництво, правильно обчислювати й сплачувати податки.

У випадку необхідності реєстрації, внесення змін чи ліквідації Представництв, отримання консультацій щодо ведення їх діяльності, наші юристи, фінансові радники та аудитори з радістю допоможуть вам і вашому бізнесу.

Серед наших послуг:

Супровід діяльності іноземних представництв в Україні

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: