Оподаткування українців у Польщі: консультація щодо податкового резидентства

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

Здійснивши особистий релокейт за кордон, навіть якщо це вимушений крок через війну, виникає чимало питань, які потребують професійного юридичного супроводу. Визначення податкового резидентства, нюанси оподаткування у новій країні проживання можуть стати справжніми випробуваннями для новоприбулих. Навіть звичайна покупка автомобіля за кордоном може призвести до додаткових зобов'язань, про які не всі знають. У таких умовах важливо мати надійного юридичного партнера, який допоможе уникнути підводних каменів і забезпечить правову безпеку.

У нашій статті ми розглянемо кейс Клієнтки нашої компанії, яка стикнулася з цими питаннями після переїзду в Польщу. Проаналізуємо її ситуацію та покажемо, як професійно проведена юридична консультація допомагає не лише знизити ризики та позбавити зайвого стресу, але й посприяти забезпеченню комфорту у новому середовищі. Цей досвід стане важливим прикладом для тих, хто також планує релокейт до Польщі, або вже переїхав та облаштовує своє життя за кордоном, адже знання – це найкращий захист у нових умовах.

Цікаво: Як відкрити рахунок у польському банку українцю: які документи готувати та як обрати банк Польщі

Податкове резидентство в Польщі: як уникнути подвійного оподаткування

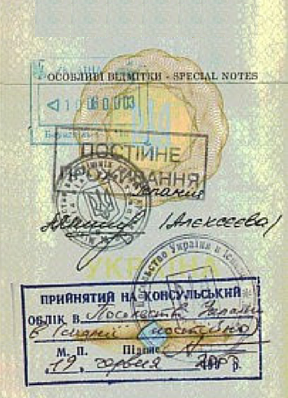

Наша Клієнтка раніше мешкала з сім'єю у Києві та працювала як фізична особа-підприємець, але після початку воєнного стану вимушена була з дітьми переїхати за кордон. Проживши там 2,5 роки, вона звернулась до нас за консультацією щодо особливостей оподаткування в новій країні проживання, оскільки продовжувала працювати в Україні як ФОП, але дистанційно. Насамперед її цікавило, чи стала вона податковим резидентом Польщі після переїзду туди та чи повинна там декларувати свої доходи, отримані в Україні.

Ми роз'яснили, що згідно з договором між Україною та Польщею про уникнення подвійного оподаткування, вона вважатиметься податковим резидентом Польщі за наявності однієї з таких умов:

- центр особистих або економічних інтересів знаходиться в Польщі;

- проживання на території Польщі понад 183 дні протягом податкового року.

Якщо Клієнтка відповідає таким умовам, то вона підлягає оподаткуванню щодо всіх своїх доходів, отриманих у будь-якій країні, включаючи Україну. При цьому, якщо її центр життєвих інтересів залишився в Україні, вона може уникнути подвійного оподаткування завдяки Конвенції, але для цього потрібно довести тимчасовий характер перебування в Польщі. У таких ситуаціях стає необхідністю кваліфікована юридична консультація.

Польською податковою видано офіційний лист, де зазначала, що всі українці, які переїхали до Польщі у зв'язку з війною не вважатимуться польськими податковими резидентами. Але чи працює це на практиці і що треба зробити, щоб це працювало на практиці – однозначної відповіді немає, оскільки все індивідуально. З одного боку, якщо центр життєвих та економічних інтересів залишився в Україні, то в Польщі потрібно сплачувати податки лише з тих доходів, що заробляються в Польщі.

Але тут треба враховувати, що якщо фізично робота виконується з Польщі (сидячи за комп'ютером в орендованій квартирі і працюючи нехай навіть на не-польського роботодавця) – то з великою ймовірністю буде вважатися, що прибуток генерується в Польщі. Грубо кажучи, в Польщі (і в багатьох інших країнах) такий підхід: з усіх прибутків, згенерованих в Польщі, треба платити податки в Польщі. Є такі можливі форми оподаткування:

- Основний принцип – обов'язковість оподаткування всіх доходів у Польщі, незалежно від місця їх джерела, у ситуації, коли особи з України перебувають у Польщі більше 183 днів у податковому році та подають заяву про польське резидентство;

- Інакше – застосування польсько-української конвенції про уникнення подвійного оподаткування в разі доведення, що постійне місце проживання – в Україні, а перебування в Польщі тимчасове, залежне від війни, і особа має тісніші особисті зв'язки з Україною, й таким чином центр їхніх життєвих інтересів знаходиться в Україні. Тоді в Польщі, навіть після перевищення 183 днів перебування, податкові зобов’язання будуть обмежені. Це означає, що податковим зобов’язанням у Польщі підлягає лише дохід, отриманий на її території.

Наші юристи проконсультували Клієнтку щодо строків декларування доходів і сплати податків у Польщі. Важливо дотримуватися встановлених термінів, оскільки несвоєчасне декларування або несплата податків може мати серйозні наслідки. Серед можливих санкцій: штрафи, донарахування податків та інші адміністративні заходи. Залишати ці питання без уваги не варто, оскільки це може призвести до перевірок з боку податкових органів та додаткових фінансових втрат.

Цікаво: Податкове резидентство України і КІК: податкова оптимізація міжнародного бізнесу

Покупка автомобіля в Польщі: що потрібно знати про податки та реєстрацію

Іншим важливим питанням для Клієнтки стала покупка автомобіля в Польщі вартістю 50-60 тис. доларів. Згідно з польським законодавством, така операція супроводжується певними податковими зобов’язаннями, серед яких сплата податку, який становить 2% від ринкової вартості автомобіля. Нюанси операції:

1. Оформлення договору купівлі-продажу.

Договір купівлі-продажу повинен враховувати все до найменших деталей. Особливу увагу потрібно звернути на правильне і точне внесення даних про обидві сторони угоди. Це допоможе, якщо документ стане предметом спору у разі виявлення шахрайства або прихованого дефекту, що може вплинути на подальшу безпечну експлуатацію даного транспортного засобу. Один з розділів повинен також містити інформацію про особу, яка буде сплачувати податок. Договір купівлі-продажу в Польщі не обов’язково посвідчувати у нотаріуса. Але якщо хочете це зробити – ніхто вам не заборонить.

2. Реєстрація автомобіля.

Після оформлення договору про покупку автомобіля новий власник має протягом 30 днів зареєструвати транспортний засіб. Експлуатація авто без реєстрації суворо заборонена. Зробити реєстрацію можна у місцевому управлінні за місцем прописки.

3. Податки при купівлі автомобіля.

Розмір податку становить 2% від вартості автомобіля. Покупець повинен сплатити його протягом 14 днів від дати підписання угоди про продаж, паралельно заповнивши і подавши декларацію PCC-3 (podatek od czynnoci cywilnoprawnych) у місцеве управління податкової інспекції в електронному вигляді. Вона досить проста, тому на оформлення анкети піде лише кілька хвилин. Підтвердження платежу (квитанцію) потрібно зберігати протягом 5 років.

Врахуйте, що розмір податку PCC визначається не вартістю авто, яка вказана у договорі, а реальною ринковою ціною, яка враховує середні ціни на модель такого типу, ступінь зносу, місцезнаходження тощо. Тож можуть бути випадки, коли ринкова ціна буде відрізнятися від договірної. Податковий інспектор може виявити це і вимагати доплати. У покупця є 14 днів з моменту повідомлення щоб погасити борг або оскаржити його. За невчасне подання декларації або несплату податку новому власнику загрожує штраф (в розмірі від 0,1 до 20 мінімальних зарплат). Законодавством передбачено випадки, коли цей податок не сплачується.

Релокація до Польщі: уникнути податкових пасток з юридичною допомогою

Отже, що релокейт до Польщі може викликати багато питань, які потребують індивідуального юридичного підходу. Знання місцевого податкового законодавства та розуміння міжнародних угод щодо уникнення подвійного оподаткування дозволяють уникнути потенційних проблем, саме тому Клієнтка вирішила звернутися до нашої юридичної компанії. У таких життєвих обставинах юридична консультація є ключем до правильного вирішення таких питань і допоможе захистити вас від штрафів та інших неприємних наслідків. Обираючи нас як свого партнера, ви можете бути впевнені, що ваші інтереси будуть надійно захищені, а ваша адаптація до нової реальності пройде максимально комфортно та безпечно.

Не залишайте свої питання без відповіді — звертайтеся до нас вже сьогодні за юридичною консультацією чи супроводом релокейту за кордон, і ми допоможемо вам знайти оптимальні рішення для вашої ситуації!

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: