Який банк або платіжну систему вибрати для відкриття рахунку для різного виду бізнесу за кордоном?

В час лібералізації валютного законодавства, інтеграції економіки України в економіку Європейського Союзу (надалі- “ЄС”) та, на жаль, війни країни агресора проти України, все актуальнішим постає питання виходу компаній з України на європейський ринок, в тому числі, відкриття банківських рахунків у банках та платіжних систем ЄС.

Відкриття рахунків в юрисдикціях ЄС:

- полегшує розрахунки з європейськими контрагентами, оскільки пришвидшує проходження платежів (в ЄС діє своя система банківських розрахунків SEPA);

- полегшує проходження комплаєнсу, як платежів, так і компанії загалом (вважається, що банки ЄС перед відкриттям рахунку проводять найсуворішу перевірку щодо легальності бізнесу та легальності отриманих коштів).

В даній статті буде розказано, як не загубитись в різноманітних пропозиціях банків щодо відкриття рахунків саме в конкретному банку ЄС, або платіжній системі ЄС, та як не втратити час та гроші в результаті того, що комісії банків ЄС, або платіжних систем ЄС будуть набагато вищі, ніж ви очікували.

Цікаво: Релокейт ІТ компанії з України у 2022 році

Що обрати: банк чи платіжну систему для отримання коштів за кордоном?

Перш за все розберемось, чим відрізняються банки від платіжних систем. Обидва види фінансових інституцій повинні мати відповідну ліцензію на банківські послуги в країні, де вони зареєстровані.

Відмінність полягає в наступному:

- банки відкривають реальні банківські рахунки для кожного клієнта;

- платіжні системи мають в банку, простими словами, один банківський рахунок, куди зараховуються кошти клієнтів, а надалі, кошти кожного клієнта розподіляються на віртуальний гаманець клієнта платіжної системи, знаходячись фізично на єдиному банківському рахунку платіжної системи в банку партнері.

На що звернути увагу при виборі банку, чи платіжної системи в ЄС?

Перш за все потрібно дізнатись на який вид бізнесу орієнтується відповідний банк, чи платіжна система. Фінансовий сектор ЄС побудований інакше ніж в Україні. В ЄС кожен банк має спеціалізації. Деякі банки заробляють кошти за рахунок розрахунково-касового обслуговування клієнтів, а деякі - за рахунок інвестицій клієнтів в продукти банку, з майбутнім вкладенням грошей клієнтів в видані кредити бізнесу.

Якщо ви оберете, наприклад, для ведення поточної діяльності банк, який спеціалізується на залученні інвестицій клієнтів, то ви зустрінетесь з проблемою дуже довгих обробок платежів та надвеликих банківських комісій за розрахунково-касові операції. Дана проблема не стосується платіжних систем, оскільки вони укладають договори на відкриття своїх рахунків в банках, які спеціалізуються саме на отриманні прибутку з розрахунково-касового обслуговування. Проте вам потрібно дізнатись в яких саме банках відкриті такі рахунки у платіжних систем, для того, щоб бути впевненим, що банк-партнер має гарну репутацію та знаходиться в безпечній юрисдикції в плані захисту державою фінансів вкладників.

Наступне питання - це з якими саме видами бізнесу та юрисдикціями працює банк, або платіжна система. Дане питання виникає з того, що законодавство держав, де зареєстровані фінансові установи можуть забороняти працювати з окремими юрисдикціями, або видами бізнесу. В загальному випадку, така інформація міститься на сайті банку.

Є проблема пов’язана саме з платіжними системами. Важливо вибрати саме таку платіжну систему, яка працює під ліцензію надійної юрисдикції. Наприклад, такою юрисдикцією є Великобританія, а її органом ліцензування- Financial Conduct Authority (FCA).

Наслідком вибору платіжної системи, яка зареєстрована в ненадійний юрисдикції, є можливість втратити всі свої гроші, які знаходяться на рахунку в зв’язку з шахрайськими діями, як третіх осіб, так і працівників такої платіжної системи. Адже умови ліцензування мають як чітки вимоги до безпеки програмного забезпечення, так і вимоги щодо компенсації грошових коштів клієнтам у разі закриття платіжної системи, або втрати ліцензії.

Ще одним неприємним сюрпризом може бути такий факт, як передача даних про всі ваші фінансові операції в податкові органи України, а також передача в податкову повного профайлу вашої компанії в разі, якщо ваші господарські операції будуть здаватися комплаєнсу банку ЄС, або платіжній системі ЄС підозрілими з точки зору законності таких операцій.

Цікаво: Реєстрація компанії в Польщі: послуги юриста

Процес обрання юрисдикції та банку для відкриття рахунку

Розглянемо пару прикладів процесу обрання платіжної системи, або банку для тієї чи іншої особи.

Приклад 1: фізична особа.

Є фізична особа IT фрілансер, який не прив’язаний до робочого місця та хоче працювати не знаходячись в Україні. Перш за все ми проаналізуємо, де йому краще відкрити рахунок: в банку, чи платіжній системі?

Для такої людини не має великого значення статус фінансового інституту, оскільки фактично вона буде отримувати гроші за виконану роботу та витрачати їх на повсякденні нужди. Тому ми можемо запропонувати даній особі вибрати платіжну систему для відкриття рахунку, адже платіжні системи мають менші комісії ніж банки, та напрямком їх бізнесу є саме отримання доходу з розрахунково-касових операцій.

Надалі ми дізнаємось, в якій країні ця особа буде проводити максимальну кількість часу, оскільки відкриття рахунку в платіжній системі може бути пов’язане з фізичною співбесідою претендента на відкриття рахунку та співробітником комплаєнсу платіжної системи. Дізнавшись ці дані, ми аналізуємо наявні платіжні системи, зареєстровані в країнах в країнах ЄС на наступну інформацію:

- Чи працює платіжна система з фрілансерами сфери IT, які зареєстровані в Україні? Якщо так, то перевіряємо фінансову ліцензію якої країни має платіжна система. Даний етап необхідний, щоб захистити Клієнта від шахрайських дій, чи втрати грошей через банкрутство фінансового інституту. З переліку платіжних систем вибираємо ту, яка працює під ліцензією однієї з країн ЄС.

- Чи є платіжна система емітентом банківських платіжних карток? Адже клієнт повинен вільно користуватися рахунком та робити платежі в повсякденному житті.

- Який прайс лист встановлений на послуги платіжної системи?

Отримавши всю цю інформацію, разом з клієнтом необхідно вибрати декілька платіжних систем з переліку, як ми заздалегідь вибрали за даними параметрами. Як тільки платіжна система обрана, ми розпочинаємо процедуру відкриття рахунку:

- Звертаємось до вибраних з клієнтом платіжних систем з запитом на надання переліку необхідних документів для відкриття рахунку в платіжній системі.

- Заповнюємо необхідні банківські форми, які клієнт повинен лише підписати, та контролюємо процес збору документів. Консультуємо, які документи краще надати, наприклад, для підтвердження резидентності клієнта, або досвіду роботу в заявленій сфері, де він працює. Надаємо послуги з перекладу документів (наприклад, паспорт).

- Подаємо пакет документів до платіжної системи та готуємо клієнта до співбесіди, консультуючи, які саме будуть питання та як на них правильно відповідати.

- Після позитивного рішення про відкриття рахунку в платіжних системах вибираємо в якій саме платіжній системі ми хочемо мати рахунок, адже автоматично рахунок не відкривається. Клієнт повинен підтвердити, що він дійсно хоче відкрити рахунок в даній платіжній системі, і тільки після остаточного підтвердження, Клієнт отримує доступ до свого рахунку в платіжній системі.

Приклад 2: компанія.

До нас звернулась торгова фірма, яка має намір працювати за кордоном, тому їй потрібен рахунок в банку, чи платіжній системі ЄС для проведення відповідних платежів в процесі господарської діяльності.

Для компаній, які хочуть мати господарські взаємовідносини з контрагентами з за кордону, дуже важливо мати рахунок в банку з респектабельной юрисдикції та з кристально чистою історією. Це ознака вашої благонадійності, як партнера, оскільки ви маєте пройти “п'ять кругів аду комплаєнсу” перед тим, як вам відкриють банківський рахунок.

Оскільки платіжні системи усталено вважаються “молодіжними та айтішними” та це відносно новий продукт, то для компаній, які займаються зовнішньо-торговельною діяльністю ми будемо пропонувати відкрити рахунок в одному з банків ЄС, а не в платіжній системі.

Перш за все, ми виберемо перелік банків, які спрямовані на отримання доходу від розрахунково-касових операцій, та проведемо аналіз історії таких банків, включно з тим хто є їх бенефіціаром (для того, щоб виключити дотичність банку до країни агресора).

Надалі ми звернемось до співробітників вибраних банків з країн ЄС з чистою історією, з проханням надіслати прайс листи з цінами за свої послуги та виберемо з клієнтом декілька банків. Враховуючи складну систему перевірки банками своїх майбутніх клієнтів, ми будемо спиратися також на свій досвід роботи з банками з позиції можливості проведення процедури в принципі.

Як тільки такий банк буде обрано, ми розпочинаємо процедуру відкриття рахунку:

- Ми запросимо пакет документів необхідний для відкриття рахунку для клієнта. Після отримання необхідного пакету, ми його проаналізуємо та надамо вичерпну консультацію щодо того, як описати схему ведення бізнесу, схему власності компанії, досвід компанії в своїй діяльності і інші необхідні дані для успішного відкриття банківського рахунку.

- Ми допоможемо заповнити всі банківські форми та самі скласти перелік додаткових документів для відкриття рахунку. Фактично нам потрібні лише дані для складання документів.

- Після направлення документів ми підготуємо клієнта до співбесіди зі співробітником комплаєнсу банку, а після позитивного рішення банків про відкриття рахунку клієнта, виберемо банк, де саме клієнту краще відкрити рахунок, виходячі з кількості та розміру транзакцій та банківських комісій за ці операції.

Спираючись на багаторічний досвід, ми можемо з упевненістю стверджувати, що до кожного клієнта потрібно ставитися індивідуально. Починати знайомство з клієнтом потрібно, перш за все, з скрупульозного аналізу моделі бізнесу, а саме:

- в якій країні відкрита компанія, якій хочуть відкрити рахунок в країні ЄС;

- які види господарських операцій будуть проводити власники компанії.

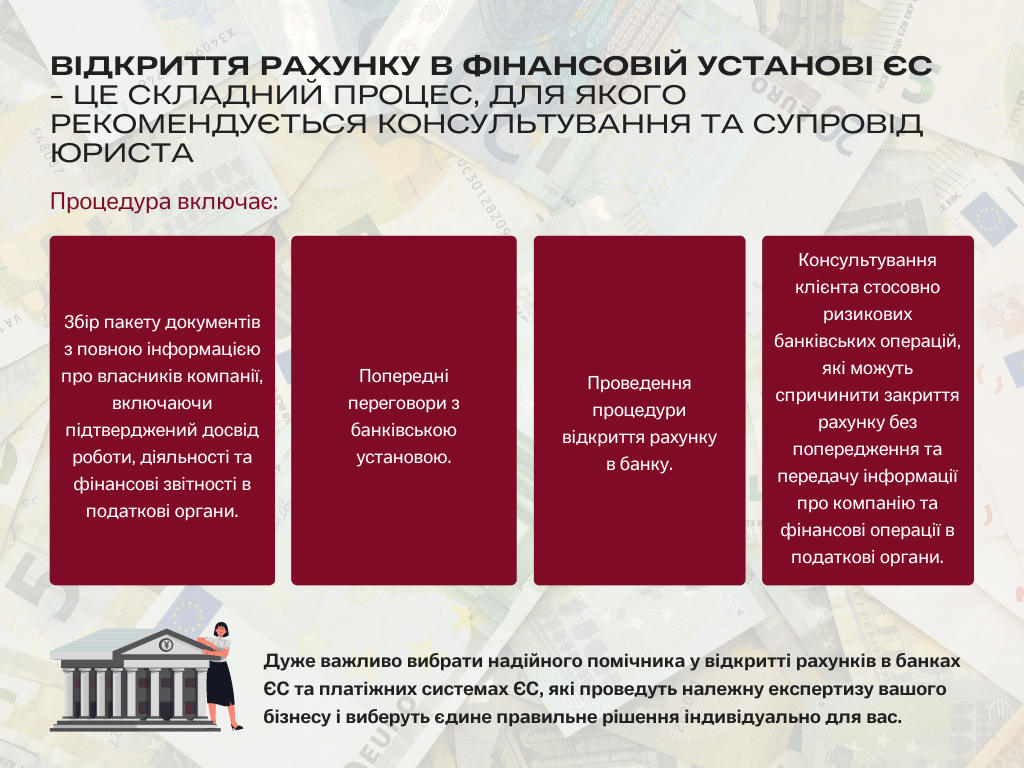

Клієнта потрібно консультувати та супроводжувати під час всього процесу відкриття рахунку в фінансовій установі ЄС. Відкриття такого рахунку - це непростий процес. Він включає в себе:

- збір пакету документів, де повинна бути повна інформація про власників компанії, включаючи підтверджений досвід роботи, досвід задекларованої господарської діяльності та фінансові звітності в податкові органи;

- проведення попередніх переговорів за банківською установою;

- проведення самої процедури в банку;

- консультування клієнта з питань, які саме банківські операції можуть вважатися ризиковими та можуть потягнути за собою закриття рахунку без попередження та передачі повної інформації про компанію та фінансові операції в податкові органи.

Ми маємо велику експертизу в вирішенні питання, як успішного відкриття рахунків в фінансових установах ЄС, так і в подальшому комфортному веденні бізнесу нашими клієнтами через рахунки в банках, або платіжних системах ЄС, відкритих за допомогою нашої компанії.

Дуже часто посередники по відкриттям рахунків беруть гроші авансом, не вказуючи на дану обставину та не проводячи належної експертизи, і коли фінансова інституція відмовляє в відкритті рахунку, гроші не повертають. Тому дуже важливо вибрати надійного помічника в відкритті рахунків в банках ЄС та платіжних системах ЄС, які проведуть належну експертизу вашого бізнесу і виберуть єдине правильне рішення індивідуально для вас.

Саме так ми ведемо нашого клієнта при наданні послуги з відкриття рахунків в банках ЄС та платіжних системах ЄС. Проводячи повну індивідуальну експертизу кожного клієнта.

Довіряйте непросту процедуру відкриття рахунку в банку ЄС, або платіжній системі ЄС професіоналам своєї справи.

Вартість наших послуг можна дізнатися тут.

Вартість вирішення питань оподаткування в Україні та за кордоном тут.

Наші клієнти

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: