Облік та оподаткування грантів резидентами України

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

Сьогодні багато діючих компаній та стартапів мають можливість скористатися фінансовою підтримкою інвестиційних фондів, кредитних установ, а також інших фінансових донорів (у тому числі іноземних), які можуть надавати фінансову допомогу. Одним із видів такої фінансової допомоги є грант.

Грант – це кошти, що надаються суб'єктам підприємницької діяльності та фізичним особам на реалізацію певних проєктів, зумовлених гранатовими програмами. Кошти у вигляді гранту надаються на безповоротній основі.

Більшість компаній, отримавши грант, представляють його як "подарунок" у вигляді грошей на розрахунковому рахунку, які можна витрачати на будь-які витрати, але це не так.

Грант є різновидом цільового фінансування та може бути використаний лише в рамках цільової грантової програми.

Сьогодні ми розкажемо про те, як отримати грант в Україні, а головне – прояснимо особливості оподаткування сум отриманих грантів та вплив на фінансовий результат залежно від системи оподаткування юрособи.

Важливо! Не рідкісні ситуації, коли грант, що отримується в Україні, може використовуватися як в Україні, так і виводитися за її кордони - на іноземні компанії та фонди. Все залежить від умов гранту та цілей проекту. У таких ситуаціях ми також надаємо бухгалтерський та юридичний супровід процедури підготовки до отримання гранту, участь у грантах і далі в освоєнні грантових коштів. Підбір іноземної юрисдикції, відкриття компанії чи фондів за кордоном, якщо цього вимагають умови отримання гранту – також можливо разом із нами. Податки з нами - це не теорія, а оптимізація на практиці. Ми маємо мережу практикуючих бухгалтерів та юристів не тільки в Україні, але й за кордоном, в потрібній вам юрисдикції.

Всі рішення з нами - законні. Ми прораховуємо ситуацію не тільки на цей момент, але й дбаємо про майбутню захищеність клієнта.

Як стати учасником грантової програми в Україні?

Обов'язковими умовами гранатових програм є:

- визначення отримувача гранту за результатами конкурсу;

- цільове використання.

Для отримання гранту мало «одного бажання» компанії та її власників.

Щоб стати учасником грантового конкурсу, необхідно:

1. Розробити чіткий та зрозумілий суспільству (а насамперед грантодавцю) проєкт чи ідею напряму бізнесу;

2. Створити бізнес-план проєкту/ідеї, який включатиме:

- цілі та завдання проєкту/ідеї;

- цільову аудиторію;

- переваги та недоліки проєкту/ідеї;

- фінансову модель (фінансовий розрахунок, який покаже окупність гранту, план доходів і витрат, залучених у цьому проєкті).

Наші фахівці можуть допомогти Вам у складанні фінансової моделі для участі у конкурсі.

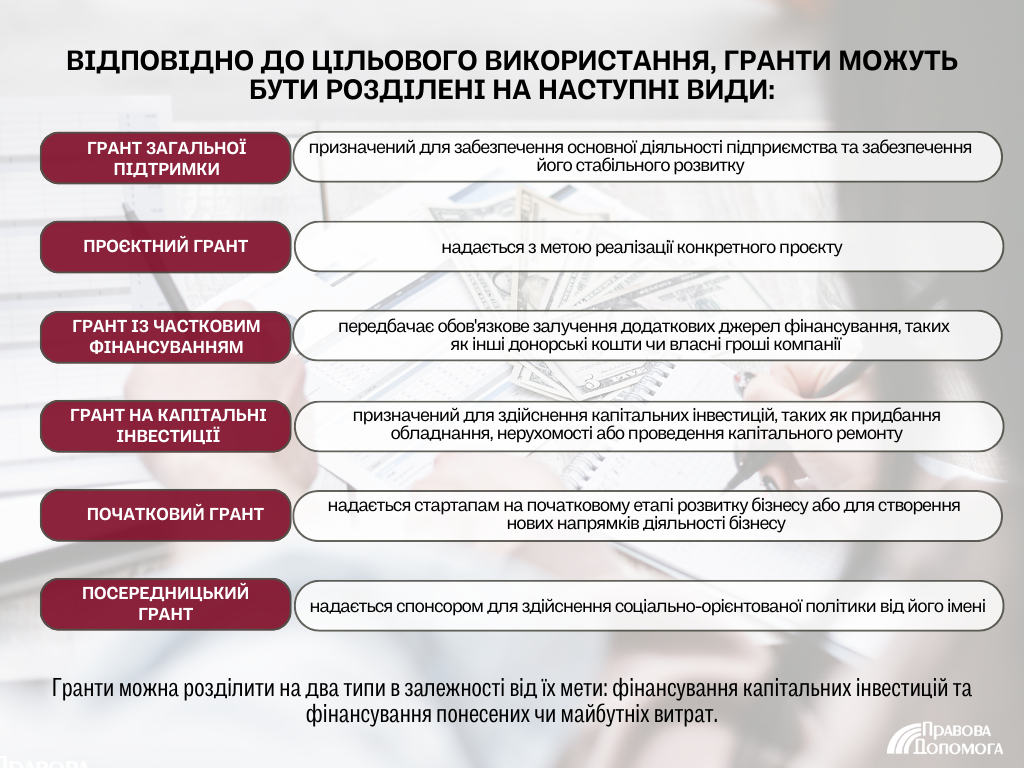

Відповідно до цільового використання, гранти поділяються на такі види:

- Грант загальної підтримки – надається для підтримки основної діяльності підприємства та забезпечення її стабільного розвитку.

- Проєктний грант – надається під реалізацію конкретного проєкту.

- Грант із частковим фінансуванням – передбачає обов'язкове залучення додаткових джерел фінансування (інші донорські кошти чи власні гроші компанії).

- Грант на капітальні інвестиції – надається на капітальні інвестиції (придбання обладнання/нерухомості або їх капітальний ремонт).

- Початковий грант - надається стартапам на початку розвитку бізнесу або для створення нових напрямків діяльності бізнесу.

- Посередницький грант - надається спонсором для проведення соціально-орієнтованої політики від його імені.

Опираючись на мету гранту, глобально їх можна розділити на 2 типи:

1. Фінансування капітальних інвестицій (кошти придбання оборотних і необоротних активів чи його капітальний ремонт);

2. Фінансування понесених чи майбутніх витрат.

Цікаво: Як безпечно інвестувати у готовий український бізнес?

Як у бухгалтерському обліку відображати операції, пов'язані з отриманням гранту?

Якщо ваш бізнес-план отримав схвалення у конкурсі грантової програми, ви отримуєте кошти у вигляді гранту на спеціальний розрахунковий рахунок.

Відповідно до стандартів бухгалтерського обліку (як національних, так і міжнародних) грант є цільовим фінансуванням. Цільове фінансування не визнається доходом доти, доки:

- немає підтвердження, що його отримано підприємством (у разі отримання фінансування постфактум);

- немає підтвердження виконання умов програми фінансування (грантової програми);

- немає підтвердження цільового використання коштів.

Бухгалтерський облік грантів на капітальні інвестиції.

Відповідно до правил Національних стандартів бухгалтерського обліку, цільове фінансування, одержане для капітальних інвестицій, визнають доходом протягом періоду амортизації об'єкта інвестування. Цей дохід відбивають як “Дохід від безкоштовно отриманих активів” (745 рахунок обліку).

Якщо ж Ви ведете облік згідно з Міжнародними стандартами, для Вас існує 2 способи відображення доходу від безкоштовно отриманих активів:

- Доходи відносяться до майбутніх періодів, які визнають доходом на систематичній основі протягом строку амортизації активу.

- Зменшення балансової вартості активу на суму гранту (у такому випадку балансова вартість активів, придбаних за рахунок грантових коштів, буде нижчою, ніж у першому варіанті).

Спосіб відображення доходу компанія фіксує в обліковій політиці.

Бухгалтерський облік грантів на витрати.

Грант може бути отриманий на компенсацію вже понесених витрат, виплату поточних чи майбутніх витрат.

При компенсації понесених витрат грантовими засобами дохід відображається одночасним погашенням дебіторської заборгованості.

Грант отримано на оплату поточних та майбутніх витрат (не капітального характеру) визнається доходом у тих періодах, у яких понесено витрати.

Дані доходи відображаються як “Дохід від безкоштовно отриманих оборотних активів” (718 рахунок обліку).

Цікаво: "Акціонерний" краудфандинг в Україні

Податковий облік грантів в Україні

Відповідно до поточного законодавства України, кошти, одержані у вигляді цільового фінансування, не підлягають оподаткуванню податком на прибуток, єдиним податком, ПДФО та військовим збором.

Але залежно від організаційно-правової форми власності існують нюанси визнання доходу цільового фінансування (грантів). Розкажемо докладніше про ці особливості.

Якщо одержувач гранту – юридична особа, фізична особа-підприємець або самозайнята на загальній системі оподаткування:

- фінансовий результат зменшується на суму доходу від отриманого гранту;

- фінансовий результат збільшується на суму понесених витрат, оплачених за допомогою грантових коштів.

Важливо! Незалежно від того, чи є Ви високоприбутковим або малоприбутковим підприємством, Ви зобов'язані скоригувати фінансовий результат на суму отриманих/витрачених грантових грошей (навіть якщо Вам дозволено не застосовувати податкові різниці).

Якщо одержувач гранту - юридична особа, фізична особа-підприємець або самозайнята особа на єдиному податку:

- сума отриманого гранту не підлягає оподаткуванню єдиним податком у разі цільового використання.

Цікаво: Врахування витрат на розробку нового продукту в Україні

Грант в Україні та сплата ПДВ

Згідно з Податковим кодексом, кошти, отримані у вигляді гранту, не є об'єктом оподаткування ПДВ. Відповідно, донарахування ПДВ зобов'язань у сумі зарахованих коштів не вимагається.

Але обмежень щодо податкового кредиту, отриманого при купівлі обладнання, послуг та інших потреб за рахунок грантових коштів немає.

ПДВ визнається у податковий кредит, якщо податкову накладну виписано та зареєстровано в ЄРПН у строки, зазначені Податковим кодексом.

Ризики нецільового використання гранту

Нецільове використання коштів є порушенням грантової програми і може спричинити донарахування податкових зобов'язань:

- суб'єкти підприємницької діяльності на загальній системі оподаткування – визнають дохід у періоді нецільових витрат та нараховують 18% податку на прибуток.

- суб'єкти підприємницької діяльності на єдиному податку збільшують дохід на суму витрат у періоді нецільового використання коштів та проводять донарахування єдиного податку.

При отриманні гранту необхідно уважно вивчати умови та правила, оскільки існують програми, згідно з якими нецільове використання грантових коштів передбачає повернення повної суми виділеного фінансування грантодавцю.

Це базова інформація щодо бухгалтерської частини роботи з грантами в Україні. Якщо у вас є питання, пов'язані з бухгалтерським обліком грантових чи інвестиційних коштів - ми готові надати вам інформацію або взяти все ведення бухгалтерії на себе.

Серед наших послуг:

- Складання фінансової моделі проекту;

- Консультація щодо оформлення фінансової частини бізнес-плану;

- Бухгалтерська та податкова консультація правильності відображення грантових коштів в обліку та звітності;

- Бухгалтерський супровід та багато іншого.

- Консультації та підготовка до отримання грантів в Україні;

- Реєстрація компаній та фондів в Україні, продаж готових компаній та фондів під отримання гранту;

- Реєстрація компаній та фондів за кордоном;

- Податкова оптимізація та інше.

Не знайшли відповідь на своє запитання?

Вартість юридичної консультації тут.

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: