Як працюватиме автоматичний обмін податковою інформацією?

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

20 березня 2023 р. Україна ухвалила Закон про автоматичний обмін податковою інформацією. Автоматичний обмін податковою інформацією передбачає, що фінансові установи країн-учасниць CRS збирають інформацію щодо особистих рахунків фізосіб та корпоративних рахунків компаній (КІК), і передають цю інформацію до податкової служби своєї країни.

Далі податкова служба країни реєстрації банку передає фінансову інформацію до податкової країни реєстрації компанії та країни реєстрації бенефіціара.

Тобто цей закон покладає зобов'язання передати інформацію:

- на іноземні банки/податкові передавати інформацію до України;

- на українські банки/українську податкову службу передавати інформацію до інших країн за місцем податкового резидентства бенефіціарів.

Відповідно до закону (що набрав чинності з квітня 2023 р.), планується, що перший звітний період (для українських фінансових установ) буде з 1 липня по 31 грудня 2023 року. Тобто українські банки почнуть збирати інформацію щодо рахунків нерезидентів з 1 липня цього року.

Однак при цьому не можна виключати ризику, що іноземні банки та іноземні податкові служби передадуть українській податковій інформацію не за пів року (з липня до грудня 2023 р., як зробить наша податкова служба), а за весь рік (січень – грудень 2023 р.). Принаймні таку готовність вже зараз висловила OECD.

І справді, чи складе їм це особливих труднощів, враховуючи, що іноземні банки збирають інформацію вже давно, оскільки так у них налаштовано програмне забезпечення. По суті, іноземні банки мають цю інформацію вже давно, просто раніше нам цю інформацію не передавали. Сьогодні ми пропонуємо цілий спектр послуг із податкової оптимізації. Вирішення проблеми з нами це:

- Не теорія, а оптимізація на практиці. У нас є мережа практикуючих бухгалтерів та юристів не лише в Україні, а й за кордоном, у потрібній вам юрисдикції.

- Свіжа актуальна податкова практика: за останній рік понад 20 кейсів релокації бізнесу до Мальти, ОАЕ, Польщі, Андорри тощо. Досвід роботи з питань роялті, подвійного оподаткування, акцій за кордоном, сабстенсу.

- Безпека – всі рішення – законні, клієнт нічого не порушує. Ми прораховуємо ситуацію не тільки на даний момент, але й дбаємо про майбутню захищеність клієнта.

- Комфорт та простота. Якщо ваш бізнес знаходиться як в Україні, так і за кордоном, ми пропонуємо вам український рівень сервісу будь-де. Прискорюємо повільних закордонних контрагентів і беремо він спілкування з іноземними партнерами.

Коли та як має відбутися перший автоматичний обмін податковою інформацією?

Перший обмін інформацією з іноземними податковими службами України має відбутися у 2024 році. А саме:

- українські податкові передадуть першу інформацію до 1 липня 2024 року іноземним податковим;

- іноземні податкові передадуть інформацію нам вперше у вересні 2024 р.

Таким чином, із запуском CRS українська податкова отримає доступ не лише до рахунків фізосіб за кордоном, а й до рахунків іноземних компаній. Причому в першу чергу під прицілом виявляться саме «пасивні компанії» (тобто компанії, які генерують переважно пасивний дохід: дивіденди, відсотки, роялті, дохід від оренди та інше).

Важливо! Що ж до активних компаній, які надають послуги / продають товар, тобто. у яких дохід від активної торговельної діяльності становить понад 50%, то інформація щодо них потрапить лише до податкових служб країн реєстрації компанії.

Фінансовими агентами є не лише банки, а й платіжні системи, страхові агенти, брокери, депозитарії та ін.

За нашим законодавством платіжна система є підзвітним суб'єктом. А ось багато іноземних платіжок себе підзвітним суб'єктом не вважають і обміном інформації не займаються. Тут важлива різниця підходів законодавця у різних країнах.

Цікаво: Нові зміни для власників КІК в Україні!

Яка інформація розкриватиметься під час автоматичного обміну податковою інформацією?

Розкриватиметься інформація щодо залишків (не руху за рахунком) на кінець звітного року, при цьому застосовуватимуться такі обмеження:

За фізособами (існуючими рахунками):

- якщо залишок вищий за 1 млн дол, то перший обмін буде у вересні 2024 року.

- якщо залишок нижче 1 млн дол, то перший обмін буде у 2025 році за 2024 рік.

За юрособами (існуючими рахунками):

- якщо залишок вищий за 250 000 дол, то перший обмін буде у 2025 році за 2024 рік.

- якщо залишок нижче 250 000 дол, обміну не буде.

Як бачимо, під прицілом опинилися насамперед особисті рахунки фізосіб. Причому в першій черзі на перевірку стоять ті, що зберігають понад 1 млн доларів.

Що стосується знову відкритих рахунків, то буде передаватися будь-яка сума, починаючи з 1 доларів.

Ці фінансові пороги були розроблені для цілей ідентифікації рахунку (тобто щоб зрозуміти, який рахунок буде «звітним»). Це означає, що якщо хоч раз рахунок перевищити вказаний поріг, то навіть якщо в наступному періоді сума залишку буде меншою, все одно інформація про такий рахунок буде передана.

Також це означає, що іноземні банки можуть передати Україні інформацію за рахунками, де залишок менший за заявлені пороги (якщо колись хоч раз у минулому вже у них був переліміт зазначеного порога).

Отримавши інформацію від іноземної податкової про наявність залишків на закордонних рахунках, податкова повинна буде перевірити, чи справді є фізособа податковим резидентом України.

Цікаво: Реєстрація компанії в ОАЕ для українського підприємця

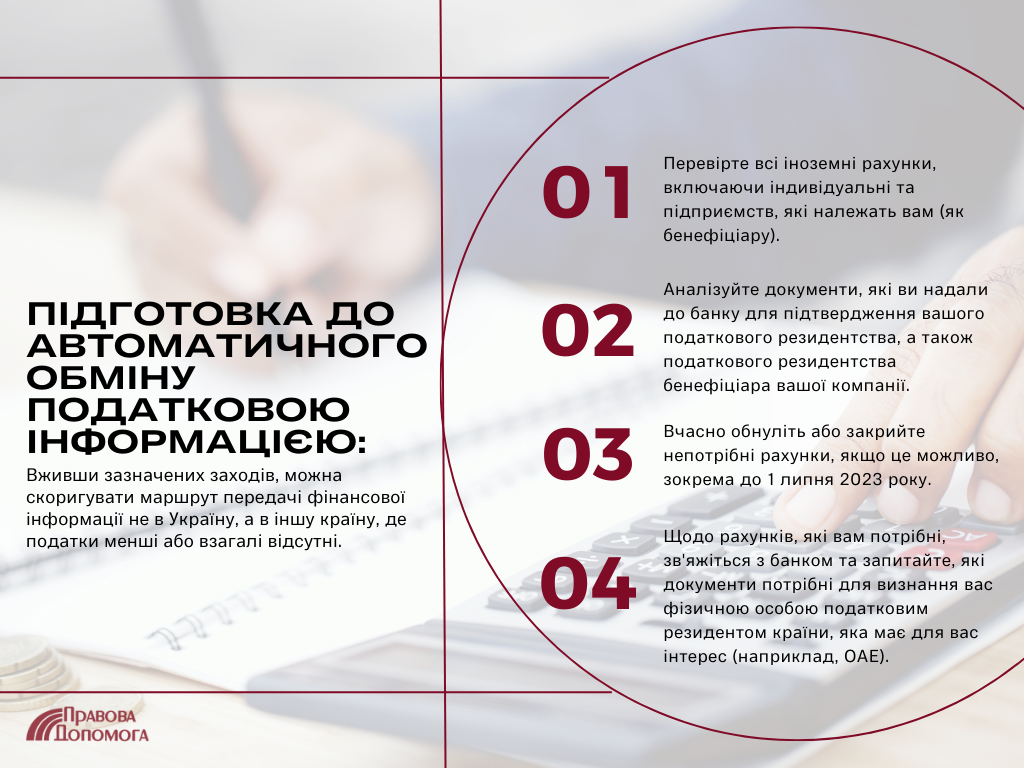

Як підготуватись до автоматичного обміну податковою інформацією?

1. Зробити ревізію всіх іноземних рахунків: індивідуальних та підприємств (які належать бенефіціару).

2. Проаналізувати, які документи фізособа надала до банку, що підтверджує своє податкове резидентство (як собою, так і бенефіціару компанії).*

*Це робиться шляхом самоідентифікації (заповнення, оскільки self-certification forms)

3. Непотрібні рахунки краще обнулити/закрити якнайшвидше (в ідеалі, до 1 липня 2023 року).

4. За потрібними рахунками – треба вести діалог із банком щодо того, які документи потрібні для визнання фізособи податковим резидентом тієї країни, яка становить інтерес для фізособи (наприклад, ОАЕ**).

**Якщо банк вимагатиме сертифікат податкового резидента ОАЕ, то значить у цьому напрямі треба розпочинати роботу (порахувати кількість прожитих днів в ОАЕ, відкрити особистий рахунок, рахунок для компанії в ОАЕ, організувати перерахування зарплати/дивідендів з рахунку компанії на особистий рахунок та виконати інші вимоги).

Вживши вищезазначених заходів, можна скоригувати маршрут передачі фінансової інформації не в Україну, а в іншу країну, де податки менші або взагалі відсутні (наприклад, ОАЕ, Монако та інші).

Цікаво: Яка різниця між повідомленням та звітом про КІК?

Наша компанія сьогодні пропонує комплекс послуг, спрямований на підготовку до автоматичного обміну інформацією та мінімізацію ризиків для вас, як для платника податків та підприємця.

Ми пропонуємо такі послуги:

- ревізія всіх рахунків, відкритих за кордоном (для фізосіб та юросіб), перевірка, які документи були покладені в банк як підтвердження податкового рез-ва фізособи;

- перевірка, яким чином банк кваліфікував компанію (як активну чи пасивну), залежно від її діяльності;

- визначення планів клієнта щодо податкового резидентства + надання рекомендацій щодо того, які країни варто розглянути з метою зміни податкового резидентства;

- супровід зміни податкового рез-ва (на ОАЕ, Монако, Кіпр та ін.); одержання сертифіката податкового резидента іншої країни;

- надання до банку документів, що підтверджують зміну податкового резидентства;

- одержання сертифіката податкового резидентства;

- реструктуризація групи компаній, обнулення рахунків непотрібних компаній, структурування переказу залишку грошей на інші рахунки та ін.

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: