Корпоративний податок в ОАЕ 2023: чого очікувати підприємцям?

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

З 01.06.2023 в ОАЕ було введено податок на прибуток 9%, який за загальним правилом буде застосований, якщо прибуток компанії перевищить поріг 375 000 дирхамів (≈ 100 000 дол.). До уваги буде братися саме прибуток (тобто дохід мінус витрати). Якщо прибуток компанії буде менше 375 000 дирхамів, то компанія, як і раніше, матиме можливість сплачувати податок 0%.

Для мультинаціональних компаній із прибутком понад 750 млн євро ставка податку складе 15%.

Відповідно до загального підходу, закладеного в законі ОАЕ про податок на прибуток, фрі-зонівські компанії, як і раніше, зможуть бути звільнені від сплати податку на прибуток, якщо зможуть підтвердити наступне:

- наявність достатнього рівня сабстенсу в ОАЕ;

- отримання Qualifying Income;

- що не було подано добровільну заявку на перехід на систему оплати податку на прибуток за ставкою 9%;

- що операції компанії відповідають принципу “витягнутої руки” (тобто здійснюються на економічно вигідних умовах – стосується операцій із пов'язаними особами) та на запит податкової подаються звіти ТЦО.

Якщо в якийсь момент часу фрі-зонівська компанія перестане відповідати вимогам вище, то вона повинна буде перейти на загальну систему оподаткування (9%), починаючи з початку року, в якому відбулося порушення (невідповідність умовам для звільнення).

Якщо компанія не відповідає умовам, зазначеним вище, вона повинна сплачувати 9% податок.

Багато підприємців, включаючи наших клієнтів, яким ми реєструємо компанії в ОАЕ, стурбовані такою ситуацією. При цьому найцікавіше питання – що матиметься на увазі під Qualifying Income.

У зв'язку з чим 1 червня 2023 р. Мінфін ОАЕ видав роз'яснення у своєму Рішенні № 139, згідно з якими було уточнено, що для компаній із фрі зон:

- ставка 0% буде застосовуватись до Qualifying Income;

- ставка 9% буде застосовуватися до доходу, який не вважається Qualifying Income.

Ми пояснимо, що це означає для підприємців, які мають компанії в ОАЕ.

Цікаво: Реєстрація компанії в ОАЕ для українського підприємця

Що таке Qualifying Income?

- Дохід, отриманий від операцій з іншими компаніями з фрі зон, крім того, що потрапив до категорії Excluded Activity;

- Дохід, отриманий від операцій з нерезидентами ОАЕ та компаніями mainland, у рамках Qualifying Activity (але це не повинні бути операції з категорії Excluded Activity);

- Будь-який інший дохід у межах de minis requirements.

Які операції є Excluded Activity?

- Операції із фіз. особами (але тут є певні винятки, зокрема, щодо здійснення перевезень морським і повітряним транспортом, а також діяльність з управління приватним капіталом (wealth management): створення фондів, інвестування тощо);

- Банківська, фінансова, лізингова, страхова діяльність (що підлягає регулюванню);

- Володіння та користування правами інтелектуальної власності;

- Володіння та користування рухомим майном (крім операцій з фрі-зонівськими компаніями щодо комерційної нерухомості, розташованої на території фрі зони).

Цікаво: Система оподаткування в ОАЕ

Що таке Qualifying Activity?

- виробництво та обробка товарів та матеріалів;

- володіння акціями та іншими цінними паперами;

- володіння та управління кораблями;

- перестрахування (re-insurance) (регульована діяльність) та управління приватним капіталом (wealth management);

- фінансування, що надається пов'язаним особам (related parties);

- фінансування, лізинг літаків, логістика;

- дистрибуція товарів з або у фрі зону.

Що таке de minis requirements?

Будь-яка компанія матиме можливість отримувати дохід, який не є Qualifying Income (при цьому, не сплачуватиме податок на прибуток) у наступних рамках: 5% від загальної виручки або 5 млн дирхам (дивлячись яка сума буде нижчою). Застосовуватись (як максимум, звільнений від податку) буде саме менша сума.

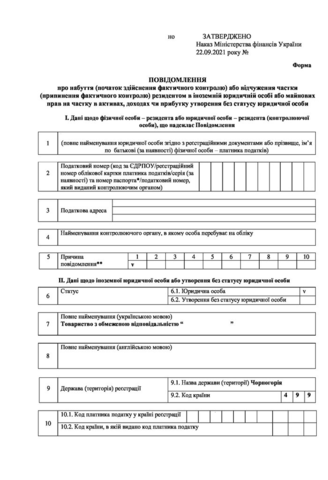

Цікаво: Як подати повідомлення про КІК в Україні?

Який сабстенс треба мати?

Такий, який дозволить вести заявлений бізнес та отримувати відповідний прибуток. Треба буде серед іншого:

- володіти основними засобами в ОАЕ;

- мати достатню кількість персоналу;

- нести витрати, відповідні діяльності компанії та пропорційні відповідному бізнесу та ін.

Таким чином, саме час переглянути свої діючі структури (бізнес) в ОАЕ з точки зору:

- діяльності, яку вони ведуть (проаналізувати операції з резидентами та нерезидентами ОАЕ) – на предмет того, до якої категорії потрапляють ці операції та чи є вони Qualifying Income;

- сабстенса, що мають компанії.

Діяльність фрі-зонівських компаній відтепер буде суворо обмежена. Для того, щоб вони, як і раніше, могли не сплачувати податок на прибуток, треба буде вжити певного комплексу заходів.

Наприклад:

- начинити компанії правильним сабстенсом (у даному контексті зазначимо, що договори оренди, що раніше практикувалися, які “купувалися” для банків, тут навряд чи зможуть допомогти; крім того, треба буде стежити за наявністю у компанії “витрат”);

- промонувати операції та можливо реструктурувати фінансові потоки та ін.

Фахівці нашої компанії допоможуть вам розробити правильний план дій та реалізувати його. Звертайтесь сьогодні, щоб отримати відповіді на запитання.

Ми також можемо запропонувати вам:

Податкову оптимізацію вашого бізнесу

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: