Податкове резидентство в Іспанії: що варто знати перед переїздом

Вартість послуг:

Відгуки наших Клієнтів

Іспанія – країна, в яку вирушають багато українців та іноземних громадян у пошуках нових можливостей. Проте, перш ніж прийняти рішення про переїзд, обравши Іспанію своїм місцем проживання, важливо розібратися у податкових аспектах, які стосуються вашого статусу та виникнення фінансових зобов'язань. Для фізичних осіб-українців, які розглядають Іспанію як потенційне місце проживання, наша стаття стане корисним джерелом інформації щодо їх податкових зобов'язань та пільг. У ній ми розглянемо такі важливі аспекти:

- Чого чекати, коли ви стаєте податковим резидентом Іспанії?

- Які податкові правила та обов'язки для тих, хто проживає в Іспанії, але не має статусу резидента?

- Які можуть виникнути запитання у мігрантів з України, щодо сплати податків в Україні та в Іспанії.

Наша стаття надає не лише інформаційну базу, яка дозволить вам зорієнтуватися та зробити обдуманий вибір, а й допоможе зрозуміти, чому юридичний супровід у цьому питанні є дійсно важливим. Довіртеся нашим професіоналам, щоб забезпечити собі впевненість у вирішенні податкових питань.

Цікаво: Релокейт українського ФОП за кордон: що робити з податками?

З якого моменту і чому ви стаєте податковим резидентом Іспанії

Для багатьох українців, що залишили рідну країну через війну бо з інших причин, питання податкового резидентства в Іспанії стає нагальним. Але ризик подвійного оподаткування може стати не лише неприємним сюрпризом, а й дійсно неочікуваною проблемою для тих, хто тимчасово перебуває в одній країні, а працює або має доходи в іншій. Важливо розуміти, що податкове резидентство Іспанії визначається законодавством країни на основі місця проживання: постійного місця проживання фізичної особи або місця реєстрації для юридичних осіб.

Це означає, що визначення того, в якій країні ви сплачуєте податки, може мати значущий вплив на ваш фінансовий статус. Але не слід плутати податкове резидентство з міграційним статусом. Навіть якщо ви маєте документи на проживання в Іспанії, це не означає автоматично, що ви стаєте податковим резидентом. Ваша країна податкового резидентства – це та, де ви проживаєте постійно та платите податки з усіх видів доходів.

При визначенні податкового резидентства в Іспанії для іноземних громадян виникає ряд нюансів, особливо у випадках, коли законодавство двох країн може визнати особу податковим резидентом одночасно. У таких ситуаціях дієвим є використання критеріїв, визначених у договорах про уникнення подвійного оподаткування між цими країнами. Аналізуючи ситуації наших громадян, наші юристи можуть запевнити вас, що перебування понад 183 дні в Іспанії ще не є підставою автоматично стати податковим резидентом Іспанії.

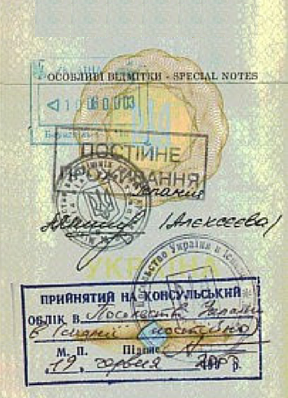

Вирішити такі ситуації допоможе правильно оформлена та легалізована довідка про належність до податкових резидентів України. Детально розбираючи кейс кожного резидента, під час роботи з клієнтами, наші юристи допомагають також правильно зібрати докази про наявність центру життєвих та економічних інтересів в Україні, а саме наявність житла, нерухомості, сплата податків, здійснення підприємницької діяльності саме на території України і т.п. Тому наші клієнти мають змогу подати “нульові” декларації й довести свій статус.

Відповідно до національного законодавства України та більшості країн Європи, першим тестом для визначення податкового резидентства є наявність місця проживання. Це може бути як власне місце проживання, так і тривала оренда житла. У разі, якщо особа має місця проживання в обох країнах, вирішальним критерієм для визначення статусу є центр життєвих та економічних інтересів.

Важливо зауважити, що самостійне визначення себе податковим резидентом не означає права самостійно обирати, де сплачувати податки. Якщо коротко, то згідно із податковим законодавством Іспанії, фізична особа вважається податковим резидентом країни, якщо вона відповідає одній з наступних умов:

- Проживання в країні понад 183 дні протягом календарного року: важливо зауважити, що ці дні можуть бути не послідовними, тому необхідно уважно відстежувати кількість днів перебування в Іспанії.

- Наявність бізнесу або місця роботи в Іспанії: наявність зареєстрованої компанії, або безпосередньо здійснення діяльності, від якої отримується прибуток на території Іспанії.

- Залежність членів сім'ї від Іспанії: якщо чоловік (дружина) або діти особи постійно проживають в Іспанії та є фінансово залежними від неї, це також може бути підставою для отримання статусу податкового резидента Іспанії.

Необхідно враховувати всі ці аспекти при вирішенні податкових питань та звертатися до професіоналів для допомоги в цьому процесі. Наші юристи можуть надати необхідну допомогу в зборі документів та аналізі кожного конкретного випадку, щоб забезпечити правильність визначення вашого податкового резидентства в Іспанії. Із урахуванням наявності документів, що підтверджують ваші зв'язки з Україною та Іспанією, ми допоможемо вам впевнено зробити перехід у свій новий податковий статус.

Виникнення податкових зобов'язань для осіб, які проживають в Іспанії

Особисті податкові обов'язки виникають в осіб, що мешкають в Іспанії, тобто до податкових резидентів Іспанії, які зобов'язані сплачувати податки з усього світового доходу, незалежно від його джерела. Такі фізичні особи повинні інформувати податкові органи про наступні активи та права за межами Іспанії:

- Кошти на будь-яких банківських рахунках, які належать фізичній особі як власнику, уповноваженій особі чи бенефіціару.

- Акції та цінні папери.

- Нерухомість або права на неї.

- Поліси страхування на життя.

Основні податки для резидентів Іспанії включають:

- Податок на доходи фізичних осіб, який розраховується за прогресивною шкалою з різними ставками від 19% до 47% залежно від рівня доходу.

- Податок на приріст капіталу, який також враховує різні ставки залежно від рівня доходу.

- Соціальні внески, обов'язкові для співробітників та роботодавців.

- Податок на багатство, який залежить від розташування та становить від 0,2% до 3,5%.

- Податок на дарування та спадщину, який регулюється різними ставками залежно від умов подарунка чи спадщини.

- Різні платежі та збори при купівлі нерухомості в Іспанії.

У додаток до цих основних податків існують інші збори та обов'язки, які можуть бути застосовані в залежності від конкретних обставин, такі як податок на автотранспортні засоби чи податок на будівництво та інші види діяльності.

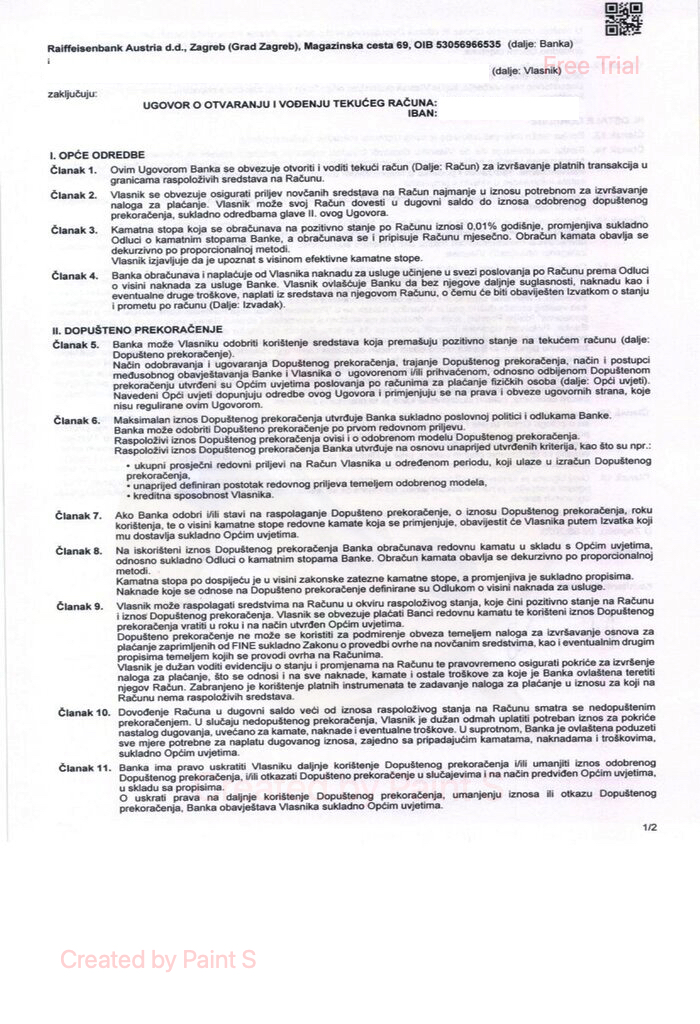

Цікаво: Відкрити особистий рахунок для громадянина України за кордоном

Податкові зобов'язання для нерезидентів в Іспанії: як зменшити ризики та уникнути штрафів

Якщо ви не маєте статусу податкового резидента, але маєте доходи чи майно в Іспанії, як уникнути штрафів? Для нерезидентів встановлені спеціальні терміни подання заявок, і, як правило, вони зобов'язані подавати декларацію про доходи та сплачувати податки щоквартально (залежно від регіону). Ось деякі з основних ставок податків для нерезидентів у Іспанії:

- Податок на доходи (non-residents’ income tax – NRIT) стягується за фіксованою ставкою – 24%.

- Для резидентів інших країн-членів ЄС або країн Європейської економічної зони (ЄЕЗ), із якими існує ефективний обмін податковою інформацією, ставка складає 19%.

- Власники іспанської нерухомості вартістю понад 700.000 євро зобов'язані сплачувати податок на багатство по прогресивній шкалі від 0,2% до 3,5%.

- Щорічний податок на нерухомість стягується як від резидентів, так і від нерезидентів Іспанії, і становить від 0,3% до 1,1% від кадастрової вартості нерухомості.

- Ставки податку на дивіденди становлять 19%, а на роялті - 24%.

Нерезиденти також зобов'язані сплачувати іспанський податок на приріст капіталу з прибутку, отриманого від продажу будь-якої іспанської нерухомості. Ці правила варто враховувати при управлінні власністю або здійсненні операцій з нерухомістю в Іспанії, щоб уникнути штрафів та неприємних податкових ситуацій.

Отже, отримання вичерпної та актуальної інформації щодо податкових правил та обов'язків для нерезидентів в Іспанії допоможе зменшити ризик отримання штрафів та неприємних податкових сюрпризів. Відповідно до нашого досвіду та фаховості, нашим клієнтам ми завжди надаємо всю необхідну інформацію, що дозволяє їм ефективно керувати своїми фінансами та оптимізувати свої податкові зобов'язання. Наші юристи допомагають клієнтам зрозуміти й те, які саме їхні дії можуть привернути до них увагу іспанської податкової. Наприклад, критеріями ризиковості можуть стати:

- Відкриття рахунку в іспанському банку.

- Придбання нерухомості.

- Поповнення рахунку в банку більше ніж на 3 000 Є.

- Покупка товарів в магазині на суму 300 і більше Є разово та інше.

З нами ви будете розуміти ваші податкові обов'язки та права в Іспанії, включаючи правила оподаткування нерезидентів, податкові ставки та терміни подання декларацій. Ми надаємо персоналізовані рекомендації щодо оптимізації податкового навантаження та уникнення можливих податкових ризиків.

Чи можна уникнути сплати податків для іноземців в Іспанії і чи потрібно тоді продовжувати сплачувати їх в Україні?

Податкові правила для іноземців, які мають доходи або майно в Іспанії, можуть бути складними та заплутаними. Одним з основних питань, яке часто виникає у наших клієнтів: чи існують можливості уникнення сплати податків в Іспанії і як це впливає на їхні податкові зобов'язання в Україні? Як правило, місцеві юристи рекомендують показувати податковій максимально всі доходи та майно, сплачувати максимально всі податкові зобов?язання, які виникають в Іспанії та за кордоном, й не заморочуються питаннями оптимізації та мінімізації платежів.

Однак, наша юридична компанія вважає, що вирішення цього питання для наших клієнтів є вельми важливим, і ми готові надати їм вичерпні роз'яснення. Ми спеціалізуємося на наданні консультацій з податкового права для українців, які мають інтереси в Іспанії та інших країнах. Наші експерти завжди зацікавлені допомогти нашим клієнтам своєчасно вжити всіх необхідних заходів з метою мінімізації податкових ризиків там, де це реально зробити. Ми також аналізуємо податкові зобов'язання, які виникають і в Україні, оскільки правильна структурація операцій та відповідність податковим вимогам в обох країнах є важливими.

Податки з нами – це не просто теорія, а практична оптимізація, яка дає вигідні для вас результати. Ми розуміємо, що кожен клієнт бажає бути впевненим у законності та безпеці своїх дій. Тому всі наші рішення щодо ефективної оптимізації податків абсолютно законні, а клієнт позбавляється ризиків. Ба більше, наш підхід орієнтований не тільки на результати “тут і зараз”, але й на подальшу захищеність клієнта – ми прораховуємо ситуацію не лише на сьогодення, і й дбаємо про те, щоб ви були захищені й в майбутньому.

Звертайтеся до нас, і ми допоможемо вам знайти оптимальні та безпечні рішення для ваших податкових питань в Іспанії та Україні, які враховують ваші потреби та інтереси.

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: