Сплата податків резидентами України за кордоном: які ризики для українців у зв'язку з обміном податковою інформацією у 2024 році

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

У вересні 2024 році відбудеться міжнародний обмін податковою інформацією відповідно до Загального стандарту звітності (CRS), у якому бере участь Україна, як повноцінний учасник. Така глобальна ініціатива спрямована на підвищення прозорості та боротьбу з ухиленням від сплати податків. Однак, цей обмін торкнеться не лише великого бізнесу, а й багатьох пересічних українців, які виїхали за кордон або мають фінансові активи в іноземних країнах.

Отже, з огляду на ці зміни, українці, які мають фінансові рахунки або активи в іноземній країні, повинні бути готові до потенційних наслідків. Автоматичний обмін інформацією дозволить податковим органам України автоматично отримувати дані про фінансові активи своїх резидентів – отримає доступ до інформації про банківські рахунки за кордоном, доходи тощо. Це означає, що питання обов’язку декларування іноземних доходів та сплати податків українців за кордоном можуть стати ще актуальнішими, і неврахування нових зобов'язань та вимог можуть призвести не лише до фінансових, а і юридичних проблем.

Наша юридична команда впродовж років надає послуги з податкового права клієнтам як в Україні, так і за кордоном. Ми точно знаємо, наскільки важливо бути готовим до таких змін, проте вивчення цього питання без кваліфікованої допомоги є важким. Саме тому у нашій статті ми поділимося важливою інформацією, яка допоможе вам зрозуміти нові правила оподаткування резидентів України за кордоном, та те, як своєчасно підготуватися й уникнути небажаних наслідків. Також з нами ви дізнаєтеся, чому юридична підтримка у такій ситуації стає необхідною для забезпечення відповідності податковому законодавству як в Україні, так і в країні перебування.

Цікаво: Як вийти з податкового резидентства України?

Як автоматичний обмін інформацією вплине на оподаткування українців за кордоном

Починаючи з 30 вересня 2024 року, розпочнеться перевірка отриманої інформації, і чимало українців отримає відповідні листи від податківців щодо надання пояснень та уточнень. Цей обмін відбуватиметься на автоматичній основі, тобто без необхідності подання запитів і без повідомлення власників рахунків. Обмін є частиною міжнародної системи автоматичного обміну інформацією, що охоплює 115 країн, включно з усіма державами-членами ЄС. Які ж ризики можливі, як наслідки такого обміну, та у яких випадках?

- У зв'язку з відсутністю угод про уникнення подвійного оподаткування з чималою кількістю країн значно збільшить фінансове навантаження для тих, хто має активи за кордоном. Так, одні й ті самі доходи можуть оподатковуватись двічі — як в Україні, так і в країні, де вони були отримані.

- Автоматичний обмін інформацією означає, що Державна податкова служба України (ДПС) знатиме про ваші закордонні рахунки та активи. Якщо ці активи не були задекларовані раніше, ви можете отримати штрафи за невиконання цього обов’язку.

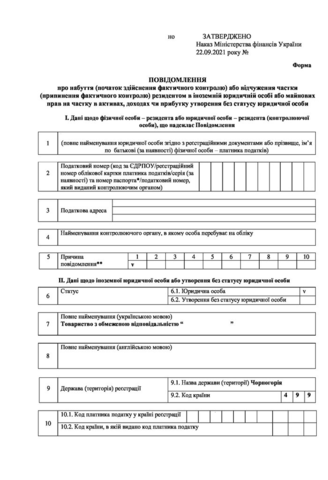

- Якщо ви володієте або контролюєте іноземну компанію (КІК), ДПС може вимагати подання додаткових звітів про її діяльність та фінансовий стан. Порушення цих вимог також тягне накладення значних штрафів.

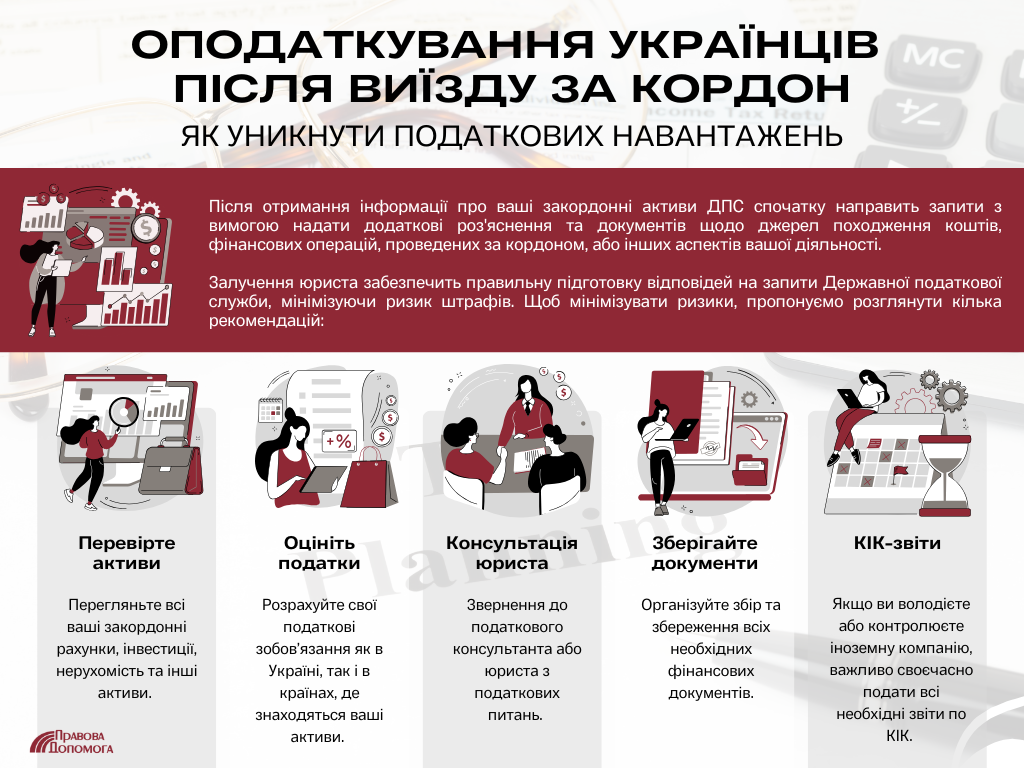

Як це діє? Після отримання інформації про ваші закордонні активи ДПС спочатку направить запити з вимогою надати додаткові роз'яснення та документів щодо джерел походження коштів, фінансових операцій, проведених за кордоном, або інших аспектів вашої діяльності. Якщо відповіді будуть неналежними або недостатньо аргументованими, це може призвести до початку податкових перевірок та застосування санкцій.

Цікаво: Податкове резидентство України і КІК: податкова оптимізація міжнародного бізнесу

Оподаткування українців після виїзду за кордон: що робити українцям, аби уникнути податкових навантажень та ризиків

У зв’язку з можливими запитами ДПС про додаткові роз'яснення, важливим стає залучення юриста та надійна правова підтримка. Чому так? Відповіді на запити Державної податкової служби повинні бути ретельно підготовлені з урахуванням всіх правових аспектів, щоб гарантовано уникнути небажаних наслідків. Тільки професійний юрист з податкового права зможе підготувати необхідні документи та листи-роз'яснення, забезпечивши відповідність вашим відповідям українському законодавству та, нарешті – мінімізувавши ризик застосування штрафних санкцій.

Звісно, надто важливо підготуватися заздалегідь. Пропонуємо розглянути кілька рекомендацій, для мінімізації проблем:

- Перегляньте всі ваші закордонні рахунки, інвестиції, нерухомість та інші активи. Впевніться, що всі вони задекларовані відповідно до українського законодавства. Особливу увагу слід приділити тим активам, які раніше не були включені у ваші податкові декларації в Україні.

- Розрахуйте свої податкові зобов’язання як в Україні, так і в країнах, де знаходяться ваші активи. Переконайтеся, що між Україною та цими країнами існують угоди про уникнення подвійного оподаткування, та дізнайтеся, як ці угоди можуть бути застосовані до вашої ситуації.

- Звернення до податкового консультанта або юриста з податкових питань. Фахівці допоможуть вам правильно зрозуміти всі вимоги законодавства, розробити стратегію захисту ваших активів та оптимізувати податкові зобов’язання. Юристи також можуть надати рекомендації щодо податкового планування, з урахуванням вашої конкретної ситуації.

- Збір та збереження всіх необхідних фінансових документів. Документи, які підтверджують походження ваших коштів, операції з активами за кордоном, а також сплату податків, можуть знадобитися в разі податкової перевірки або запиту додаткових роз'яснень від ДПС.

- Якщо ви володієте або контролюєте іноземну компанію, важливо своєчасно подати всі необхідні звіти по КІК. Це включає подання звітів про доходи, витрати, активи та зобов’язання компанії відповідно до вимог українського законодавства.

Отже, підбивши підсумки, зазначимо, що автоматичний обмін податковою інформацією, вимагає від українців, які мають активи за кордоном, дотримання нових вимог законодавства. І тут недооцінка ризиків та відсутність належної підготовки можуть призвести до небажаних наслідків, включаючи штрафи, замороження активів та подвійне оподаткування. Розібратися з цим складним питанням ви можете, звернувшись до наших юридичних експертів.

Ми допоможемо вам правильно зрозуміти вимоги законодавства, прорахувати та мінімізувати ризики, забезпечуючи відповідність всім нормативним актам. Наша компанія пропонує комплексний підхід, орієнтуючись на ваші інтереси – безперешкодний перехід до нових умов та забезпечення правової безпеки:

- Ревізія закордонних рахунків. Ми перевіримо всі ваші закордонні рахунки та документи, що підтверджують податковий резидентний статус, для фізичних осіб та юридичних осіб. Це дозволить виявити можливі недоліки та запобігти проблемам у майбутньому.

- Оцінка кваліфікації банківських рахунків. У разі ведення бізнесу за кордоном, визначимо, як банк класифікує вашу компанію — активну чи пасивну, і забезпечимо необхідні корективи для оптимізації вашого податкового статусу.

- Аналіз та рекомендації щодо податкового резидентства. Надання рекомендацій щодо країн, які можуть бути вигідні для зміни податкового резидентства, з урахуванням ваших планів і цілей.

- Супровід зміни податкового резидентства. Ми допоможемо з оформленням сертифікатів податкового резидента в нових юрисдикціях, таких як ОАЕ, Монако, Кіпр та інших, а також з наданням документів до банків для підтвердження змін.

- Реструктуризація групи компаній. Обнулення рахунків непотрібних компаній, структурування переказів залишків на інші рахунки та інші заходи для оптимізації вашої корпоративної структури.

Наш досвід і знання у сфері міжнародного податкового права, а також ефективна комунікація з іноземними партнерами, забезпечать комфортний процес адаптації до нових вимог. Окрім того, за потреби, ми беремо на себе взаємодію з іноземними банками та державними органами, позбавляючи вас стресу, бюрократичних процесів та часових витрат.

Зв’яжіться з нами для отримання детальної юридичної консультації з податкових питань і зробіть перший крок до безтурботного майбутнього!

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: