Податок на спадщину в Україні

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

Отримання спадщини часто породжує безліч питань, таких як: які кроки потрібно зробити для отримання спадщини, куди звертатися, які строки оформлення та інше. Сьогодні ми зосередимося на одному з аспектів, пов'язаних з фінансовими питаннями при отриманні спадщини - а саме, як розібратися з податковими обов'язками та часовими рамками їх сплати. Питання оподаткування є одним з найбільш заплутаних та важких для наших клієнтів. Без сплати відповідних податків отримати спадщину не можна, проте кожен бажає чітко розуміти, скільки саме він зобов'язаний сплатити та який результат від цього очікувати.

Отримання спадщини може бути простим та зручним завдяки нашій повністю дистанційній процедурі, включаючи сплату податків через довіреність. Ми знаємо, як забезпечити безпеку та точність кожного кроку, допомагаючи усунути розбіжності в документах та підготувати майно до передачі. Наша команда експертів вміє працювати з будь-яким видом майна, включаючи складні ситуації, такі як спадкування корпоративних прав або розшук спадкової маси. Ми розрахуємо податки та забезпечимо тимчасове управління бізнесом, якщо це потрібно, а також, за потреби, надамо повний захист ваших інтересів в суді.

Цікаво: Як іноземцю успадкувати нерухомість в Україні?

Які податки доведеться сплатити при отриманні спадщини?

Отримати спадщину в Україні може як громадянин України, так і іноземець. Крім того, громадяни України, які тривалий час проживають за її межами та виїхали на постійне місце проживання в іншу країну, в цілях оподаткування спадщини прирівнюються до іноземців.

Оподаткування спадщини стосується кожного об’єкту спадкової маси, який спадкоємець набуває в процесі спадкування. Податковий кодекс України розділяє такі об’єкти за наступною групою:

- Нерухоме майно та земля. До цієї категорії належить житлова та нежитлова нерухомість, земля;

- Транспортні засоби – будь-які транспортні засоби;

- Предмети мистецтва та інші вироби ювелірні;

- Цінні папери (крім депозитного (ощадного), іпотечного сертифіката), корпоративне право, власність на об'єкт бізнесу як такий, тобто власність на цілісний майновий комплекс, інтелектуальна (промислова) власність або право на отримання доходу від неї, майнові та немайнові права;

- Гроші/ грошові кошти, які знаходяться в банках, зберігаються в банківських скриньках або є в оберті компаній тощо;

- Відшкодування від страхової, яке призначається особі страховими компаніями, гроші пенсійних рахунків і депозити від різних фондів: державних або недержавних, різні соціальні виплати.

Всі вищевказані об’єкти є частиною спадкової маси та їх спадкування оподатковується за наступним принципом:

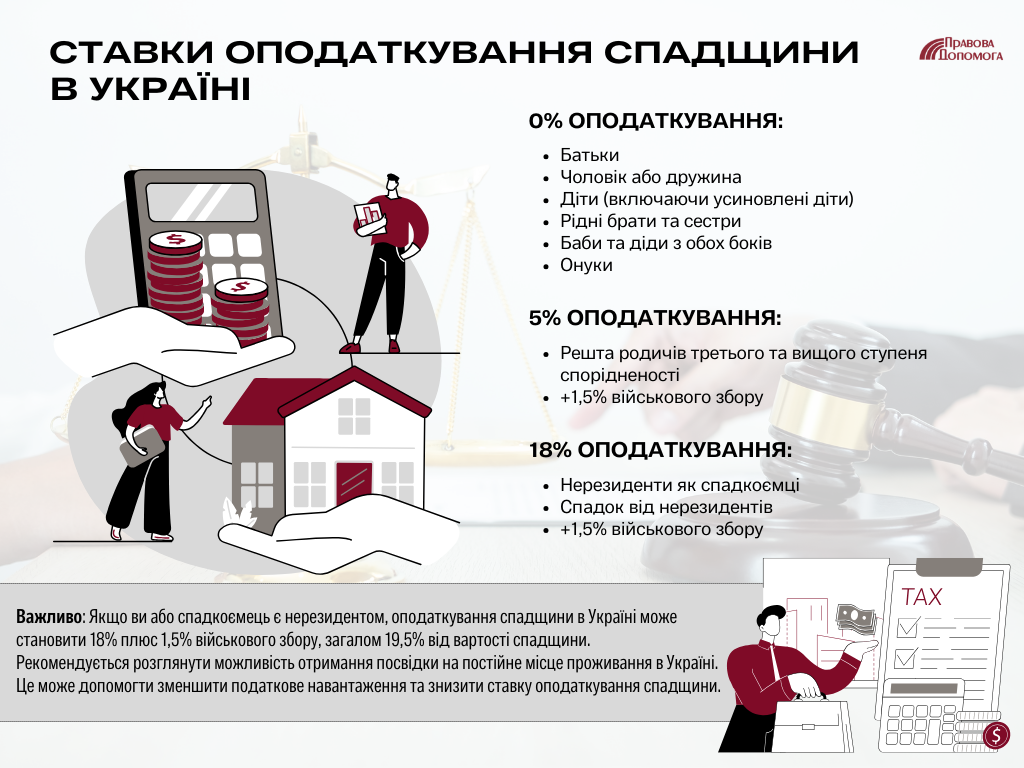

- За ставкою 0% оподатковується майно, яке спадкується спадкоємцями першого (батьки, чоловік або дружина, діти такої фізичної особи, у тому числі усиновлені) та другого (рідні брати та сестри, баба та дід з боку матері і з боку батька, онуки) ступеню спорідненості.

При чому, не варто плутати «ступінь спорідненості» та «черга спадкування», оскільки це різні категорії. Наприклад, онук належить до другого ступеню спорідненості, однак до 5-ої черги спадкування за законом.

Також за нульовою ставкою оподатковуються об’єкти у випадку спадкування особою з інвалідністю I групи або що має статус дитини-сироти, або дитини, позбавленої батьківського піклування, грошові заощадження, поміщені до 2 січня 1992 року тощо.

- За ставкою 5% успадковується майно рештою родичів, третього і далі ступеня спорідненості. Додатково, сплачується 1,5% військового збору.

- За ставкою 18% оподатковується спадщина у випадку спадкування нерезидентом або якщо спадкодавцем є нерезидент. Додатково, сплачується 1,5% військового збору.

Тобто, якщо спадкоємець є нерезидентом, або спадкує від нерезидента – потрібно бути готовим до сплати 19,5% від вартості спадщини. Тому нерезиденту варто подумати про отримання посвідки на постійне місце проживання в Україні, щоб зменшити податки.

Нагадаємо, після відкриття спадщини, спадкувати можна протягом необмеженого строку. Нещодавно, в нашій практиці був випадок, коли єдиним спадкоємцем була дочка, яка давно проживала за кордоном. Однак, від українського громадянства вона не відмовилась. Ми допомогли відновити паспорт громадянина України та прийняти спадщину. Зараз клієнтка здійснює переоформлення нерухомості.

Цікаво: Оформити спадщину на компанію та нерухоме майно в Україні для іноземця

Визначення вартості майна для оподаткування спадщини

Вартість майна для спадкування визначається відповідно до експертної оцінки тільки у випадках, коли виникає оподаткування. Для спадкування за нульовою ставкою, оцінка майна не вимагається.

Для спадкування за іншими ставками застосовується наступна процедура:

- для спадкування транспортних засобів застосовується ринкова оцінка або вартість договору купівлі-продажу;

- для спадкування решти майна застосовується експертна оцінка.

Отримати експертну оцінку можна у відповідних суб’єктів оціночної діяльності. Оцінка має бути свіжою – не старшою за 6 місяців. Оцінка майна здійснюється відповідно до певних стандартів та правил, тому оцінити нерухомість в 100 гривень просто неможливо. До речі, ще й небезпечно.

Наші юристи можуть порадити кваліфікованих спеціалістів з оцінки, та проаналізують отримані вами документи.

Цікаво: Як укласти спадковий договір в Україні?

Процедура сплати податків при отриманні спадщини

Успадкувати майно з внесенням змін до відповідних реєстрів та видачею нових документів, що підтверджують право власності для спадкоємців, в яких виникає податковий обов’язок, можливо тільки у випадку належним чином сплати податків.

Тобто, як тільки ви починаєте спадкувати майно, визначається податковий обов’язок, і нотаріус видасть вам квитанції на сплату податків. Після сплати податків, ви надаєте копії цих квитанцій нотаріусу і переоформлюєте власність.

Наші юристи:

- проаналізують наперед податкові ставки для вас, та при наявності можливості оптимізації оподаткування - запропонують вам варіанти;

- нададуть супровід отримання спадщини в Україні;

- організують візіт до нотаріуса, переклад документів, інші технічні аспекти процедури в Україні;

- допоможуть з переоформленням власності на спадок.

Вартість послуг юриста щодо отримання спадщини в Україні тут.

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: