Визначення податкового резидентства: рекомендації для українців, що працюють за кордоном

Вартість послуг:

Відгуки наших Клієнтів

Для українців, що мають іноземні джерела доходу, важливо визначити податкове резидентство, оскільки це безпосередньо впливає на те, де саме будуть оподатковуватись їхні “світові доходи”. Згідно з Податковим кодексом України, фізична особа вважається податковим резидентом, якщо має місце проживання в Україні, або центр життєвих інтересів пов'язаний з Україною, навіть якщо вона проживає більшу частину часу за кордоном.

Через складну систему визначення податкового резидентства та потенційний ризик подвійного оподаткування, до нас нещодавно звернулася Клієнтка для оптимізації податкового навантаження. Ми проаналізували її ситуацію та запропонували план дій, який дозволяє уникнути непотрібних фінансових витрат. Про це ми й розповімо у нашій статті. Якщо вам цікаво знати, як визначити свій податковий статус та зробити так, щоб податкове навантаження стало меншим, читайте далі.

Цікаво: Оподаткування українців у Польщі: консультація щодо податкового резидентства

Визначення податкового резидентства для українців за кордоном

Наша Клієнтка – громадянка України, яка протягом майже десяти років проживає та працює в Сінгапурі за робочою візою (Employment Pass), перебуваючи в цій країні більшу частину року. У неї є стабільний дохід від офіційного працевлаштування в Сінгапурі, а також активи й рахунки у цінних паперах, включаючи американські й сінгапурські акції з відповідними іноземними доходами. Крім цього, у власності Клієнтки також є нерухомість і рахунки в Україні.

Тож, відразу зазначимо, що критеріями для приналежності до резидентства України є:

- Місце постійного проживання – якщо постійне місце проживання особи знаходиться на території країни, вона вважається резидентом України

- Центр життєвих інтересів – у випадку, коли у людини є постійне місце проживання і в іншій країні, то вона є резидентом тієї країни, де живе її родина або де зосереджені її основні економічні інтереси.

- Тривалість перебування – якщо інші критерії не дають змоги чітко визначити резидентство, особа вважається резидентом України у випадках, якщо понад 183 дні протягом року перебуває на її території .

З огляду на це, наші юристи допомогли Клієнтці розібратися, чи має вона юридичне обґрунтування для збереження чи втрати статусу резидента України, адже саме це визначатиме податковий обов’язок перед Україною щодо її іноземних доходів. В цьому контексті, важливим є також те, як угоди між Україною та іншими країнами, зокрема Сінгапуром, можуть вплинути на податкові зобов’язання.

Цікаво: Як вийти з податкового резидентства України?

Угода між Урядом України і Урядом Республіки Сінгапур про уникнення подвійного оподаткування

Така Угода покликана запобігти випадкам, коли громадяни сплачують податки на ті самі доходи в обох країнах. Ця угода допомагає уникнути подвійного оподаткування, захистити права платників податків і встановити прозорі правила для податкового резидентства. Але як це діє на практиці? Наведемо приклади.

- В Україні подвійне оподаткування усувається таким чином: якщо резидент України отримує дохід, який згідно з положеннями цієї Угоди може оподатковуватись у Сінгапурі, Україна дозволить зменшити суму податку на дохід цього резидента на суму, що дорівнює сумі податку на дохід, сплачений у Сінгапурі. Звичайно про сплату податків у Сінгапурі потрібно отримати відповідне підтвердження. Такі документи апостилюються та перекладаються на українську мову та додаються до декларації платника податків.

Але сума зменшення податку в будь-якому випадку не повинна перевищувати частину податку з доходу, розраховану до надання вирахування стосовно доходу, який може обкладатися податком в Україні. Якщо згідно з умовами цієї Угоди дохід, що належить резиденту України, звільнений від податків в Україні, країна все ж може врахувати цей звільнений дохід при розрахунку податку на решту доходу цього резидента.

- У Сінгапурі подвійне оподаткування усувається таким чином: якщо резидент Сінгапуру одержує дохід з України, який згідно з положеннями цієї Угоди може оподатковуватись в Україні, Сінгапур, відповідно до свого законодавства про надання знижки стосовно податку у вигляді кредиту проти сінгапурського податку, що сплачується в будь-якій країні, іншій ніж Сінгапур, дозволить знижку стосовно сплаченого українського податку безпосередньо або шляхом вирахування у вигляді кредиту проти сінгапурського податку, який сплачується стосовно доходу цього резидента.

Як мінімізувати прив’язки до України та оптимізувати податки

Проте, незважаючи на наявність Угоди між двома країнами, щоб уникнути подвійного оподаткування та зменшити податкове навантаження, необхідно правильно оптимізувати свій податковий статус. Особливо важливо буде максимально мінімізувати економічні, соціальні та інші прив'язки до України. Тож нашій Клієнтці ми запропонували наступні кроки для досягнення цієї мети:

- Відчуження нерухомості – володіння нерухомістю в Україні є одним із важливих факторів, що свідчить про зв’язок особи з Україною. Наявність комерційної нерухомості чи приватного житла може бути розцінена як підтвердження центру життєвих інтересів в Україні, що може стати перепоною на шляху набуття статусу нерезидента.

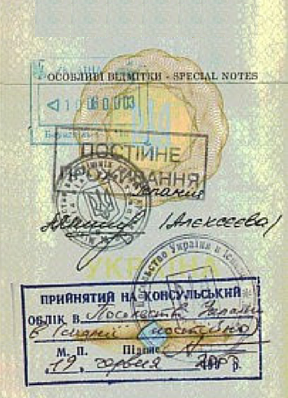

- Оформити виїзд на постійне місце проживання за кордон або залишення на постійне місце проживання за кордоном, знятись на цій підставі із зареєстрованого місця проживання в Україні і стати на консульський облік у Сінгапурі. Це є важливими кроками для підтвердження статусу нерезидента. Згідно з судовою практикою приймається як суттєвий доказ на користь зміни податкового статусу.

- Втрата зв'язків з Україною. Згідно з Податковим кодексом України, для визнання особи нерезидентом необхідно довести відсутність значних економічних або особистих зв'язків з Україною. Тобто, будь-яка діяльність, яка вказує на інтереси чи зв'язки з Україною, має всі шанси бути розціненою як ознака резидентства.

Важливо пам'ятати! Навіть тоді, як особа отримує громадянство іншої держави, в податкових відносинах з Україною вона все одно вважається виключно громадянином України. Тому українська податкова може застосувати правила оподаткування як до резидента, особливо у випадку наявності активів в Україні.

Так, працюючи над цим кейсом, ми надали Клієнтці вичерпну юридичну консультацію та комплексну підтримку, яка допомогла зберегти її ресурси та юридично захистити її інтереси завдяки зваженому підходу.

Якщо вам потрібна допомога з питаннями оподаткування та планування податкового статусу, команда "Правової Допомоги" завжди готова допомогти. Звертайтеся до нас для отримання надійних рішень, що відповідатимуть саме вашим потребам.

Більше інформації про податкову оптимізацію тут.

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: