Система оподаткування в ОАЕ: що треба знати

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

Система оподаткування в ОАЕ нерідко викликає труднощі під час бізнесу, що, як мінімум, призводить до штрафів. Ми розповімо вам про те, як вести свою діяльність у правових рамках Еміратів, та як визначити те, коли ПДВ застосовується до вашої компанії.

Податок на додану вартість в ОАЕ

Як відомо, було запроваджено ПДВ в Об'єднаних Арабських Еміратах ще у 2018 році. Сплачують його компанії, чий річний прибуток за товарообіг чи надані послуги перевищує 375,000 дирхамів, або якщо у найближчі 30 календарних днів його буде перевищено.

Така компанія зобов'язана зареєструватися як платник ПДВ, здійснивши зазначену операцію протягом 30 днів з моменту перевищення зазначеного фінансового порога. Надалі звіти ПДВ слід подавати за кожний квартал, не порушуючи встановлених правових вимог.

Важливо! Вимога з реєстрації та сплати ПДВ стосується також і фрі-зонівських компаній.

Цікаво: Як провести реєстрацію компанії в ОАЕ для українського підприємця та яку фрі зону краще обрати

Що чекає на компанію в ОАЕ за несвоєчасну реєстрацію як платника ПДВ?

За несвоєчасну реєстрацію платником ПДВ призначаються великі штрафи:

- близько 3000 $ – за несвоєчасну реєстрацію платником ПДВ;

- близько 300 $ – за першу невчасно подану ПДВ декларацію;

- 550$ — за кожну декларацію, що подана ПДВ несвоєчасно.

Крім цього, треба буде сплатити сам ПДВ та штраф, який нарахує податкова із суми несплаченого ПДВ.

У зв'язку з цим активним компаніям із великими оборотами рекомендується вести звітність та проводити аналіз банківських операцій на щомісячній основі. Допоможе вам у цьому наша послуга щодо розробки схем податкової оптимізації.

Які ставки ПДВ очікувати в Об'єднаних Арабських Еміратах

Правила про ПДВ обумовлені видом діяльності компанії та типом ліцензії:

- Стандартна 5% ставка стягуватиметься з більшості товарів та послуг;

- Ставка 0% — застосовна зокрема до товарів та послуг, що продаються/надаються за межі ОАЕ;

- Цілком звільнені від ПДВ (tax exempt).

Чи потрапляє ваша компанія під критерій платника ПДВ до ОАЕ

Щоб зрозуміти, чи потрібно сплачувати ПДВ вашій організації, необхідно встановити, який тип ліцензії отримувала компанія. В ОАЕ є різні типи ліцензій:

- сервісні;

- торгові;

- професійні;

- виробничі;

- сільськогосподарські;

- інші види ліцензій.

У найбільшій зоні ризику перебувають ті компанії, які мають сервісні ліцензії. Вони здебільшого повинні сплачувати 5% ПДВ (за операції з іншими еміратськими компаніями), оскільки вважається, що постачання послуг відбувається за місцем реєстрації постачальника (еміратської компанії).

Зареєструвавши компанію, ми рекомендуємо своїм клієнтам не йти "з головою" в операційну діяльність, а відразу визначити тип наявної ліцензії та чи підлягають операції компанії 5% ставці ПДВ. Також радимо нашим клієнтам на щомісячній основі аналізувати банківські виписки, і у разі перевищення зазначеного фінансового порогу невідкладно реєструватися платником ПДВ.

Цікаво: Як відкрити рахунок для реєстрації компанії за кордоном

Чи тягне за собою ПДВ необхідність подання додаткових звітів до ОАЕ?

Так, тягне. Крім річної фінансової звітності, також треба подавати на щоквартальній основі ПДВ звіти.

Якщо ситуація із ПДВ уже виникла, чи можна мінімізувати ПДВ?

Так, але кожна ситуація є індивідуальною. Мінімізувати ризики можна, якщо довести, що товари не продавалися фізично на території ОАЕ/послуги були надані за межами ОАЕ. Також на практиці застосовуються й інші заходи (зміна видів діяльності компанії та ін.)

Чи можна покинути компанію, якщо у неї великі ПДВ зобов'язання?

Якщо правильно спланувати її ліквідацію, це може частково стати рішенням. Наші фахівці прорахують усі можливі ризики та запропонують вам найбезпечніший варіант.

Цікаво: Як успадкувати активи українського громадянина, якщо вони перебувають за кордоном?

Податок на прибуток в ОАЕ

З 01.06.2023 р. в ОАЕ вводиться податок на прибуток, ставка якого становить 9%. Такий податок буде застосовним, якщо прибуток компанії (розрахований за формулою доходи мінус витрати) перевищить поріг 375 000 дирхамів (≈ 100 000 дол). Якщо ж прибуток буде менше 375 000 дирхамів, то компанія, як і раніше, матиме можливість сплачувати податок 0%.

Для мультинаціональних компаній із прибутком понад 750 млн євро ставка податку становитиме 15%.

Компанії, які зареєстровані у фрі зонах ОАЕ, за дотримання певних умов, як і раніше зможуть бути звільнені від сплати податку на прибуток.

У яких випадках компанія звільняється від сплати податку на прибуток

По-перше, компанія не повинна вести діяльність на території ОАЕ і не повинна мати контрагентів-місцеві компанії. При цьому, що характерно, з місцевими компаніями заборонено лише “активну діяльність”, а саме:

- надання послуг;

- продаж товарів та ін.

Що стосується "пасивного" доходу, то він дозволений (тут слід розуміти: відсотки, роялті, дивіденди, capital gains та ін.)

Важливо! Вести діяльність з іншими фрі-зонівськими компаніями, як і раніше, дозволено.

Також компанія повинна:

- мати достатній рівень присутності в ОАЕ (нині складно чітко визначити такий поріг);

- мати Qualifying Income (зараз немає встановленого повного визначення Qualifying Income. Однак є думка, що тут будуть братися до уваги обмеження щодо операцій з mainland контрагентами, про які згадувалося вище);

- операції, що проводяться компанією, повинні відповідати принципу «витягнутої руки» і за першим запитом податкової подавати звіти про ТЦО.

Якщо в якийсь момент компанія перестане відповідати зазначеним вище вимогам, то вона має сплачувати 9% ставку починаючи з початку року, ретроспективно.

Бажаєте вести свій бізнес за кордоном без ризиків? Звертайтесь до нашої команди спеціалістів. Ми забезпечимо абонентське юридичне обслуговування фірм та знайдемо оптимальний підхід для кращого ведення вашої компанії.

Вартість відкриття бізнесу за кордоном тут.

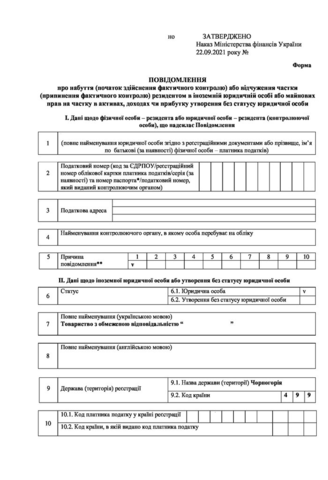

Вартість подання повідомлення та звіту по КВК тут.

Вартість податкової оптимізації для вашого бізнесу тут.

Також корисна інформація для вас:

Що таке автоматичний обмін податковою інформацією та як він працює?

Як подати повідомлення про контрольовану іноземну компанію в Україні?

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: