Яка різниця між повідомленням та звітом про КІК? Що потрібно подавати вже зараз?

Вартість послуг:

Відгуки наших Клієнтів

... робота у спільних проектах дала змогу пересвідчитись у вашій високій професійній майстерності

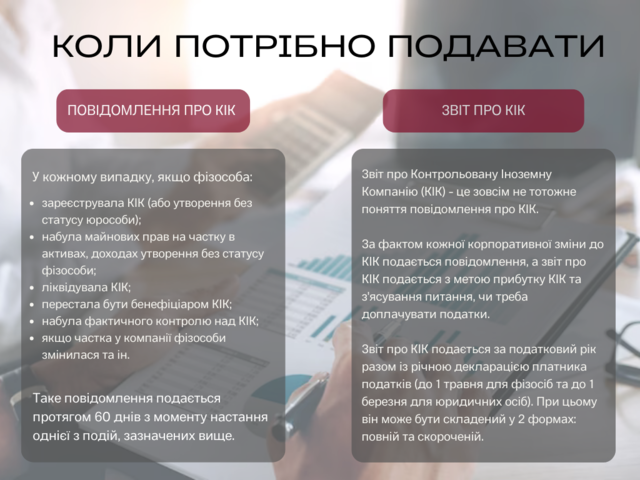

На практиці дуже часто виникає питання, у чому різниця між повідомленням про КІК (яке подається протягом 60 днів з моменту придбання частки у КІК або настання іншої події, що впливає на участь у КІК) та звітом про КІК.

До компанії «Правова Допомога» часто звертаються клієнти, які плутають ці поняття та не розуміють, коли і який звіт їм треба подавати, а також чи виключає один звіт необхідність подання другого. Розберемося в цьому в цій статті про все по черзі.

Якщо ви хочете не розбиратися в теорії, а використовувати наш практичний досвід - звертайтеся до наших фахівців!

- У нас ви отримаєте будь-яку допомогу, пов'язану з КІК: надання повідомлень, звітів, навіть аналіз впливу КІК на всю структуру вашого бізнесу та подання декларації про доходи власника під ключ – все в одному місці.

- Ми маємо понад 10 років практичного досвіду у сфері оптимізації оподаткування. Цей досвід ми використовуємо із вигодою для вас.

- Ми працюємо на безпеку клієнта: виявляємо чи є особа контролером, чи варто йому ним залишатися, піклуємося про бізнес в цілому, можемо оптимізувати структуру КІК.

- Ми допомагаємо з КІК у будь-якій юрисдикції, маємо розповсюджену мережу партнерів за кордоном, а головне – професійного бухгалтера, який має досвід саме у роботі з КІК.

Що таке повідомлення про КІК, кому і навіщо воно потрібне?

Зобов'язання подавати повідомлення про КІК виникло з 01.01.2022 року. Повідомлення про КІК необхідно подавати у кожному випадку, якщо фізособа:

- зареєструвала КІК (або утворення без статусу юрособи);

- набула майнових прав на частку в активах, доходах утворення без статусу фізособи;

- ліквідувала КІК;

- перестала бути бенефіціаром КІК;

- набула фактичного контролю над КІК;

- якщо частка у компанії фізособи змінилася та ін.

Таке повідомлення подається протягом 60 днів з моменту настання однієї з подій, зазначених вище. Такі повідомлення були придумані в принципі для того, щоб податкова могла контролювати, скільки КІК у фізособи, і від скількох фізосіб надалі можна чекати на подання звітів про КІК. Також щоб податкова могла відслідковувати історію корпоративних змін у КІК.

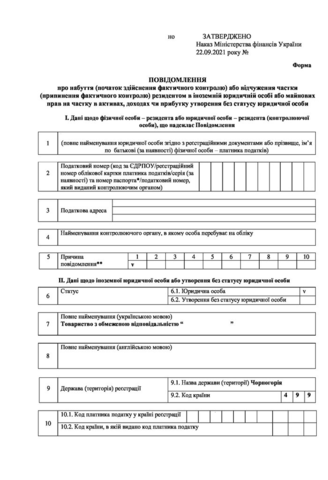

Повідомлення про КІК подається за дуже простою формою, затвердженою Наказом Мінфіну від 22.09.2021 №512. У цьому повідомленні зазначаються:

- реєстраційні дані самої КІК (дата реєстрації, реєстраційний номер, податковий номер у країні податкового резерву, адреса);

- причина, через яку подається повідомлення (придбання частки в КІК, ліквідація КІК, придбання фактичного контролю за КІК та ін.);

- розмір набутої/відчужуваної частки;

- інформація про осіб, через які здійснюється опосередковане володіння (номінальних власників);

- інформація про осіб, разом з якими фізособа володіє часткою в КІК (Прим. 1);

- спосіб здійснення фактичного контролю над КІК (управління банківським рахунком, наявність ген. довіреності, надання обов'язкових до виконання вказівок органам управління КІК тощо).

Прим. 1: Не вказати, що хтось ще окрім тебе володіє КІК, не можна. Виходить, прийнявши рішення самостійно подати повідомлення про КІК, фізособа автоматично розкриває інформацію про інших власників цієї КІК. Якщо вони своєю чергою не подадуть повідомлення про КІК і особливо звіт про КІК надалі, то до них можуть бути питання з боку податкової.

Повідомлення можна подати в електронній формі (через кабінет платника податків) (ідентифікатор форми F 1308001). Для цього треба мати ЕЦП.

Минулого року через воєнний стан було зупинено терміни подання повідомлення про КІК майже на весь рік (з 7 березня по 25 листопада). Але починаючи з 25 листопада терміни були відновлені і у всіх випадках, коли одна з подій, зазначених вище (придбання, відчуження частки в КІК, ліквідація КІК, придбання факт. контролю та ін.) потрапила в період з 7 березня по 25 листопада, було дано 60 днів після 25 днів на подання повідомлення. Тобто до 23 січня 2023 р.

Ігнорувати подання повідомлень про КІК не варто. За неподання передбачено досить сувору відповідальність у вигляді штрафу у розмірі 300 прожиткових мінімумів (у 2023 році прожитковий мінімум - це 2684 грн., отже штраф - 805 200 грн.).

Уникнути відповідальності за неподання повідомлення про КІК можна тільки в період воєнного стану (хоча це питання на сьогодні є дискусійним) і лише за наявності поважних причин (наприклад, перебування за кордоном, перебування на окупованій території та ін.)

Хоча якщо повідомлення про КІК можна і потрібно подавати онлайн через електронний кабінет платника податків, а це можна зробити, перебуваючи в будь-якій точці світу, то чи вважатиме неподачу через перебування за кордоном податкова поважною причиною? Питання риторичне.

Цікаво: Як розраховується прибуток КІК в Україні у 2023 році?

Чи потрібно подавати звіт про КІК після подання повідомлення?

Так треба. Це два різні звіти.

Чи може бути так, що протягом року треба буде кілька разів подати повідомлення про КІК?

Так. Наприклад, якщо з 1 березня у фізособи змінилася частка КІК, то вона має повідомити про це податкову до кінця квітня. При цьому, якщо 10 вересня КІК ліквідовано, то про це треба повідомити податкову до 10 грудня.

Чи потрібно подавати повідомлення про КІК, якщо корпоративні дії мали місце до 01.01.2022?

Ні не потрібно. Якщо, наприклад, Ви заснували КІК у 2021, то подавати повідомлення у 2022 про це не треба. Закон має чинність з початку 2022 року. Отже, повідомляти треба про всі рухи щодо КІК, які мали місце після початку року.

Цікаво: Випадки звільнення КІК від оподаткування в Україні

Коли потрібно подавати Звіт про КІК?

Звіт про КІК - це зовсім не тотожне поняття повідомлення про КІК. За фактом кожної корпоративної зміни до КІК подається повідомлення, а звіт про КІК подається з метою прибутку КІК та з'ясування питання, чи треба доплачувати податки.

Звіт про КІК подається за податковий рік. Перший раз звіт про КІК подаватиметься всіма бажаючими у 2023 році за 2022 звітний рік. Але також можна подавати 2024 року відразу за 2 роки: 2022-2023. Важливо, що санкції за порушення законодавства про КІК за 2022-2023 роки не застосовуватимуться.

Звіт про КІК подається разом із річною декларацією платника податків (до 1 травня для фізосіб та до 1 березня для юридичних осіб). При цьому він може бути складений у 2 формах:

- повна форма;

- скорочена форма (якщо на момент подання декларації в країні реєстрації КІК ще не настав час для підготовки фінансової звітності по компанії/не закінчився звітний період компанії).

Говорячи про усічену форму, відзначимо, що індивідуальні податкові періоди характерні для компаній, зареєстрованих, наприклад, у Британії, Гонконгу та інших країнах.

Так, якщо звітний період компанії закінчується 1 червня, а термін для подання декларації в Україні припадає на більш ранню дату (1 травня), то фізособа повинна буде подати до 1 травня урізаний звіт про КІК (вказавши лише її реєстраційні дані, частку володіння та структуру володіння), а повний звіт (з розрахунком скоригованого прибутку, із зазначенням підстав для звільнення від оподаткування КІК в Україні, з інформацією про отримані дивіденди від КІК, з відображенням операцій із пов'язаними особами тощо) подаватиметься на наступний рік.

Фінансова звітність КІК повинна бути складена за міжнародними стандартами та обов'язково повинна додаватися у звітності фізособи/юридичної особи-контролера КІК. Її потрібно проаудувати в країні реєстрації, і потім перекласти українською мовою (при цьому апостиль не ставиться).

Скоригований прибуток КІК розраховується фізособою-контролером самостійно. При цьому якщо КІК підлягає звільненню від оподаткування в Україні, то розраховувати скоригований прибуток не потрібно.

Цікаво: E-commerce PE-risk в українській компанії у разі розміщення серверів за кордоном

Як уникнути статусу “контролера” КІК та зобов'язання декларувати КІК?

Для цього потрібно:

- змінити податкове резидентство;

Примітка! У такій ситуації спершу треба проаналізувати, чи не виникне в тій іншій країні зобов'язання декларувати КІК і чи не буде там більше податків, ніж в Україні. До питання вибору країни для персональної релокації треба підходити виважено та продумано.

- ліквідувати КІК;

- у разі використання "номінального" бенефіціара - вжити заходів, спрямованих на мінімізацію ризику визнання здійснення "фактичного контролю над КІК" (відкликати генеральну довіреність, змінити керуючого рахунком у банку, перестати давати безпосередньо / письмово вказівки номінальним директорам у країні реєстрації компанії тощо)

Хорошим варіантом буде Кіпр, Монако, ОАЕ, Андорра, Мальта і т.д.

Наша компанія допоможе не тільки розібратися в необхідності подання повідомлення або звіту про КІК, а й зробить це за вас.

Вартість наших послуг можна дізнатися тут чи у наших спеціалістів.

Якщо у вас є питання щодо КІК – звертайтесь до нас!

Наші клієнти

- визначення кількості КІК у фізичної особи, їх доходу та функціонального навантаження кожної КІК (у структурі бізнесу клієнта);

- визначення ризиків, які несе кожна КІК в Україні: ризику щодо необхідності декларування, а також необхідності сплати податків фізособою у рамках своєї річної звітності;

- визначення бази оподаткування КІК в Україні;

- рекомендації щодо реструктуризації групи компаній, спрямовані на мінімізацію ризику КВК в Україні (ліквідація "непотрібних" компаній, зміна структури власності, зміна формату володіння, редоміцилювання компаній та ін.);

- супровід реалізації затвердженої схеми реструктуризації;

- допомога з декларуванням КІК в Україні: заповнення та подання податкової декларації, комунікація з податкової служби у разі виникнення будь-яких питань.

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: