Випадки звільнення КІК від оподаткування в Україні

Вартість послуг:

Відгуки наших Клієнтів

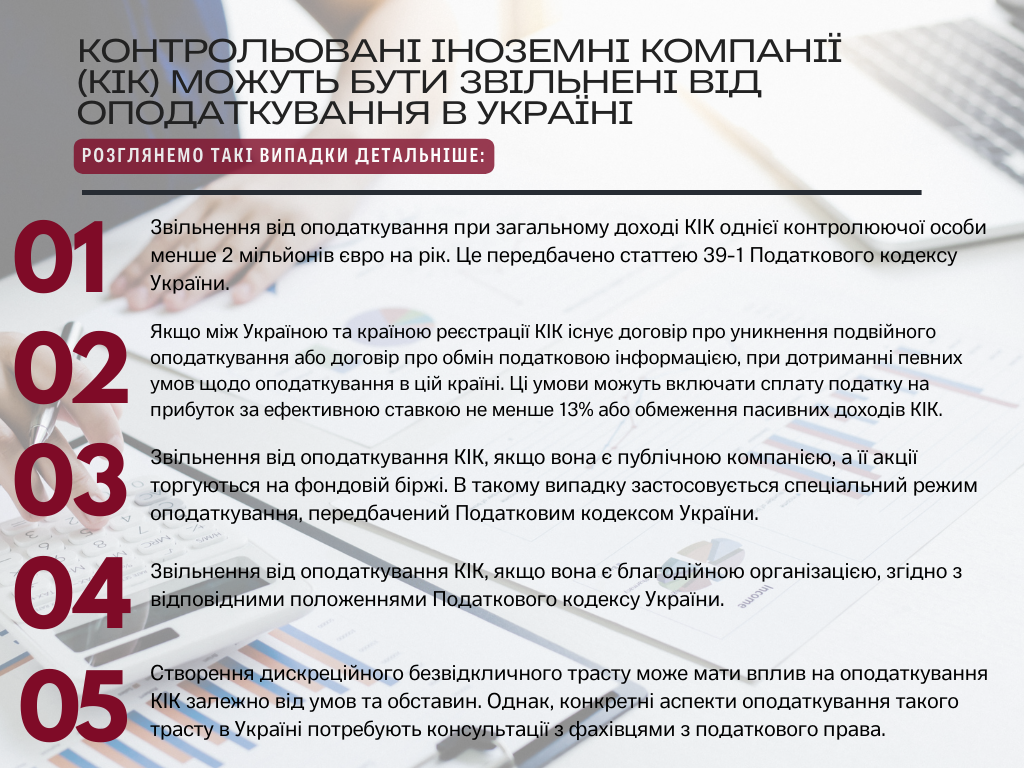

Ми вже говорили про випадки, коли прибуток КІК може бути звільнений від оподаткування в Україні. У цій статті ми зупинимося на кожному випадку докладніше та розповімо, які можуть бути нюанси.

Отже, перший випадок звільнення КІК – це якщо загальний дохід усіх КІК однієї контролюючої особи не перевищує еквівалент 2-х мільйонів євро на рік.

Важливо! До уваги береться дохід усіх іноземних компаній, що належать одній особі. Якщо фізична особа перестала бути одноосібним власником кількох іноземних компаній (тобто, коли у компанії кілька учасників), то підсумовується дохід, що належить частці кожного з іноземних осіб.

Другий випадок: якщо між Україною та іноземною юрисдикцією (де зареєстровано КІК) є договір про уникнення подвійного оподаткування, або договір про обмін податковою інформацією (з більшістю країн такі договори є), і при цьому дотримується хоча б одна з умов:

- КІК сплачує податок на прибуток у країні реєстрації за ефективною ставкою, що не менше 13%;

- частка пасивних доходів КІК становить трохи більше 50% всіх доходів КІК.

Закон не містить поняття, що слід розуміти під “ефективною ставкою” податку на прибуток і, як результат, незрозуміло, чи будуть компанії з таких країн, як Мальта, Естонія, Грузія, Латвія, Польща (де податок на прибуток не сплачується до моменту його розподілу акціонеру) підлягати оподаткуванню.

На даний момент незрозуміло, чи буде податкова дивитися на стандартну ставку податку на прибуток на Мальті, яка становить 35% (явно більше прохідного порога в 13%), або ж буде орієнтуватися на податок, що реально сплачується, який може бути 5% (для торгових компаній) або 0% (для холдингових компаній).

Так само незрозуміло, чи податкова дивитиметься на естонську ставку податку 20%, чи виходитиме з 0%, зафіксованого у фінансовій звітності.

На нашу думку, не варто розраховувати на те, що до уваги буде братися стандартна ставка податку на прибуток. З великою ймовірністю, податкова служба аналізуватиме дані фінансової звітності іноземної компанії (з досвіду сусідніх країн, наприклад, тієї ж Росії), і якщо буде встановлено, що за фактом компанія не сплачувала у звітному році податок зовсім, то розраховувати на звільнення від оподаткування через застосування ставки вище 13% навряд чи вийде.

Що стосується визначення типу доходів (активні чи пасивні), щоб можна було розраховувати на звільнення від оподаткування за другим критерієм, то спершу треба проаналізувати саму суть доходів.

Розглянемо на прикладі інвестиційного прибутку від торгівлі акціями.

У законодавстві різних країн цей тип доходу класифікується по-різному. Наприклад, на Кіпрі цей тип доходу є "активним". Отже, якщо кіпрська компанія тільки торгує акціями (та інвестиційний прибуток становить 100% її доходу), то в такій ситуації компанія вважатиметься активною, незважаючи на те, що до класичних торговельних процесів вона не залучена.

Якщо ж компанія має виключно або переважно пасивні доходи (здає нерухомість в оренду, отримує дивіденди, відсотки, роялті тощо), але при цьому якщо вона має реальну економічну присутність у країні своєї реєстрації, то така компанія вважатиметься “активною” для цілей нашого законодавства.

Кожен випадок слід розглядати індивідуально. Наприклад, якщо “пасивну компанію” начинити достатнім сабстенсом (реальною присутністю), то вона зможе стати цілком собі “активною” для наших податкових служб, і це вже буде підставою для звільнення від оподаткування.

Цікаво: Як вивести гроші за кордон під час війни в Україні?

Інші випадки звільнення КІК від сплати податків в Україні

Крім розглянутих вище випадків, прибуток КІК також звільняється від оподаткування, якщо:

- КІК є публічною компанією та її акції крутяться на фондовій біржі;

- КІК є благодійною організацією.

Ще одним випадком «виняток з правил» є створення дискреційного безвідкличного трасту. Сама собою установа такого трасту (або фонду) не звільняє засновника від статусу контролюючої особи, і не звільняє його від зобов'язання заявити про створення трасту (фонду).

Однак на повідомленні податкової служби про створення трасту все по суті і закінчується, так як до моменту отримання доходу бенефіціарами (імена яких наперед невідомі), стягнути податки по суті нема з кого.

З точки зору збереження контролю трасти діляться на два типи:

- відкличні;

- безвідкличні.

Відмінність між ними проста. Якщо траст відкличний, його засновник може управляти активами траста, може у будь-який момент повернути собі передані активи і дати вказівку про ліквідацію траста.

Якщо ж траст безвідкличний, то вилучити з нього активи засновник не зможе і не може вирішувати подальшу «долю» трасту (ліквідувати його, розподіляти активи тощо).

З точки зору визначення осіб бенефіціарів, трасти поділяються на:

- фіксовані;

- дискреційні.

У фіксованому трасті розподіл доходів та активів здійснюється на підставі чітких інструкцій засновника, а бенефіціари перераховані поіменно з самого початку.

У дискреційних трастах бенефіціари визначені як "певний клас", без вказівки імен (наприклад, "діти моєї першої дружини, народжені від мене"). Довірчий власник (трасті) дискреційного трасту має право виділяти з цього класу конкретних осіб та розподіляти між ними доходи та активи на власний розсуд. Таким чином, бенефіціари дискреційного трасту заздалегідь не визначені і точно невідомі нікому.

Наш податковий кодекс також підказує, яким умовам має відповідати «дискреційний безвідкличний траст», щоб бути поза рамками українського оподаткування.

Наприклад, засновник такого трасту:

- немає права давати вказівки про розподіл прибутку на його користь;

- немає права на повернення йому майна, переданого раніше у складі активів трасту (у цьому полягає принцип безвідкличності);

- немає права припиняти траст (тобто. ліквідувати його, розривати трастовий договір).

По суті, засновник не має права здійснювати фактичний контроль будь-якими способами над трастом.

Що стосується бенефіціара трасту, то ним визнається особа, яка:

- має право вимагати нарахування та виплати доходу;

- має право розпоряджатися майном трасту;

- має право отримати частину доходів трасту у разі його ліквідації та ін.

Бенефіціари фіксованого трасту дійсно ризикують бути визнаними контролюючими особами КІК і можуть бути примушені до сплати податків, якщо їхні імена відомі заздалегідь.

Однак якщо вказати бенефіціарів загальними класами, або якось абстрактно (дискреційний траст) – такий ризик нівелюється, оскільки заздалегідь їхні імена невідомі, а будуть визначені у майбутньому за рішенням довірчого власника.

Виходить, у момент створення трасту, про цей факт необхідно повідомити податкову (зобов'язання покладається на засновника). Але оскільки засновник у цей момент втрачає контроль над трастом (по суті, «виходить» з нього), у нього не виникає зобов'язання сплачувати податки з нерозподіленого прибутку трасту в Україні.

Дане зобов'язання (декларувати та сплачувати податки) не виникає також і у бенефіціарів – до того моменту, поки їхні імена нікому невідомі, і поки не буде розподілу доходу.

Кожна ситуація з КІК – унікальна. Але будь-яка має просте рішення, яке ми допоможемо вам знайти.

Вартість та умови отримання консультації можна дізнатися тут.

Наші клієнти

Ми готові Вам допомогти!

Зв'яжіться з нами через пошту [email protected], за номером телефону +38 044 499 47 99 чи через форму: